EVRAZ

Для акционеров TCS Group, X5 Retail Group, VK, Yandex, Ozon, Evraz и Globaltrans может появиться вариант стать акционерами российского ПАО - Синара

- 06 июля 2023, 13:11

- |

Как следует из сообщения агентства «Интерфакс», поправки, внесенные в законопроект ко второму чтению, могут позволить российским бенефициарам экономически значимых отечественных организаций (ЭЗО), в которых холдингам из «недружественных» юрисдикций принадлежит не менее 50%, получить свои доли в прямое владение через суд, обойдя иностранные структуры. Критерии отнесения компаний к ЭЗО ранее предложил РСПП: они устанавливают минимальные значения для выручки, стоимости активов, уплаченных налогов или численности сотрудников. Помимо соответствия данным требованиям, компания должна принимать участие во внедрении системно значимых финансовых или технологических процессов.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Пока акции металлургов не интересны для включения в портфель из-за низкой доходности в следующие три года - Газпромбанк Инвестиции

- 05 июля 2023, 17:22

- |

Плюсы и минусы металлоконструкции. Стальные конструкции применяются в девелопменте ограниченно: при строительстве складов, промышленных и небольших административных объектов, спортивных комплексов, крупных паркингов. Объекты из металлоконструкций быстрее возводятся, более экологичны и в некоторых случаях дешевле традиционных железобетонных.

Одна из основных причин, которая не позволяет динамично наращивать внедрение металлоконструкций в высотном строительстве, — недостаточная огнестойкость. Однако уже сейчас на рынке есть материалы, которые позволяют справляться с этой проблемой.

Кто на этом заработает. Evraz, один из представителей металлургической отрасли, планирует в 2023 году удвоить выручку от сегмента строительства из металлоконструкций — до 8,5 млрд руб.

( Читать дальше )

Емкость российской строительной отрасли - 14 млн тонн металла в год — оценка вице-президента Evraz

- 03 июля 2023, 11:14

- |

По его словам 6 млн тонн — листовой, трубный, фасонный прокат, 8 млн тонн — арматура.

1prime.ru/business/20230703/840975921.html

Если оценивать все потребление листового, трубного и фасонного проката для строительной отрасли, то мы видим потребление в районе 6 миллионов тонн, плюс еще приблизительно 8 миллионов тонн приходится на арматуру" — заявил он журналистам.

Перспективы второй половины года для угольных рынков пока выглядят неопределенными - Финам

- 10 апреля 2023, 19:59

- |

В этих заявлениях я бы отметил один минус, и он – системный. Минфин продолжает действовать реактивно, причем с большим запаздыванием, если действительно намерен повышать ставки в IV квартале по итогам I квартала. В наше динамичное время за такой промежуток времени многое может измениться. Например, цены на уголь могут упасть, и тогда производители получат увеличение налоговой нагрузки одновременно с падением доходов.

( Читать дальше )

Отсутствие дивидендов от Распадской может спровоцировать негативную реакцию инвесторов в краткосрочной перспективе - Синара

- 16 марта 2023, 15:31

- |

Несмотря на сокращение объема продаж на 16% г/г, выручка от реализации угля увеличилась на 16% г/г до $2,3 млрд на фоне повышения средних цен на уголь (FCA) на 35% по сравнению с 2021 г. Главной причиной слабых результатов стали более высокие по сравнению с прогнозами затраты: из-за роста расходов на материалы, оплату труда, транспортировку и уплату НДПИ удельные денежные затраты на производство угольного концентрата подскочили в 2022 г. на 69% г/г, достигнув $66/т. В результате на 3% г/г снизился показатель EBITDA, составивший $1,3 млрд (-20% относительно нашей оценки). Позитивный, с некоторой натяжкой, момент — увеличение FCF на 7% г/г до $684 млн, хотя и в данном случае фактический результат оказался на 11% ниже наших расчетов.

Как мы и предполагали, совет директоров Распадской рекомендовал не выплачивать дивиденды за 2022 г.

( Читать дальше )

Ждать ли дивиденды от Распадской - Промсвязьбанк

- 14 марта 2023, 19:56

- |

Не ждем, что Распадская выплатит дивиденды по итогам 2022 года, так как юрисдикция контролирующего акционера Evraz (доля 90,9%), не позволяет ей беспрепятственно получать дивидендные выплаты.

Потенциальная рекомендация советом директоров выплатить дивиденды может поддержать рыночные настроения. Но вероятность одобрения выплаты акционерами, на наш взгляд, крайне низкая.Промсвязьбанк

Evraz не будет публиковать годовой отчет и отчетность по МСФО из-за отсутствия аудитора

- 28 февраля 2023, 11:55

- |

Москва. 27 февраля. INTERFAX.RU — Evraz не будет публиковать годовой отчет и отчетность по МСФО за 2022 год из-за невозможности найти аудитора на фоне введенных в отношении компании санкционных ограничений, говорится в сообщении Evraz.

Отмечается, что компания неоднократно обращалась с запросами к британским аудиторам, и ни один из них не выразил желания выступить в качестве аудитора компании при подготовке годового отчета и аудированной финансовой отчетности.

Крайний срок подготовки и публикации компанией годового отчета и аудированной финансовой отчетности за предыдущий финансовый год – 30 апреля 2023 года.

В Evraz допускают вероятность того, что компания «не сможет подготовить и опубликовать годовой отчет и аудированную финансовую отчетность, как того требуют правила раскрытия информации, а также утвердить и подать аудированную финансовую отчетность в регистрационную палату Великобритании».

Evraz – крупная вертикально интегрированная металлургическая и горнодобывающая компания. В марте ее совладелец Роман Абрамович попал в санкционные списки сначала Великобритании, а затем и Евросоюза, в конце весны Великобритания объявила санкции в отношении самой компании, позднее в санкционные списки были добавлены партнер Абрамовича Евгений Швидлер, а также основатели Evraz Александр Абрамов и Александр Фролов.

www.interfax.ru/business/887815

( Читать дальше )

Evraz не сможет в срок выплатить купоны по двум выпускам еврооблигаций

- 17 сентября 2022, 09:34

- |

Компания должна 20 сентября осуществить купонный платеж в размере $18,9 млн по выпуску с погашением в 2023 году, 2 октября – платеж в размере $18,4 млн по выпуску с погашением в 2024 году. С конца апреля Evraz находится под санкциями Великобритании.

Evraz отмечает, что на текущий момент не может проводить платежи без лицензии британского регулятора, OFSI, и напоминает, что запрос на получение такой лицензии был направлен еще в июле, но она так и не была получена. При этом компания подчеркивает, что даже если бы соответствующее разрешение было выдано, существует большое количество препятствий для выплаты процентов по евробондам, в том числе технических и регуляторных.

Evraz не сможет в срок выплатить купоны по двум выпускам евробондов (interfax.ru)

RAZB0RKA отчета РАСПАДСКАЯ по МСФО за 1 полугодие 2022. Какой бы мог быть дивиденд?

- 25 августа 2022, 11:15

- |

РАСПАДСКАЯ победила в борьбе «огня» и «пирамидки» — подписчики поймут меня

Сразу сделаю оговорку, так как это первый обзор РАСПАДСКОЙ на канале, он будет очень подробным

Я пишу его так, как-будто предполагаю, что читатель знает о компании только то, что это добытчик какого-то угля

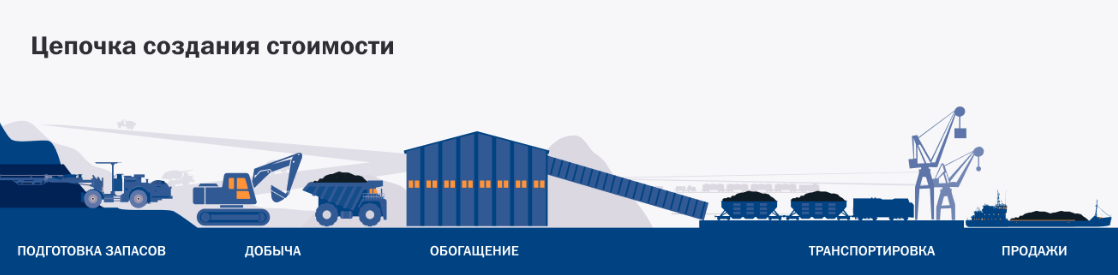

Начнем с бизнес модели компании

Оказывается, добыча угля это только малая часть огромной цепочки получения прибыли

( Читать дальше )

Распадская может порадовать рынок сильными результатами за первое полугодие

- 05 августа 2022, 10:20

- |

📈 Итак, выручка угледобывающего дивизиона EVRAZ увеличилась с января по июнь на 132,2% (г/г) до $1,9 млрд, а показатель EBITDA и вовсе вырос почти в 3,5 раза до $1,2 млрд.

Сильные результаты первого полугодия во многом вызваны резким ростом цен на коксующийся уголь. Сразу же сделаю важное замечание: поскольку с апреля цены на уголь находятся в нисходящем тренде, второе полугодие для Распадской может быть не столь впечатляющим, и к этому надо быть готовым.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал