Emerging markets

На минувшей неделе международные инвесторы рекордными с начала года темпами скупали акции фондов развивающихся стран, в первую очередь Китая — Ъ

- 07 октября 2024, 10:49

- |

По данным отчета Bank of America (BofA, учитывает данные EPFR), по итогам недели, закончившейся 2 октября, чистый приток клиентских средств в фонды акций emerging markets составил $15,5 млрд (+60 неделя/к неделе).

По данным EPFR, в такие фонды поступило почти $14 млрд (+70% н/н).

Большая часть притока пришлась на фонды Китая.

Основной причиной возросшей популярности китайского рынка акций стали меры поддержки экономики, объявленные Народным банком Китая (НБК) в конце сентября.

Одновременно с этим международные инвесторы активно сокращали вложения в рынки развитых стран. В отчетный период клиенты фондов developed markets вывели $10,6 млрд, что в полтора раза меньше инвестиций неделей ранее и максимальный отрицательный результат за полгода. Наиболее активно инвесторы выводили деньги из американских фондов — $9,7 млрд, максимальный отток с апреля этого года. Европейские фонды потеряли за неделю более $6 млрд, худший результат за два с половиной года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Международные инвесторы вложили максимальный объем средств за 1,5 года в фонды денежного рынка: чистый приток в них за неделю составил $129 млрд (в 17 раз выше средств, выведенных неделей ранее) — Ъ

- 30 сентября 2024, 11:06

- |

Бегство инвесторов в фонды денежного рынка произошло несмотря на решение ФРС США провести первое более чем за четыре с половиной года снижение ключевой ставки.

Покупки акций фондов emerging markets выросли почти в восемь раз, до $9,7 млрд. Это четвертый по величине результат в этом году. Аномальный приток в фонды акций развивающихся стран был обеспечен в первую очередь фондами Китая, чистые привлечения в которые составили $8,1 млрд.

www.kommersant.ru/doc/7196270

Goldman, BofA и Lazard Asset Management ожидают взрывной рост акций EM

- 23 августа 2021, 10:54

- |

Акции EM за последние 20 лет сильно отставали в результате чего они приблизились к 20-летнему минимуму по сравнению с акциями развитых стран:

👉 Goldman, BofA и Lazard Asset Management ожидают конец эпохи «потерянного десятилетия» для EM

👉 Южная Африка, Россия и Бразилия относятся к числу рынков, которые выиграют, даже несмотря на то, что регулятивные меры Китая продолжают оказывать давление на азиатские акции

👉 Главные причины: всеобщая вакцинация, монетарное стимулирование, рост цен на сырьевые ресурсы

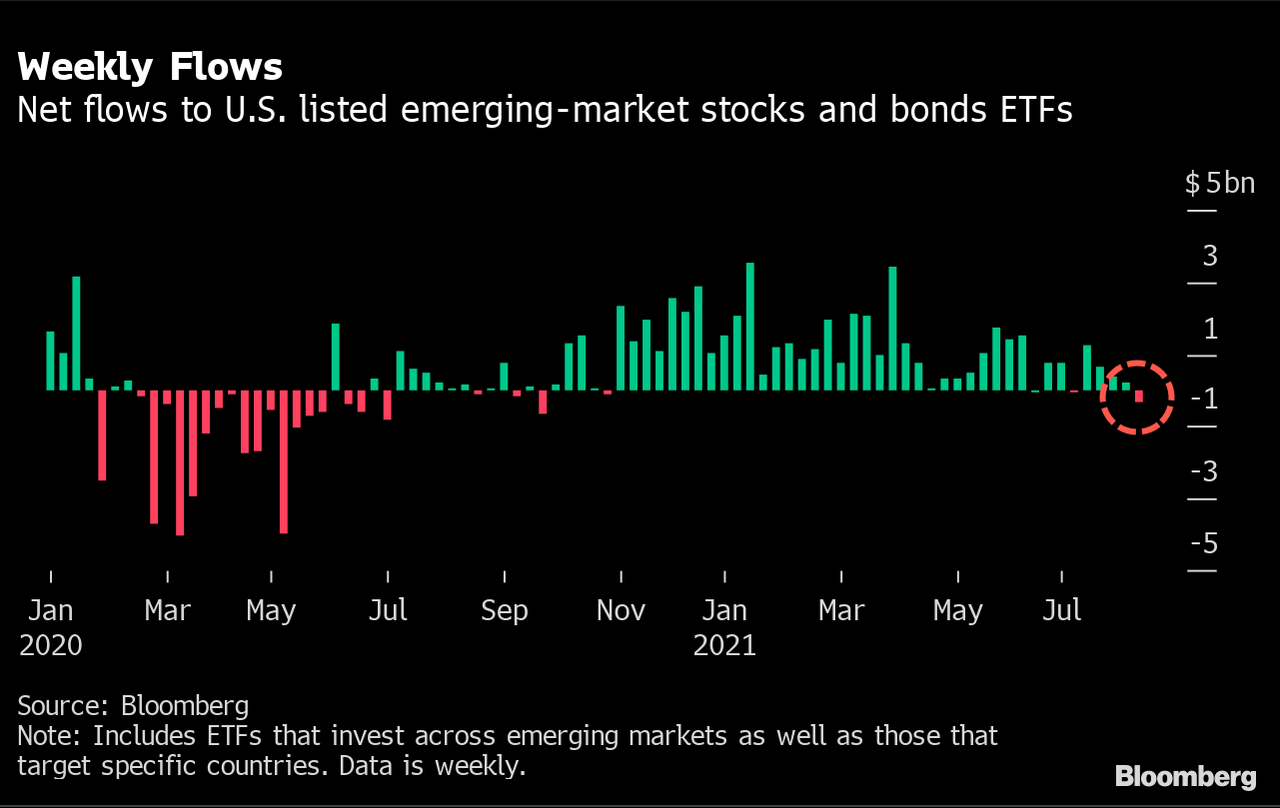

Отток из ETF развивающихся рынков достиг 11-месячного максимума из-за проблем в Бразилии

- 19 августа 2021, 12:28

- |

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.( Читать дальше )

Страны EM ужесточают ДКП

- 10 августа 2021, 17:35

- |

👉 Основной инструмент денежно-кредитной политики (ДКП) — это ключевая ставка. Ключевая ставка — это процент, под который центральный банк выдает кредиты коммерческим банкам и принимает от них деньги на депозиты. Изменение ключевой ставки влияет на спрос через ставки в экономике и в конечном итоге — на инфляцию

👉 EM (Emerging Markets / Развивающиеся рынки)– это рынки стран с развивающейся экономикой.

Акции развивающихся рынков против S&P5 00 = минимум за 20 лет - BofA

- 09 августа 2021, 11:11

- |

👉 С начала года индекс S&P 500 вырос на 18%. Во многом это было обусловлено экономическим ускорением в США, связанным со снятием коронавирусных ограничений

👉 При этом рынок акций развивающихся стран, представленный индексом MSCI Emerging Markets Index, остается в нулях по результатам года: инвесторы опасаются, что распространение варианта дельта окажет негативное влияние на экономику

👉 Эти события толкают соотношение между MSCI Emerging Markets Index и S&P 500 к двадцатилетним минимумам, достигнутым после атак 11 сентября 2001 года

👉 Bank of America отмечает, что в прошлом этот индикатор имел тенденцию формировать важные разворотные минимумы на фоне «апокалиптических событий», вроде уже указанных атак 11 сентября, мирового финансового кризиса или после обвала цен на сырье 2014-2016 годов (тогда был сформирован локальный минимум)

👉 Эксперты Bank of America и Sanford C.Bernstein придерживаются оптимистичных взглядов на перспективы рынка акций развивающихся стран

Падение ЕМ (недоразвитых рынков)

- 29 июля 2021, 16:08

- |

Развивающиеся рынки - сколько вешать в граммах?

- 17 июня 2021, 16:59

- |

Есть такое страшное слово, которое преследует любого человека, познакомившегося с миром инвестиций: «диверсификация». Не хочу мучить вас очевидными рассказами о том, что это такое и зачем это нужно. Мой блог не про просвещение широких масс, а про мои личные переживания и про путь самоучки, пытающегося научиться грамотно и самостоятельно управлять скромными семейными накоплениями в обход стандартного русского пути — покупки нескольких студий в Мурино под сдачу студентам и мигрантам.

И сейчас меня волнует вот что: окей, я распределил свои накопления по типам активов, 90% в акциях и 10% в валюте. Очень тупое распределение! Кто-то скажет, что оно безумное и рискованное. Но оно меня абсолютно устраивает! Идём дальше. Я решил не испытывать судьбу и не играть в лотерею с выбором отдельных акций. Я решил, что чем больше компания, тем больше её акций будет у меня. На занудном языке мира финансов это звучит «взвешивание по капитализации, 100% в Large Cap». Далее я хочу понять, а как мне поделить это всё между странами? И на этой ступеньке диверсификации всегда всё происходило по наитию. Здесь я всегда получал много претензий и непонимания. Оно и понятно — я не читал специальной литературы, я не знаю общепринятых подходов. И меня всегда грызут сомнения — я точно не допускаю каких-то серьёзных ошибок?

( Читать дальше )

Развивающиеся рынки: долг более чем удвоился за последнее десятилетие (перевод с deflation com)

- 02 июня 2021, 12:14

- |

Рост уровня долга может привести к тому, что развивающиеся рынки еще больше отстанут от развитых рынков в плане восстановления экономики после пандемии Covid-19, сказал экономист [24 мая]. «Из-за пандемии долги выросли по всех типов… большое увеличение, конечно, произошло за счет государственного долга — и неудивительно из-за такой необходимости предоставить фискальные стимулы, в то же время налоговые поступления сильно снизились по всему миру», — сказал Стив Кокрейн, главный экономист Moody's Analytics по Азиатско-Тихоокеанскому региону, в интервью телеканалу CNBC «Squawk Box Asia». «Реальное влияние, однако, я думаю, это своего рода увеличивающийся разрыв между развитыми экономиками и развивающимися рынками. Долговая нагрузка выросла больше всего на развивающихся рынках, и у них могут возникнуть наибольшие трудности с точки зрения обслуживания этого долга в будущем», — добавил он.

( Читать дальше )

USDKZT: курс поддерживается растущей нефтью и новостями о вероятности скорой вакцинации COVID-19

- 27 ноября 2020, 12:45

- |

BRENT

Нефть марки Brent на текущей неделе продолжает рост, достигнув отметки в 49$ за баррель. Рост по-прежнему поддерживается оптимизмом на фоне ожиданий скорого начала вакцинации в США от COVID-19 на базе разработок Pfizer и BioNTech. Очевидно, инвесторы позитивно настроены на 2021 год, так как ожидают более активного восстановления мировой экономики, что увеличит спрос на топливо. Этому способствуют нарастающие данные об успешных тестах вакцины от COVID-19 другими компаниями, помимо Pfizer, BioNTech и Moderna. В частности, подобную новость сообщила также компания AstraZeneca, которая заявила, что их вакцина показала среднюю эффективность 70% по итогам промежуточных испытаний в Великобритании и Бразилии.

По словам аналитиков британской нефтетрейдинговой компании PVM Oil, трейдеры во все большей степени рассматривают перспективы появления вакцин в качестве фактора, способного в корне изменить ситуацию в энергетическом секторе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал