SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

GOLDMAN SACHS

Программа продажи акций Tesla на $5 млрд может создать дополнительное давление на цену - БКС

- 02 сентября 2020, 17:48

- |

(Рейтер) — Tesla Inc сообщила во вторник, что планирует привлечь до $5 миллиардов в рамках программы продажи акций, которая будет проводиться основными брокерами Уолл-стрит.

В число брокеров будут входить такие крупные банки, как Goldman Sachs & Co, Bank of America Securities Inc, Citigroup Global Markets Inc и Morgan Stanley & Co, говорится в документе, который производитель электромобилей направил Комиссии по ценным бумагам и биржам США.

БКС

В число брокеров будут входить такие крупные банки, как Goldman Sachs & Co, Bank of America Securities Inc, Citigroup Global Markets Inc и Morgan Stanley & Co, говорится в документе, который производитель электромобилей направил Комиссии по ценным бумагам и биржам США.

Tesla (SELL) объявила о программе по продаже акций на $5 млрд через группу инвестиционных банков на рынке. Банки могут рассчитывать на комиссию в 0,5% от объемов продаж акций. Это негативно для акций. С одной стороны, компания сможет поправить своё финансовое состояние. С другой — продажа акций на рынке может показывать отсутствие интереса со стороны институциональных инвесторов к дополнительному размещению на текущем уровне цены и создать дополнительное давление на цену. Стратегия менеджмента по улучшению доступа для физиков через обратный сплит акций (5 к 1) и объявление программы по продаже акций на рынке на следующий же день выглядит, как использование возможности заработать на высоком спекулятивном интересе к акциям неквалифицированных инвесторов. Действия компании выглядят противоречиво. Первоначальная неожиданная позитивная реакция на новость на пре-маркете сменилась небольшим падением.Черепанов Константин

БКС

- комментировать

- Комментарии ( 0 )

Bastion Podcast #23: Коррупция в Goldman Sachs

- 24 августа 2020, 12:14

- |

Коррупционный скандал в Малайзии с фондом 1MDB называют одной из самых громких афер последнего десятилетия. Разбираем как в нем оказался замешан Goldman Sachs, проводим неожиданные параллели с сериалом Тьма и вспоминаем другие темные истории, связанные с инвестбанком.

00:10 Почему Goldman Sachs это спрут финансовых рынков

10:13 История скандалов

15:07 Как потерять 98% для фонда Ливии

18:30 Украденные миллиарды в Малайзиии

23:05 Вечеринки с Бритни Спирс, рэпером PSY и фильм Волк с Уолл-Стрит

27:37 Неожиданная параллель с сериалом Тьма

31:20 Выводы из истории

( Читать дальше )

00:10 Почему Goldman Sachs это спрут финансовых рынков

10:13 История скандалов

15:07 Как потерять 98% для фонда Ливии

18:30 Украденные миллиарды в Малайзиии

23:05 Вечеринки с Бритни Спирс, рэпером PSY и фильм Волк с Уолл-Стрит

27:37 Неожиданная параллель с сериалом Тьма

31:20 Выводы из истории

( Читать дальше )

AirBnb будут продавать дорого - Финам

- 20 августа 2020, 17:46

- |

В среду, 19 августа, американская онлайн-площадка для аренды частного жилья Airbnb подала конфиденциальную заявку в Комиссию по ценным бумагам и биржам США на проведение первичного публичного размещения своих акций.

IPO компании AirBnb станет главной драмой на рынке первичных размещений этого года, если будет принято решение о его проведении. Можно уподобить её Uber, тем более, что компания позиционируется как один из столпов экономики «шеринга», переживавшей мощный подъём и знакомой нам ещё и по каршерингу.

Компанию знают все. Причём, все её знают давно, и основатели приложили к тому немало усилий. Основатели входили в тридцатку выдающихся предпринимателей моложе тридцати лет, а сейчас – в список моложе сорока. Ни один из тройки основателей не является турагентом – это пришельцы, трансформаторы традиционной индустрии, которые преобразуют её без лишних сентиментов.

Уже в 2015 году AirBnb оценивали в 20 миллиардов долларов, а год назад озвучивались планы на IPO по оценке в 31 миллиард долларов. Летом нынешнего года компания сократила четверть штата, а кредиторы предоставили ей 2 миллиарда долларов по оценке в 18 миллиардов долларов. Я бы предположил, что среди тех инвесторов, которые рассчитывали на IPO по оценке в 31 миллиард долларов год назад есть такие, которые дадут андеррайтерам понять, что требуются энергия и креатив, потому что скидку они могли бы дать и сами.

( Читать дальше )

IPO компании AirBnb станет главной драмой на рынке первичных размещений этого года, если будет принято решение о его проведении. Можно уподобить её Uber, тем более, что компания позиционируется как один из столпов экономики «шеринга», переживавшей мощный подъём и знакомой нам ещё и по каршерингу.

Компанию знают все. Причём, все её знают давно, и основатели приложили к тому немало усилий. Основатели входили в тридцатку выдающихся предпринимателей моложе тридцати лет, а сейчас – в список моложе сорока. Ни один из тройки основателей не является турагентом – это пришельцы, трансформаторы традиционной индустрии, которые преобразуют её без лишних сентиментов.

Уже в 2015 году AirBnb оценивали в 20 миллиардов долларов, а год назад озвучивались планы на IPO по оценке в 31 миллиард долларов. Летом нынешнего года компания сократила четверть штата, а кредиторы предоставили ей 2 миллиарда долларов по оценке в 18 миллиардов долларов. Я бы предположил, что среди тех инвесторов, которые рассчитывали на IPO по оценке в 31 миллиард долларов год назад есть такие, которые дадут андеррайтерам понять, что требуются энергия и креатив, потому что скидку они могли бы дать и сами.

( Читать дальше )

Goldman советует акции хайтек- и энергетических компаний США с большой долей зарубежных операций

- 28 июля 2020, 11:26

- |

Инвесторам, делающим ставку на продолжение ослабления доллара, следует рассмотреть покупку акций американских технологических и энергетических компаний с высокой долей зарубежных операций. Именно эти инструменты показывают опережающую динамику в периоды падения нацвалюты Штатов, отметили эксперты Goldman Sachs.

Акции американских компаний с большой долей выручки в Западной Европе и странах БРИК (Бразилия, Россия, Индия и Китай) также неплохо чувствуют себя в условиях слабого доллара, написали стратеги Goldman, включая Дэвида Костина, в недавней записке клиентам. По оценкам банка, средневзвешенный с учетом объемов международной торговли курс доллара США снизится более чем на 5% в предстоящие 12 месяцев.

«В месяцы, когда средневзвешенный курс доллара опускался на 1.25% и более, акции ИТ- и энергетических компаний США с большой долей международных операций демонстрировали лучшую динамику, а акции потребительских компаний с упором на внутренний спрос, наоборот, худшую, – говорится в аналитической записке Goldman. – Когда доллар ослабевает, инвесторам следует обращать внимание на бумаги компаний, которые генерируют наибольшую долю выручки за рубежом»

( Читать дальше )

Акции американских компаний с большой долей выручки в Западной Европе и странах БРИК (Бразилия, Россия, Индия и Китай) также неплохо чувствуют себя в условиях слабого доллара, написали стратеги Goldman, включая Дэвида Костина, в недавней записке клиентам. По оценкам банка, средневзвешенный с учетом объемов международной торговли курс доллара США снизится более чем на 5% в предстоящие 12 месяцев.

«В месяцы, когда средневзвешенный курс доллара опускался на 1.25% и более, акции ИТ- и энергетических компаний США с большой долей международных операций демонстрировали лучшую динамику, а акции потребительских компаний с упором на внутренний спрос, наоборот, худшую, – говорится в аналитической записке Goldman. – Когда доллар ослабевает, инвесторам следует обращать внимание на бумаги компаний, которые генерируют наибольшую долю выручки за рубежом»

( Читать дальше )

Взгляд на американские банки: Goldman Sachs

- 19 июля 2020, 14:02

- |

Специально для ИнвестГазеты и всех моих подписчиков (мой телеграм), собираем свой view по крупнейшим американским банкам. Первый — Goldman Sachs.

*** Подписывайтесь на мой канал в телеграм

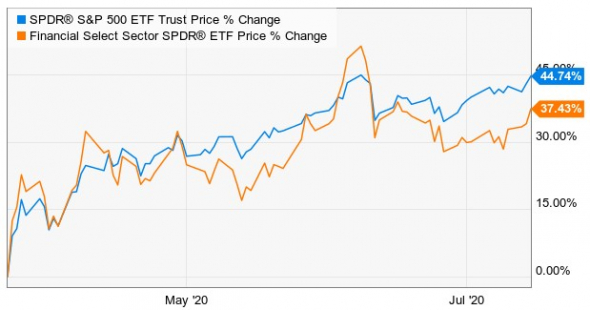

Ковид-обвал отправил котировки акций банков на дно рынка, после чего они отыграли некоторые потери. С начала марта индекс S&P500 (SPY) вырос на 41%, а ETF финансового сектора (XLF) восстановился всего на 37,43%:

( Читать дальше )

В ближайшей перспективе риск навеса акций HeadHunter будет сохраняться - Атон

- 17 июля 2020, 11:57

- |

HeadHunter объявил цену акций дополнительного размещения

Компания объявила цену гарантированного публичного размещения 5 млн. ADS, размещаемых ELQ Investors VIII Limited (принадлежит группе Goldman Sachs) на уровне $20.25 за акцию. Андеррайтеру также предоставлен 30-дневный опцион на покупку дополнительных 750 тыс. ADS. В настоящее время Goldman Sachs косвенно (через свою инвестиционную компанию) владеет 12.5 млн. ADS HeadHunter, что соответствует 24.8% доле в капитале компании. По итогам вторичного размещения доля Goldman Sachs снизится до 14.9%.

Компания объявила цену гарантированного публичного размещения 5 млн. ADS, размещаемых ELQ Investors VIII Limited (принадлежит группе Goldman Sachs) на уровне $20.25 за акцию. Андеррайтеру также предоставлен 30-дневный опцион на покупку дополнительных 750 тыс. ADS. В настоящее время Goldman Sachs косвенно (через свою инвестиционную компанию) владеет 12.5 млн. ADS HeadHunter, что соответствует 24.8% доле в капитале компании. По итогам вторичного размещения доля Goldman Sachs снизится до 14.9%.

Объявление о размещении акций не стало сюрпризом для рынка, поскольку HeadHunter ранее сообщал о такой возможности. Это первое размещение, которое проводит основной акционер HeadHunter после IPO компании в мае 2019. Как следует из заявки HeadHunter, компания все еще может предложить к публичному размещению ADS на общую сумму $100 млн. Соответственно, в ближайшей перспективе риск «навеса» будет сохраняться.Атон

Риск навеса акций HeadHunter сохранится на горизонте года - Альфа-Банк

- 16 июля 2020, 16:09

- |

Компания HeadHunter (НН) объявила о публичном размещении 5,0 млн АДС (каждая эквивалентна одной обыкновенной акции) со стороны акционера ELQ Investors VIII Limited (дочерней структуры Goldman Sachs) по цене $20,25/АДС. Цена размещения предполагает 4,2% дисконт к цене закрытия на 14 июля. Объем размещения (включая опцион для андеррайтера) эквивалентен 11,5% капитала HH, или $116,4 млн. HeadHunter не получит никаких средств от продажи АДС. Данная продажа является первой со стороны основного акционера HeadHunter с момента IPO компании в мае 2019. Мы ожидаем, что риск навеса акций, вероятно, сохранится на горизонте 12 месяцев.

Дочка Goldman Sachs, компания ELQ Investors VIII Limited объявила о публичном размещении 5,0 млн АДС HeadHunter (каждая эквивалентна одной обыкновенной акции) по цене $20,25/АДС, что предполагает дисконт 4,2% к цене закрытия HH во вторник 14 июня. Компания не получит никаких средств от продажи АДС акционером. Размер предложения эквивалентен 10,0% капитала HH и 11,5% с учетом опциона (в размере 0,75 млн АДС). Объем предложения составил $101,3 млн ($116,4 млн, включая опцион), исходя из объявленной цены. ELQ Investors VIII Limited сократит свою долю в капитале HH с текущих 25,0% до 13,5% (включая опцион), free float увеличится с 23,2% до 34,7%.

( Читать дальше )

Дочка Goldman Sachs, компания ELQ Investors VIII Limited объявила о публичном размещении 5,0 млн АДС HeadHunter (каждая эквивалентна одной обыкновенной акции) по цене $20,25/АДС, что предполагает дисконт 4,2% к цене закрытия HH во вторник 14 июня. Компания не получит никаких средств от продажи АДС акционером. Размер предложения эквивалентен 10,0% капитала HH и 11,5% с учетом опциона (в размере 0,75 млн АДС). Объем предложения составил $101,3 млн ($116,4 млн, включая опцион), исходя из объявленной цены. ELQ Investors VIII Limited сократит свою долю в капитале HH с текущих 25,0% до 13,5% (включая опцион), free float увеличится с 23,2% до 34,7%.

( Читать дальше )

Целевая цена по акциям Goldman Sachs составляет $271 на горизонте года - Фридом Финанс

- 16 июля 2020, 13:46

- |

Инвестиционный банк The Goldman Sachs Group, Inc. (GS) отчитался за второй квартал увеличением прибыли на акцию на 8%, до $6,26. Чистая прибыль почти не изменилась и составила $2,4 млрд. Расходы на создание резерва под ожидаемые кредитные убытки составили $1 590 млн, повысившись на 70% по сравнению с прошлогодним уровнем. Рост этого показателя обусловлен, прежде всего, значительно более высокими резервами, связанными с кредитами юридическим лицам, и в меньшей степени — с потребительскими кредитами. Это отражает пересмотр прогнозов в сторону ухудшения ситуации в экономике, которого еще не ожидали в течение первого квартала 2020 года. Стоимость риска составила в годовом выражении 4,4%, что сравнимо с уровнями, зафиксированными другими крупными банками США в период экономических кризисов.

Чистая выручка GS выросла на 41% г/г, достигнув $13,3 млрд, благодаря увеличению непроцентных доходов из-за повышения выручки от маркетмейкинга на 133%, до 5,8 млрд, и роста доходов инвестиционного банкинга на 55%, до $2,7 млрд. В то же время на фоне снижения процентных ставок чистый процентный доход GS снизился на 12%.

( Читать дальше )

Чистая выручка GS выросла на 41% г/г, достигнув $13,3 млрд, благодаря увеличению непроцентных доходов из-за повышения выручки от маркетмейкинга на 133%, до 5,8 млрд, и роста доходов инвестиционного банкинга на 55%, до $2,7 млрд. В то же время на фоне снижения процентных ставок чистый процентный доход GS снизился на 12%.

( Читать дальше )

Перспективы акций HeadHunter на Мосбирже куда более привлекательные, чем на NASDAQ - Финам

- 15 июля 2020, 20:29

- |

ELQ Investors VIII Limited (структура, принадлежащая Goldman Sachs) продаёт на NASDAQ GS 5,75 миллионов акций российского HeadHunter. Рынку предложат 5 миллионов американских депозитарных расписок (ADS), а андеррайтеры получают опцион на размещение ещё 750 тысяч. Кроме того, советом директоров утвержден вторичный листинг на Московской бирже в начале IV квартала 2020 года. Радости на рынках пока не видно. Рынки, возможно, радовались бы, если бы деньги привлекались для освоения новых возможностей в эпоху изоляции, когда те, у кого накопились какие-то средства, подумывают о том, чтобы «прокачать скиллы» в каком-нибудь модном направлении и сменить свою рутинную работу на что-нибудь более престижное и творческое. Вряд ли возникли бы острые возражения по поводу того, что рекрутеры найдут свою позицию в цепочке увеличения стоимости специалистов и сумеют на этом заработать. Но таких перспектив предложено не было.

На мой взгляд, испытывать энтузиазм по поводу компании из России с капитализацией в миллиард долларов рядовой западный инвестор, тонущий в рекламном месиве новостей о куда более крупных компаниях, вообще не может. Покупать будут портфельные менеджеры под определённые идеи, а им нужно обоснование. Они видят, что Goldman Sachs продаёт пакет объёмом в сто миллионов долларов компании из России с капитализацией в миллиард. Это означает выход крупного акционера. Объяснение, что инвестор выходит, потому что сказочно заработал и теперь фиксирует прибыль, вряд ли работает. С момента IPO в мае прошлого года акции подорожали на 16%, что выглядит неплохо само по себе, но не в сравнении с хайтеком в целом. Бумаги до сих пор ниже февральских максимумов. Если взять наиболее заметных представителей ИТ-рынка, то окажется, что акция Amazon в феврале стоила 2 170 долларов, а сейчас – 3 055 долларов. И это – без каких-либо выдающихся достижений. Инвесторы попросту сочли, что из-за коронавируса маленьким и средним будет плохо, а вот Amazon вирус только на руку – она только укрепится. В случае Apple улучшение перспектив вовсе не столь очевидно, но акции тоже весьма внушительно поднялись с февральских 324 до нынешних 395 долларов. А вот акция HeadHunter в феврале стоила 25 долларов, и так и не вернулась к этому значению. Сейчас она находится на уровне 20 долларов. Значит, инвесторы полагают, что в том «Ноевом ковчеге», где уместились все компании, составляющие аббревиатуры FAANG, GAFAM и тому подобные – слоны и бегемоты ИТ-рынка, место нашлось не для всех.

( Читать дальше )

На мой взгляд, испытывать энтузиазм по поводу компании из России с капитализацией в миллиард долларов рядовой западный инвестор, тонущий в рекламном месиве новостей о куда более крупных компаниях, вообще не может. Покупать будут портфельные менеджеры под определённые идеи, а им нужно обоснование. Они видят, что Goldman Sachs продаёт пакет объёмом в сто миллионов долларов компании из России с капитализацией в миллиард. Это означает выход крупного акционера. Объяснение, что инвестор выходит, потому что сказочно заработал и теперь фиксирует прибыль, вряд ли работает. С момента IPO в мае прошлого года акции подорожали на 16%, что выглядит неплохо само по себе, но не в сравнении с хайтеком в целом. Бумаги до сих пор ниже февральских максимумов. Если взять наиболее заметных представителей ИТ-рынка, то окажется, что акция Amazon в феврале стоила 2 170 долларов, а сейчас – 3 055 долларов. И это – без каких-либо выдающихся достижений. Инвесторы попросту сочли, что из-за коронавируса маленьким и средним будет плохо, а вот Amazon вирус только на руку – она только укрепится. В случае Apple улучшение перспектив вовсе не столь очевидно, но акции тоже весьма внушительно поднялись с февральских 324 до нынешних 395 долларов. А вот акция HeadHunter в феврале стоила 25 долларов, и так и не вернулась к этому значению. Сейчас она находится на уровне 20 долларов. Значит, инвесторы полагают, что в том «Ноевом ковчеге», где уместились все компании, составляющие аббревиатуры FAANG, GAFAM и тому подобные – слоны и бегемоты ИТ-рынка, место нашлось не для всех.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал