Globaltruck

Globaltruck - ведет переговоры о сделках М&А и закупке еще около 300 тягачей в 2018 г

- 27 марта 2018, 12:46

- |

Гендиректор компании Александр Елисеев:

«Мы подписали в декабре прошлого года контракт на 413 тягачей Volvo и прицепы Crown и Schmitz с поставкой, начинающейся со следующей недели и до августа включительно, примерно равными долями. На вторую половину года ведем переговоры с производителями о дополнительных 250-350 автопоездах»

«Мы говорили о 700, то есть ориентировочно плюс 300 (единиц). Если увидим жесткий спрос — будет побольше. Кроме того, мы ведем переговоры о сделках М&А, соответственно, они тоже должны быть чем-то профинансированы, они будут входить в этот объем (инвестпрограммы), если какая-то сделка перейдет из обсуждения в стадию реализации»

Globaltruck провел IPO на Московской бирже в ноябре 2017 года.

Прайм

- комментировать

- Комментарии ( 0 )

Globaltruck - cаудовская компания Ayar International получила почти 9% акций

- 07 марта 2018, 17:07

- |

Компания Ayar International Investments (Саудовская Аравия) получила 8,84% акций компании «Глобалтрак Менеджмент» (ГТМ, Globaltruck).

Ранее Российский фонд прямых инвестиций (РФПИ), который в конце 2017 года в консорциуме с ведущими ближневосточными фондами выступил в роли якорного инвестора в первичном публичном размещении акций (IPO) компании «Глобалтрак Менеджмент» (ГТМ, Globaltruck), передал часть акций партнерами по сделке. Компания «РФПИ Управление инвестициями-6» снизила свою долю акций с 14,73% до 5,89% Globaltruck.

Доля РФПИ и партнеров в Globaltruck не изменилась — фонд передал часть акций компании соинвесторам в рамках завершения сделки.

РНС

сообщение

Globaltruck - РФПИ снизил долю в до 5,89% с 14,73%

- 05 марта 2018, 16:54

- |

Таким образом, фонд сократил количество голосующих акций, которыми мог распоряжаться, до 3,444 миллиона с 8,61 миллиона.

Прайм

Globaltruck - в 2017 году увеличила автопарк тягачей на 2,2%

- 12 февраля 2018, 13:03

- |

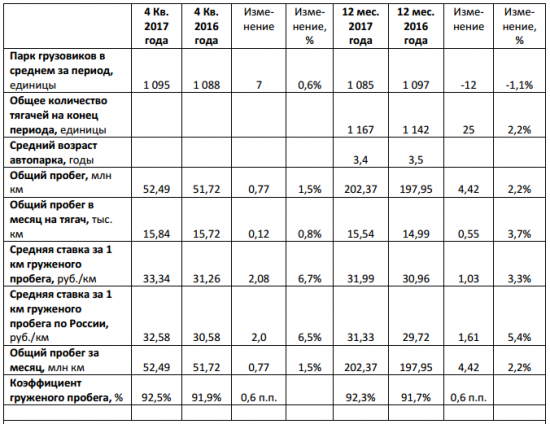

Общее количество тягачей на конец 2017 года выросло на 2,2%, до 1 167 единиц, c 1 142 единиц в 2016 году. Среднее количество грузовиков за год снизилось на 1,1%, с 1 097 единиц в 2016 году до 1 085 единиц в 2017 году. В четвертом квартале 2017 года среднее количество грузовиков увеличилось на 0,6% год к году и составило 1 095 единиц, в связи с тем, что закупки тягачей осуществлялись в

основном в конце третьего и начале четвертого квартала 2017 года.

Средняя ставка за 1 км груженого пробега по России по итогам 2017 года выросла на 5,4% год к году, при этом в четвертом квартале 2017 года данный показатель увеличился на 6,5% год к году, до 32,58 руб./ км. Общий пробег за месяц в 2017 году вырос на 2,2%, до 202,37 млн км

пресс-релиз

Globaltruck - может рассмотреть вопрос выплаты дивидендов не ранее 2020 г

- 03 ноября 2017, 12:39

- |

Гендиректор компании Александр Елисеев.:

«В ближайшие два года у нас история точно про рост и про очень серьёзный capex. Вряд ли в этой ситуации возможны дивиденды. Думаю, что самая ближайшая перспектива, когда теоретически можно подумать о теме дивидендов, это, наверное, 2020 год»

По его словам, инвестпрограмма компании в будущем году составит порядка 4 миллиардов рублей.

Прайм

GLOBALTRUCK MANAGEMENT объявляет цену акций в рамках IPO - 132 руб/акция

- 03 ноября 2017, 09:21

- |

Информация о Размещении

Цена акций установлена на уровне 132 рубля за одну Акцию.

Совокупный объем Размещения составил 3,5 млрд рублей без учета опциона дополнительного размещения и 3,85 млрд рублей при условии реализации опциона дополнительного размещения в полном объеме.

Размещение акций включает продажу Акций дополнительного выпуска на сумму 2,8 млрд рублей и продажу размещенных Акций на сумму 0,7 млрд рублей.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 03 ноября 2017, 09:15

- |

Globaltruck нашел якорного инвестора. До 20% автоперевозчика купят РФПИ и партнеры

Автоперевозчик Globaltruck закрыл книгу заявок на IPO. По информации “Ъ”, компания разместилась по 132 руб. за акцию, но высокий спрос на ее бумаги предполагает, что может быть полностью реализован опцион дополнительного размещения. Выручка от размещения, таким образом, составит свыше 3,8 млрд руб. Якорным инвестором в рамках размещения, как стало известно “Ъ”, стал РФПИ. Фонд и его партнеры — зарубежные инвесторы с Ближнего Востока, из Северной Америки и Западной Европы — получат до 20% в компании. (Коммерсант)

( Читать дальше )

Глобалтрак Менеджмент (ГТМ) – GlobalTruck - мсфо 6 мес 2017г.

- 23 октября 2017, 13:16

- |

Глобалтрак Менеджмент (ГТМ) – GlobalTruck – мсфо

Номинал 100 руб

37 250 000 + 37 250 000 (допка от 28.09.2017г) = 74 500 000 акций

www.e-disclosure.ru/portal/files.aspx?id=37114&type=1 Устав стр.4

www.e-disclosure.ru/portal/event.aspx?EventId=cjGxIAPudkmDx0TTCtT4Pw-B-B

www.e-disclosure.ru/portal/event.aspx?EventId=cqCjEL9xsUGwuWGvgF3n3g-B-B

Капитал на 31.12.2016г: 1,44 млрд руб

Капитал на 30.06.2017г: 1,55 млрд руб

( Читать дальше )

Доля акций Globaltruck в свободном обращении после IPO составит до 49,89%

- 23 октября 2017, 10:17

- |

«Размещение акций будет включать продажу до 21,21 миллиона акций дополнительного выпуска и продажу до 7,95 миллиона размещенных акций (с учетом опциона дополнительного размещения) компанией GT Globaltruck Limited (»Продающий акционер"). Ожидается, что после размещения доля акций в свободном обращении составит до 49,89% (при максимальном объеме размещения и при условии реализации опциона дополнительного размещения в полном объеме)"

Cовокупный объем размещения может составить от 3,85 миллиарда рублей до 4,23 миллиарда рублей.

Компания планирует привлечь от 2,8 миллиарда до 3,08 миллиарда рублей от продажи акций дополнительного выпуска.

( Читать дальше )

Ценовой диапазон акций Globaltruck в рамках IPO составляет 132-145 руб

- 23 октября 2017, 09:37

- |

Компания планирует собрать заявки с 23 октября по 2 ноября.«Ценовой диапазон для предварительных оферт при размещении обыкновенных именных бездокументарных акций в количестве 37,25 миллиона штук номинальной стоимостью 100 рублей каждая, размещаемых посредством открытой подписки… во внебиржевом порядке и для заявок участников торгов при размещении указанных акций на торгах ПАО „Московская биржа“ составляет от 132 рублей до 145 рублей за одну акцию»

Размещение ценных бумаг назначено на 3 ноября.

Компания сообщает, что акционеры не воспользовались преимущественным правом приобретения акций.

Прайм

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал