Gold

Золото ходит по цепи ФРС

- 26 сентября 2017, 16:12

- |

Золото уже давно воспринимается как спекулятивный актив, для которого увеличение импорта Индией или Китаем, рост объемов покупок физического актива центробанками или притоки капитала в ETF играют гораздо меньшую роль, чем повышение вероятности ужесточения денежно-кредитной политики ФРС. Причины нужно искать в масштабах рынка бумажного и физического драгметалла, а также в политике диверсификации инвестиционных портфелей хедж-фондов и управляющих активам с учетом изменения глобального аппетита к риску.

Физический актив, как правило, следует за ценами, а не определяет их. В связи с этим рост запасов специализированных биржевых фондов происходит на фоне повышения котировок фьючерсов, в то время как их снижение приводит к повышению спроса в сфере ювелирного дела. Конъюнктура же рынка бумажного золота формируется под влиянием предпочтений институциональных инвесторов, которые используют драгметалл в качестве альтернативы казначейским облигациям США. По этой причине XAU/USD чутко реагирует на динамику реальных ставок американского долгового рынка.

( Читать дальше )

Золото. Gella&Vladimi®. Плохие новости.

- 26 сентября 2017, 07:28

- |

Долгосрок – рост, среднесрок – без позиций.

«Фундаментальная атака» намечается на золото во второй половине дня. Перед началом американской сессии выдут данные по продажам нового жилья и индекс доверия потребителей. По инсайду, доверие потребителей превысит ожидания аналитиков.

«Добивать ногами золотых быков» будут под аккомпанемент речи Йеллен. Милая старушка прочтет лекцию, как лучше разделывать туши этих животных

С технической точки зрения для меня нет значимых точек – котировки все еще «недостаточно упали» или слабо выросли» в моей системе координат. Если бы я продавал, то стал бы формировать позу в области 1330-1340

Эти уровни, к сожалению, не позволяют торговать без стопов, поэтому придется, откинув золото, банчить евру, как «резервную торговую валюту»

Вопрос дня: А у Вас есть понятие «резервной торговой валюты» — запасного аэродрома?

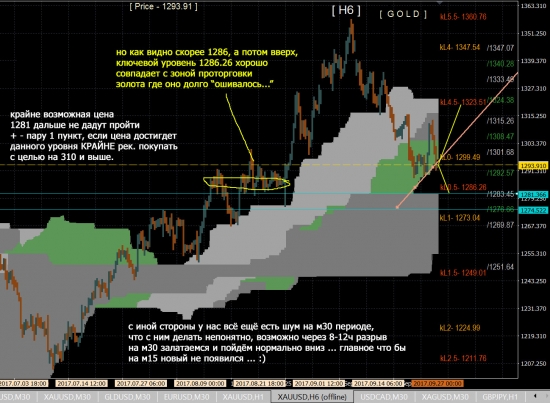

Золото, кажется разворот 25 сентября 2017. Часть 3.

- 25 сентября 2017, 18:47

- |

smart-lab.ru/blog/tradesignals/421900.php

smart-lab.ru/blog/tradesignals/422017.php

Как видим, в понедельник свозили на стопы слабых быков по золоту и в итоге более сильные руки лонгистов смогли выдернуть золото вверх, как я и говорил.

Тут видео https://cloud.mail.ru/public/86R6/AZj11Z2eU

Золото. Gella&Vladimi®. Не уверен – не набирай.

- 25 сентября 2017, 07:19

- |

Долгосрок – рост, среднесрок – без позиций.

Действия Йеллен позволили экономике США жестко перехватить инициативу по потокам средств, сделав привлекательными инвестиции за океан. В первую очередь от этого может пострадать золото.

Что пообещала Йеллен? Один (до конца года) плюс три решения о росте ставки. Инвесторы получив вакцину эйфории продолжили сливать золото, продажи которого ранее формировались «под ФРС»

С технической точки зрения текущие уровни идеальны для покупки, но я убрал все отложенные ордера. Рынки ждет выступление Трампа, с параметрами налоговой реформы – радикальным снижением налогов и прочими «ништяками» для бизнеса. Золото может провалиться еще глубже.

Поэтому неуверенность в лонге заставляет меня выжидать. А пока я продал фунт на прошлой недели, звал к себе в компанию Туземца, но он не согласился.

Вопрос дня: А у Вас какие текущие позы по рынку?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал