INDEX

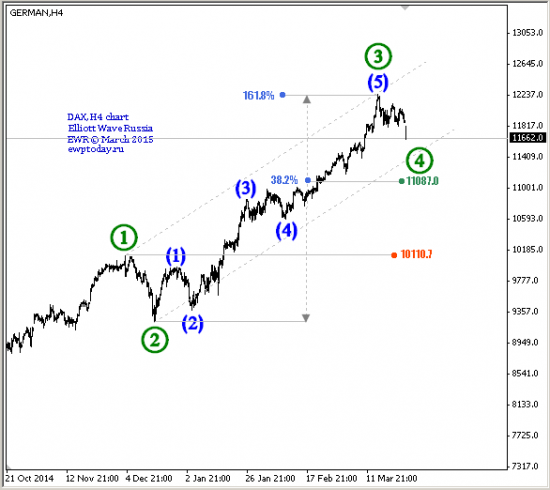

DJI intraday

- 02 июня 2015, 08:01

- |

По всей видимости, до сегодняшнего момента шло формирование коррекции в рамках волны iv of (i) в качестве треугольника, который в настоящий момент подходит к завершению, в связи с чем ожидаю возобновление снижения цены уже в ближайшее время. Стоп по продаже переставил за максимум всего предполагаемого импульса.

Альтернативный вариант подразумевает продолжение роста в рамках формирования волны [v] of 5 of (3) конечной диагонали.

Ключевой уровень: 18365.7

Цель: 17909.6

- комментировать

- Комментарии ( 4 )

Nikkei 225

- 29 мая 2015, 09:22

- |

Рост цены по прежнему продолжается, по всей видимости в настоящий момент идет формирование удлинения в рамках волны [3] of I, цель которой уровень 24211.9 [3]=361.8%

Альтернативный вариант подразумевает дальнейшее формирование коррекции в рамках волны (IV) of [III], где в настоящий момент, рост с минимума 2009 года является формированием коррекции вместо заходного импульса волна (V) of [III].

Ключевой уровень: 16349.1

Цель: 24211.9

Daily

Предположительно идет развитие волны [iii] of 3, цель которой уровень 22486.5 [iii]=161.8%, но так как структура импульса выглядит завершающей, до цели цена может и не дойти, начав при этом снижение в рамках формирования коррекции волны [iv] of 3.

Альтернативный вариант подразумевает скорое завершение уже всей волны 3 of (3) и начало снижения цены в качестве коррекции волны 4 of (3).

( Читать дальше )

[UX] Ukraine index

- 27 мая 2015, 09:33

- |

Алена кеседи

Начало тут: http://smart-lab.ru/blog/239491.php

![[UX] Ukraine index [UX] Ukraine index](/uploads/images/02/85/78/2015/05/27/beb71a.png)

![[UX] Ukraine index [UX] Ukraine index](/uploads/images/02/85/78/2015/05/27/f7bc6c.png)

( Читать дальше )

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 23 апреля 2015, 11:46

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

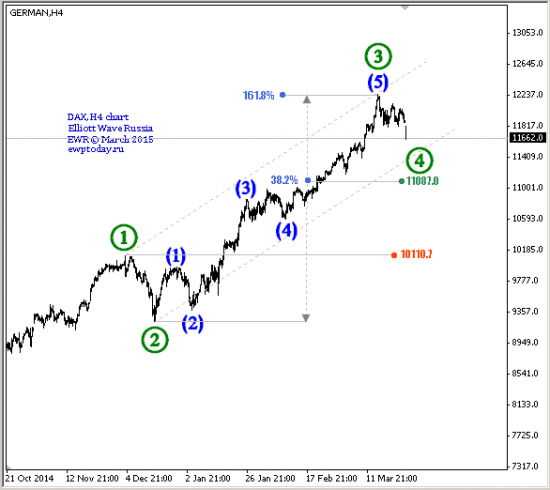

DAX (волна [4] продолжилась)

- 21 апреля 2015, 08:44

- |

![DAX (волна [4] продолжилась) DAX (волна [4] продолжилась)](/uploads/images/02/85/78/2015/04/21/75a2dd.png)

Ранее по DAX я предполагала о том, что волна [4] уже была завершена, рост конечно же последовал как и предполагалось, однако рост завершился структура которого больше похожа на тройку чем импульс, в связи с чем делаю предположение о том, что коррекция в рамках волны [4] продолжилась, но уже в качестве волновой модели плоскость, которая в настоящий момент уже подходит к завершению.

В связи с чем ожидаю опять таки возобновление роста в рамках волны [5], цель которой находится высоко, а уточнить можно будет уже по факту завершения волны [4], следите за новостями…

Алена Кеседи © Elliott wave Russia

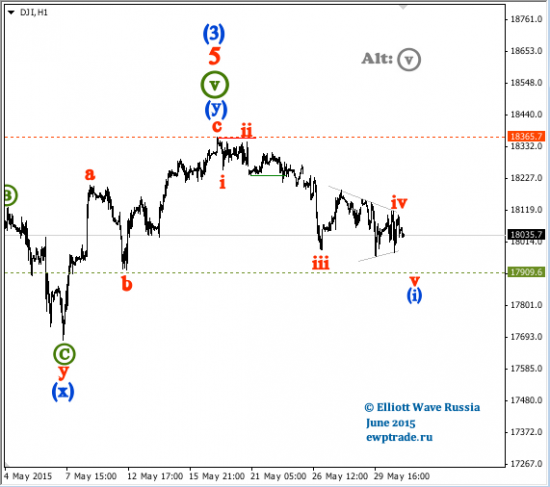

ММВБ (продолжение)

- 06 апреля 2015, 10:47

- |

Ранее я уже показывала волновую картину сформированную на индексе ММВБ, в рамках которой рассматривала снижение цены в качестве коррекции волны [iv] of C, в связи с чем ожидала снижение до уровня 1644.27 [iv]=38.2%

Ожидания оправдались, цена последовала на снижение, достигла этого уровня и даже спускалась ниже. Снижение было сформировано больше похоже на импульс чем зигзаг и по его завершении я ожидала роста, о чем писала на форуме об этом 30 марта.

В настоящий момент рост все еще продолжается, и по всей видимости в рамках волны [B] так же сейчас подходит к завершению импульс, на чем можно сделать вывод, что коррекция в рамках волны [B] формируется в качестве зигзага, поэтому целью для волны [B] будет выступать уровень 1740.18, что составит [B]=61.8%. По достижении цели, если к тому моменту будет позволять структура, снижение возобновится, цель для которой будет уточнять после подтверждения сценария.

( Читать дальше )

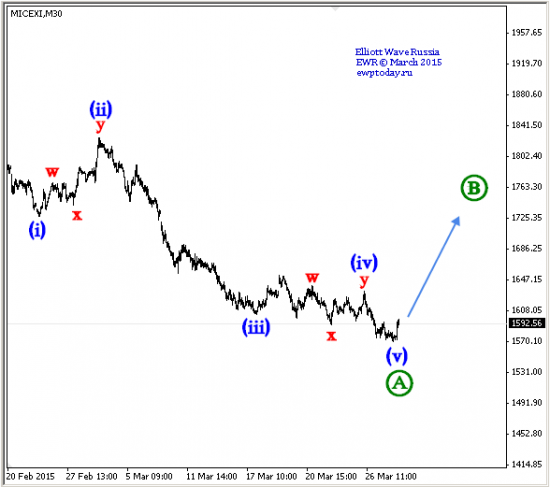

DAX Index — Germany

- 26 марта 2015, 12:42

- |

По германскому индексу началась коррекция, предположительно в качестве волны [4], которая, в зависимости от модели, может продолжится до уровня 11087.0, при этом коррекция составит 38.2% по отношению к волне [3].

Однако велик вероятность, что целью будет выступать канал образующий этот импульс и по завершении коррекции (модель которой нам пока не известна), рост возобновится уже в рамках волны [5], первая ближайшая, подтверждающая сценарий цель, будет являться уровень максимум волны [3], т.е. минимальное требование для волны [5] — это обновление максимума волна [3].

Ключевой уровень: 10110.7

Цель: 12250.6

Nikkei 225 (продолжение)

- 23 марта 2015, 09:08

- |

Ожидания оправдались, этой действительно была коррекция, которая составила 38.2% и была завершена на этом уровне, после чего последовал рост в рамках формирования волны [5].

На текущий момент уже были выполнены все минимальные условия для формирования полноценного импульса волны [5], так же были выполнены почти все цели для этой волны, поэтому велика вероятность, что рост в ближайшее время подойдет к завершению и последует снижение цены но в качестве продолжительной коррекции.

Взгляд на CBOE Volatility Index (VIX) через волны Эллиотта

- 21 марта 2015, 15:58

- |

В 1993 Чикагская биржа (CBOE) представила индекс VIX — the CBOE Volatility Index, который изначально был создан для оценки/измерения ожидаемой 30-дневной волатильности рынка на индекс S&P 100. Вскоре индекс VIX стал основным ориентиром/показателем волатильности фондового рынка США. Его упоминание можно часто встретить в the Wall Street Journal, Barron’s и других ведущих финансовых изданиях, а также в новостях бизнеса на CNBC и Bloomberg TV, где VIX часто называют «индексом страха».

Десять лет спустя в 2003 году, Чикагская биржа вместе с Goldman Sachs обновили индекс VIX так, чтобы он отражал новый способ оценки предполагаемой волатильности, тот, который продолжает широко использоваться как теоретиками, так и практиками (риск-менеджерами и трейдерами). Обновленный VIX основывается на индексе S&P 500 и оценивает ожидаемую волатильность путем усреднения взвешенных цен SPX путов и коллов более широкого спектра цен исполнения. Предлагая сценарий для тиражирования экспозиции волатильности портфеля из опционов SPX, эта новая методология превратила VIX из абстрактного понятия в практический инструмент для торговли и хеджирования волатильности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал