IPO

IPO в России: аналитика от ЦБ

- 12 апреля 2025, 18:40

- |

Впервые вышел материал от ЦБ по проведенным IPO в России. Мне интересно, т.к. веду свою табличку размещений.

Принципиально в них не участвую, потому что на IPO зарабатывает эмитент и брокер, инвестора в этой схеме нет.

Но рискованных парней много и вот к каким выводам пришёл ЦБ:

Какая привычка? Терять деньги? В прошлом году только 4 из 15 прибыльные, а средний убыток -36%!У частных инвесторов не сформировалась привычка участвовать в размещениях. Около 39% инвестировали только один раз.

А зачем? Залетаем с плечом и выходим в первую минуту торгов. ЦБ как бэ сам на это намекает. В среднем можно было заработать 2.5% в первый день и потерять -25% на 6 месяц.Первичные инвесторы не стремились увеличивать долю участия после IPO. Наблюдалось снижение количества бумаг во владении в течение первых 30 дней.

Мы примерно в жопе по количеству и объемам рынка. Для сравнения: в Индии 327 размещений, а в США в ~3100 раз больше привлеченных средств.Публичное размещение провели 19 эмитентов, рекорд за последние 10 лет.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Год после IPO Займера

- 12 апреля 2025, 14:00

- |

Ровно год назад, 12 апреля 2024 года, Займер провел IPO на Московской бирже. В этот день около 44 000 инвесторов решили стать частью нашей истории.

Первый год на бирже стал для Займера очень насыщенным. Давайте вместе вспомним ключевые события:

🔸 Открыли собственное коллекторское агентство “Профи”.

🔸 Трижды направили на выплату дивидендов 100% чистой прибыли — за I, II и III кварталы 2024 года.

🔸 Погасили все три выпуска облигаций на общую сумму 1,3 млрд рублей.

🔸 Продолжили продуктовую диверсификацию — выпустили на открытый рынок виртуальную карту с кредитным лимитом.

🔸 Запустили мобильное приложение дочерней МФО “Дополучкино” и продолжили развивать второй бренд.

🔸 По итогам 2024 года установили исторический рекорд по выдачам займов — 56 млрд рублей за год.

🔸 В феврале 2025 года получили повышение кредитного рейтинга от “Эксперт РА” до уровня ruBBB- (самый высокий среди независимых МФО).

🔸 В марте 2025 приобрели Seller Capital — платформу для кредитования продавцов на маркетплейсах — и вышли в сегмент кредитования МСП.

( Читать дальше )

А кто знает...?

- 11 апреля 2025, 13:38

- |

А есть на сайте счастливые обладатели акций Rostics, Вкусно — и дрочка, ЛеманаПро? Там, вроде, у врагов по дешману отжали в пользу народа. Или не?

А есть на сайте счастливые обладатели акций Rostics, Вкусно — и дрочка, ЛеманаПро? Там, вроде, у врагов по дешману отжали в пользу народа. Или не?Вечерний обзор рынков 📈

- 10 апреля 2025, 19:04

- |

Курсы валют ЦБ на 11 апреля:

💵 USD — ↘️ 85,0159

💶 EUR — ↘️ 94,6036

💴 CNY — ↘️ 11,5336

▫️ Индекс Мосбиржи по итогам основной торговой сессии вырос на 4,29%, составив 2 764,28 пункта.

▫️ Внешнеторговый оборот РФ в первые два месяца года составил, по данным ФТС, $101,3 млрд (-0,7% г/г), экспорт: $60,1 млрд (-0,2%), импорт: $41,2 млрд (-1,4% г/г). Профицит вырос на 2,7% г/г, составив $18,9 млрд. Доля минеральной продукции в экспорте составила $35 млрд (-8,4% г/г), металлов: $9 млрд (+20,2% г/г), продовольствия и сельхозсырья: $6 млрд (-4,4% г/г), продукции химпрома: $4,6 млрд (+22,4% г/г), машин и оборудования: $3,4 млрд (+28,5% г/г), древесины и целюлозно-бумажных изделий: $1,6 млрд (+11,4% г/г). Главная статья импорта – машины и оборудование: $20,3 млрд (-3,5% г/г).

▫️ IPO. Гендиректор Дом РФ встретился с Президентом, планы выхода на биржу в 2025 г. в силе, амбиции – стать новой голубой фишкой; активы компании выросли в пять раз за пять лет – до 5,5 трлн руб. Ранее сообщалось о планах привлечения на IPO 15-20 млрд руб.

( Читать дальше )

"ДОМ.РФ" готовится к выходу на биржу.

- 10 апреля 2025, 14:57

- |

ДОМ.РФ планирует IPO до конца 2025 года, за последние пять лет его активы выросли в пять раз - до 5,5трлн руб.

- 10 апреля 2025, 14:45

- |

Активы ДОМ.РФ выросли в пять раз за пять лет, до 5,5 трлн рублей, сообщил генеральный директор ДОМ.РФ Виталий Мутко в ходе встречи с президентом России Владимиром Путиным.

«За пять лет компания выросла в пять раз по активам. Сегодня активы компании — 5,5 трлн рублей», — сказал Мутко.

Он напомнил, что ДОМ.РФ по поручению президента РФ планирует выйти на фондовый рынок до конца 2025 года. «Это будет, наверное, третья или четвертая компания по значимости на фондовом рынке, которую государство туда предложит для инвесторов. Думаю, что эти ресурсы позволят нам очень активно дальше реализовывать жилищную политику», — подчеркнул гендиректор ДОМ.РФ.

Novabev, конечно, молодцы, ВинЛаб – их, растет большими шагами. Но IPO…

- 10 апреля 2025, 13:29

- |

Знаете, я не любитель ловить хайп. 🤷♂

BELU и так переоценен, эта премия к ритейлерам – чистой воды спекуляция.

Вывод ВинЛаба на биржу – хорошо для компании, но инвесторам, думаю, много не перепадет.

Рынок сейчас нервный, долгосрочные перспективы мало кого волнуют. 👈

☝️VK и SOFL яркий тому пример.

Так что, господа, не советую бросаться сломя голову.‼️ Осенью, ближе к делу, можно будет присмотреться, оценить ситуацию.

А пока – наблюдаем со стороны. 🫡

💼 А также напоминаю, что мы сформировали ЛУЧШИЙ ПОРТФЕЛЬ НА 2025 ГОД, который имеет отличное соотношение риска к потенциальной доходности.

Можете глянуть его в нашем tg, не пожалеете 😉

Ссылка на tg: t.me/+nG63RNCFIythNjIy

Гарантия убытков от участия в ай-пи-о

- 10 апреля 2025, 11:33

- |

НИКОГДА НЕ УЧАВСТУЙТЕ В АЙ-ПИ-О.

ВЫ ВСЕГДА БУДЕТЕ ТЕРЯТЬ.

ОНИ ВСЕ ОБ ВАС ОБКЕШИВАЮТСЯ.

ХОРОШИМ НИКТО С ВАМИ ДЕЛИТЬСЯ НЕ БУДЕТ.

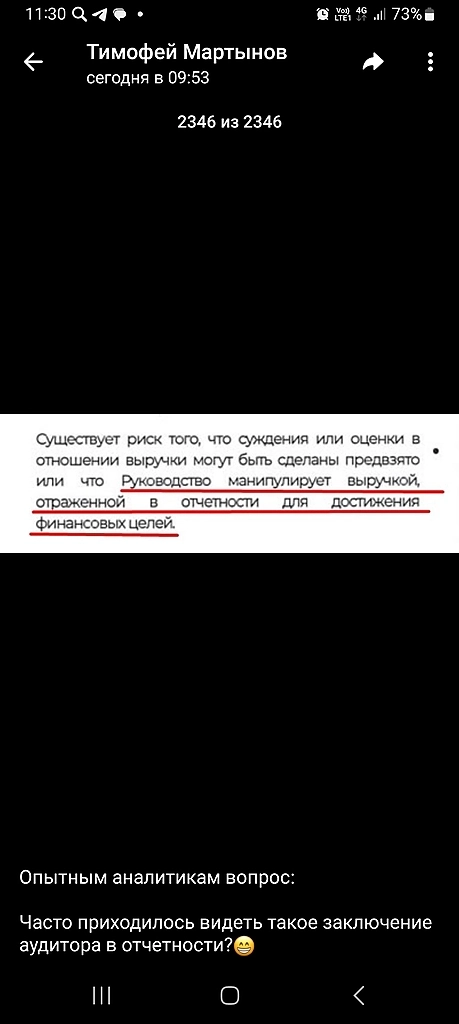

По какой то причине Тимофей не выложил этот пост про ИВА ТЕХНОЛОДЖИС Вот типичный, пример всех внутренности шараг, прущихся на ай-пи-о!

По какой то причине Тимофей не выложил этот пост про ИВА ТЕХНОЛОДЖИС Вот типичный, пример всех внутренности шараг, прущихся на ай-пи-о!🍷 Новабев. Как IPO ВинЛаб может помочь компании?

- 09 апреля 2025, 09:57

- |

Дорогие подписчики, сегодняшний обзор посвящен финансовым результатам ведущей алкогольной компании в России — Новабев Групп. Стоит напомнить, что в прошлом году компания стала одним из разочарований инвесторов из-за неудачного сплита акций. Давайте взглянем на то, как компания завершила 2024 год и поговорим о будущем размещении сегмента ВинЛаб:

— Выручка: 135,4 млрд руб (+16% г/г)

— EBITDA: 18,6 млрд руб (-3% г/г)

— Чистая прибыль: 4,5 млрд руб (-43% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 2024 года выручка выросла на 16% г/г — до 135,4 млрд руб, что обусловлено ростом сети ВинЛаб, а также увеличением отгрузок брендов из сегмента премиум. Кроме того, компания нарастила свободный денежный поток на 141% г/г — до рекордных 18 млрд руб, за счёт эффективного управления поставками и контроля над запасами.

Отдельно по ВинЛаб:

— количество магазинов выросло на 23% — до 2 041.

— выручка выросла на 27% г/г — до 86,3 млрд руб.

( Читать дальше )

Статистика, графики, новости - 09.04.2025 - IPO. РФ. 2024. Итоги

- 09 апреля 2025, 03:46

- |

Сегодня в выпуске:

— В отечественные фонды денежного рынка снова понесли деньги.

— Промышленность Германии. Локомотив.

— Промышленность США. 1953-2024.

— История LEGO: Кирпичик за кирпичиком.

Доброе утро, всем привет!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал