IPO

Bumble IPO, правила съема: метод Bumble.

- 07 февраля 2021, 15:30

- |

Bumble основан в 2014 году- это приложение для социальных открытий с уникальной особенностью: побуждает женщин сделать первый шаг. Используя современную концепцию Сэди Хокинс, Bumble создает избирательную и значимую среду для общения и открытия новых людей.

Женщина всегда делает первый шаг, и если она не скажет что-то новому контакту в течение 24 часов, эта связь исчезнет навсегда!

Для однополых связей или дружбы у любого человека есть 24 часа, чтобы сделать первый шаг, или эта связь исчезнет!

По данным Sensor Tower, Bumble и Badoo — два самых прибыльных мобильных приложения для онлайн-знакомств в мире по состоянию на август 2020 года, при этом Bumble и Badoo входят в пятерку самых прибыльных приложений для iOS в 30 и 89 странах соответственно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

SignifyHealth IPO, здоровье с доставкой на дом.

- 06 февраля 2021, 16:21

- |

Signify Health основана в 2017 результате слияния компаний CenseoHealth и Advance Health — это компания, которая предоставляет медицинские услуги на дому с использованием технологий. Он применяет аналитику и клинический опыт для поддержки медицинских путешествий людей от отделения неотложной помощи до следующего места оказания помощи и вплоть до места жительства. Компания обслуживает частных лиц, поставщиков медицинских услуг, общественные организации и биофармацевтические компании.

Платформа была разработана с учетом факторов, которые, по их мнению, имеют решающее значение для успеха программ оплаты на основе стоимости. В недавнем исследовании Deloitte было названо четыре основных строительных блока, которые для достижения успеха полагаются на целостный, продольный взгляд на каждого пациента. В компании считают, что расширенные аналитические и технологические сервисы направлены на решение каждого из этих компонентов.

( Читать дальше )

КАК ЗАРАБОТАТЬ НА АКЦИЯХ ДО IPO?

- 06 февраля 2021, 15:40

- |

Добрый день, дорогие друзья!

В конце 2020 года, криптобиржа Coinbase объявила, что хочет провести IPO. Это будет первое в мире IPO криптобиржи.

Coinbase уже договорилась с биржей Nasdaq, что разместит свои акции у них. Сейчас решение об размещение акций находится на рассмотрении SEC USA. Если оно решение одобрит, то скорее всего IPO состоится в первую половину 2021 года.

Как заработать на IPO по классике, думаю все знают! Есть идея как заработать до IPO!

На криптобирже FTX запущен фьючерс на пре IPO контракт Coinbase (CBSE/USD). Он торгуется с 22 декабря 2020 года. Все фьючерсы будут обменены на акции, как только произойдет IPO. Обеспечиваются фьючерсы акциями от немецкого брокера CM-EQUITY, который получит акции Coinbase на преселе до IPO.

Если SEC одобрит IPO, цена на фьючерс вырастет на бирже FTX! На FTX можно покупать фьючерс как с плечом, так и без.

Помните о рисках и удачи Вам на рынке!

Шиза и тупость как основы фондового рынка. Криптаны и Theranos опередили своё время.

- 06 февраля 2021, 00:42

- |

= = = = =

Рекомендуемое чтение:

Нет никакого фондового рынка — главный итог «атаки хомяков»

Развал США и затем планеты руками «ультрасаентологов-технарей» из Кремниевой Долины

Причины истерики Wall Street после «атаки хомяков» с r/ WallStreetBets

= = = = =

Илья Пестов (он же @groks) очень годно распедалил про то, какая дичь творится на фондовом рынке сейчас в плане оценки стоимости акций. Даже не дичь, а самая натуральная шизофрения в стадии обострения.

( Читать дальше )

Что не так с акциями GameStop? / Рост фьючерса на Серебро / Virgin Galactic и шортсквиз / Блиц №15

- 03 февраля 2021, 19:56

- |

Магнит и X5 Retail могут продемонстрировать сильную операционную динамику в 2021 году - Газпромбанк

- 03 февраля 2021, 18:31

- |

Тем не менее мы считаем, что Магнит и X5 Retail вполне могут продемонстрировать сильную динамику в 2021 г.Ибрагимов Марат

«Газпромбанк»

Устойчивость на протяжении пандемии. Продуктовые ретейлеры оказались чрезвычайно успешными во время пандемического кризиса, показав очень сильную динамику. Рост продаж у ведущих розничных сетей, Магнита и X5 Retail, за 9М20 ускорился до 14,6% с 9,5-13,3% в 2019 г., т.к. они забрали долю рынка у небольших сетей, отдельно стоящих магазинов и гостинично-ресторанного бизнеса (ГРБ). Им также удалось увеличить рентабельность по EBITDA в 9М20 на 64-97 б.п. за счет жесткого контроля над операционными расходами, снижения расходов на аренду и сокращения операционного левериджа. Фактически продуктовые ретейлеры за время кризиса зарекомендовали себя как надежные защитные активы.

( Читать дальше )

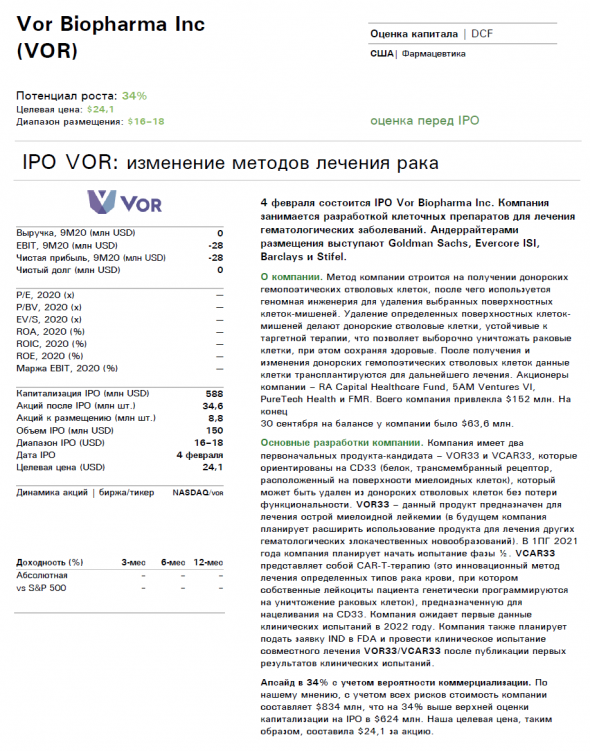

🌀Внимание! Сделка ✓448 IPO Vor Biopharma Inc (VOR) - на биржу выходит биотех занимающийся лечением гематологических заболеваний.

- 03 февраля 2021, 18:29

- |

Фондовый рынок. Акции. IPO Vor Biopharma Inc (VOR) — компания занимается разработкой клеточных препаратов для лечения гематологических заболеваний. Андеррайтерами размещения выступают Goldman Sachs, Evercore ISI, Barclays и Stifel. Начало торгов 05.02.2021

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал