IPo

Olo IPO, SaaS разработчик в партнерстве с Uber Eats и Google Food.

- 14 марта 2021, 12:37

- |

Компания Olo основана в 2005 году, разрабатывающая цифровые решения для заказов в ресторанах с несколькими офисами. Предлагает платформу Olo SaaS, которая предоставляет механизм цифрового заказа и связанные с ним приложения для мобильных устройств. Платформа интегрируется с системами точек продаж, платежными решениями и программами лояльности, предоставляет систему управления взаимоотношениями с клиентами, предназначенную для заказа по телефону, и позволяет пользователям управлять меню и повседневными делами с помощью административной панели управления.

Открытая платформа SaaS, которая легко интегрируется с технологическими решениями всей экосистемы ресторана, включая большинство POS-систем, агрегаторов, DSP, платежных процессоров, поставщиков UI и UX, а также программ лояльности. Предоставляют ресторанам централизованную систему для управления их цифровым бизнесом и обеспечивают потребителям более качественное, быстрое и персонализированное обслуживание, увеличивая объем заказов в ресторанах и повышая доходность при меньших затратах.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Доп. эмиссия паев ЗПИФ ФПР - фонда IPO от Фридом Финанс

- 12 марта 2021, 12:39

- |

Управляющая компания УК Восток-Запад (ее скоро должен купить Фридом Финанс) будет делать в ближайшие дни доп. эмиссию паев с возможностью покупки ЗПИФа по цене чистой стоимости активов, а не по рыночной цене.

⁃ Так погодь, сложновато как-то. Что это значит? Напиши по-простому, а!

⁃ Ок, ща попробую.

На 10 марта рыночная стоимость пая фонда — 3136 рублей.

А акций/облигаций в каждом пае всего на 2600 рублей.

То есть разница в +20%. (добрые люди ведут табличку bit.ly/3qwe30E, где есть статистика по премии)

Почему так?

Люди верят в стратегию фонда, и готовы переплачивать в +20% от стоимости акций в нем с надеждой на будущий рост. (Доходность за 2020 год — больше 200% годовых! Писал о ЗПИФ недавно тут t.me/mikemyday/182.)

Так вот, на доп. эмиссии можно купить паи по цене активов, то есть на -20% к рыночной цене. (Вход правда от 1 млн. р.)

Кто-то, при получении паев на счет, сможет их продать и получить +20% на вложенный капитал. А кто-то покупает паи со скидкой -20% в долгосрок. (Эт я)

( Читать дальше )

Новый сезон на рынке IPO

- 12 марта 2021, 09:53

- |

Позитив на рынках продолжается и это видно, как по обновлению исторических максимумов индексов, так и по компаниям которые выходят или недавно вышли на IPO.

Вчера Coupang (корейская Rozetka) провела листинг на бирже NYSE под тикером CPNG собрав в ходе IPO рекордные 4,5 миллиарда долларов. Это крупнейшее за последние годы IPO в первый день торгов показало прирост +40%, а при открытии рост был на +77%.

Roblox, который вышел на IPO путём прямого листинга, за два дня показал прирост +65%, при этом акции можно было купить на вторичном рынке в первый же день.

За прошлую неделю 17 компаний подали заявки в SEC с намерением провести IPO. С учётом ранее поданных форм S-1, на ближайшие два месяца нас ждёт жаркий сезон IPO-компаний из перспективных, быстрорастущих секторов рынка.

Инвесторский позитив, пакет стимулов и разумно растущая инфляция — основные драйверы роста фондового рынка в ближайшее время.

Сезон начинается — готовьтесь!

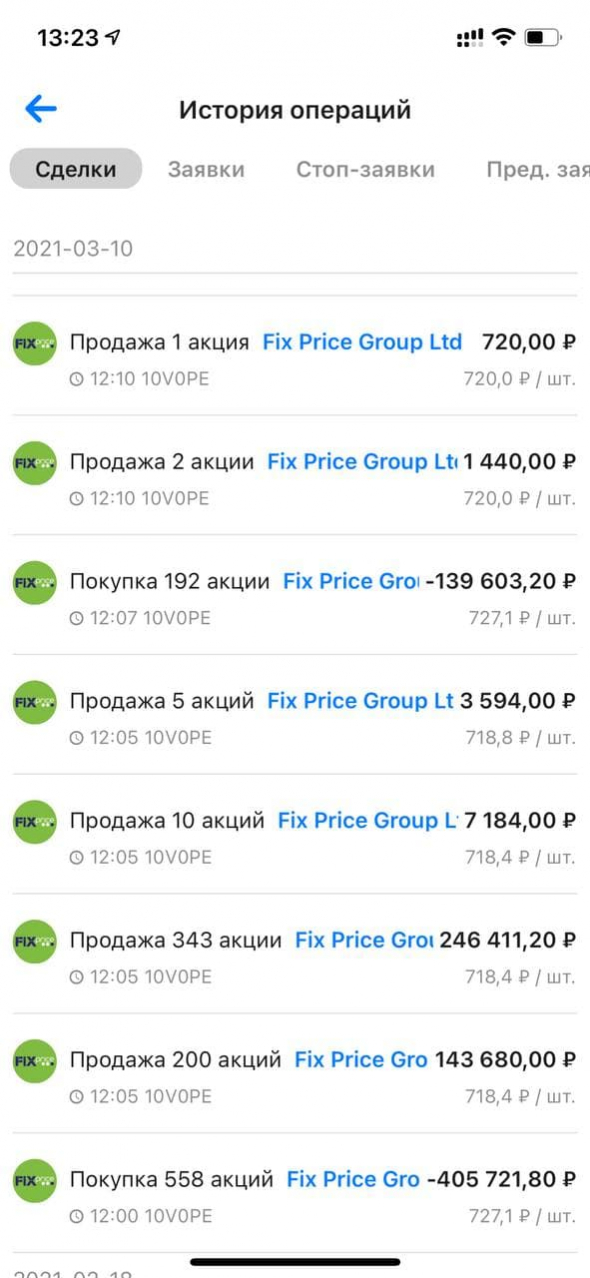

IPO Fix Price, заключение

- 11 марта 2021, 16:08

- |

Сегодня начались торги на Московской бирже, открылись на +2%, затем ушли чуть ниже 0%.

Роста в +15% не получилось в первый день, но и сильно не упало, что тоже хорошо.

Аллокация в ВТБ составила 70%. (ВТБ, конечно, еще тот брокер, приложуха неудобная, посмотеть историю роста портфеля нельзя ни в приложении, ни в веб версии — крутись как хочешь)

Моя стратегия в IPO — выходить после окончания локапа, так как основной рост на вложенный капитал происходит в первый день торгов.

Тут локапа нет, поэтому я вышел сегодня — продал все акции с небольши минусом.

На всю идею получилось около -0.8% на вложенный капитал. Заявку подавал на 10 000$.

Ну а я продолжаю действовать по своей стратегии — участвовать во всех IPO через Фридом Финанс, если оно соответсвует мои мин. критериям — хороший рейтинг от аналитиков + наличие роста продаж/прибыли в отчетах.

Компании начали снова выходить на рынок спустя месяц, вчера подал заявку на корейское IPO CPNG.

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Акции Fix Price могут войти в топ-30 бумаг в ближайшую неделю - Фридом Финанс

- 10 марта 2021, 19:27

- |

Полагаю, что уже через неделю акции Fix Price займут место среди топ-30 бумаг.Ващенко Георгий

ИК «Фридом Финанс»

Необычно другое. Компания получила на первичном размещении очень высокую оценку — более $8 млрд. С фундаментальной точки зрения эта оценка может быть оправданной только при условии многократного роста выручки и прибыли на горизонте ближайших кварталов. Действительно, после привлечения более $2 млрд в результате IPO Fix Price получит возможность реализовать масштабную инвестиционную программу и открыть 3 тыс. магазинов, для обеспечения эффективной работы которых потребуется развивать логистику, дистрибуцию, закупки и так далее. Но на финансовых результатах и капитализации экспансия скажется далеко не сразу. Как следует из презентации одного из конкурентов Fix Price, цикл открытия магазина площадью 500 кв. м длится от двух месяцев до полугода, чтобы открыть торговую точку площадью 1500 кв. м нужно от шести месяцев до года. На реализацию масштабных планов Fix Price может уйти три года.

( Читать дальше )

А вот и Рост Рынка / Конец коррекции? / Мои Сделки по Palantir / 500% на CCIV SPAC / Хорошие Новости

- 10 марта 2021, 18:52

- |

Не все IPO одинаково полезны - Fix Price начал торги снижением - Финам

- 10 марта 2021, 17:41

- |

Не знаю, кто был столь жадным в процессе размещения, инвестдома или акционеры Fix Price, но оценка компании по верхней границе изначально вызывала большие вопросы. Мы, оценивая компанию, не рекомендовали участвовать в краткосрочных спекуляциях и покупать ГДР Fix Price по цене выше $8. При цене размещения $9,75, P/E компании составляет 35, а EV/EBITDA – 17,3 – значения, которые инвесторы привыкли видеть у технологических гигантов из США, а не у ритейлера из РФ.Кабаков Ярослав

ИК «Финам»

А учитывая текущую турбулентность в технологическом секторе США за последнюю неделю, отношение инвесторов к данному активу может существенно ухудшиться. В процессе IPO нам неоднократно заявляли, что около 40% спроса на бумаги компании обеспечили инвесторы из США, около 30% — британцы, а на россиян пришлось порядка 10% общего спроса.

Fix Price - большой разбор компании перед IPO

- 09 марта 2021, 23:57

- |

Одним из самых ожидаемых событий на рынке в первом квартале станет размещение акций компании Fix Price на Лондонской бирже и депозитарных расписок на Московской. Размещение планируется на 10 марта. В свете этого события я решил разобрать компанию и решить, стоит ли инвестировать в нее в самом начале торгов.

Fix Price — один из крупнейших ритейлеров России. Сеть магазинов низких фиксированных цен специализируется на продаже широкого ассортимента товаров повседневной необходимости для всей семьи. Насчитывает 3900 магазинов в России и ближнем зарубежье. Формат магазинов пользуется спросом, отражение которого мы найдем в финансовых показателях. За основу возьмем динамику последних лет и отчет за первое полугодие 2020 года.

Выручка компании за последние годы растет высокими темпами и прибавляет почти 30% ежегодно. За первое полугодие 20 года выручка выросла на 29,3% до 82,9 млрд рублей. Выручка растет в основном за счет увеличения среднего чека на 18,7%, а вот трафик в 2020 году немного снизился на 4,5%. Рост себестоимости продаж удается сдерживать ниже динамики выручки. За полугодие она увеличилась на 26,2%.

( Читать дальше )

Хочешь бабок - обслуживай бедных. Завтра акции Fix Price выйдут на МосБиржу с P/E=35.

- 09 марта 2021, 17:38

- |

Первый раз про IPO FIXP я писал 30 ноября. Тогда оценка была $6 млрд и прогноз размещения 10-15%. С тех пор в компании мало что изменилось, но возросшие аппетиты инвесторов на бирже (с учетом опыта OZON) позволяют увеличить им цену за 3 месяца на 38% и объем размещения до 20%. И все равно все инвесторы съедают полностью весь объем и аллокация в среднем составила почти 70%.

Начну с выводов. Дорого. Шадрин писал на днях, что оценка в $5 млрд была бы разумной для того, чтобы инвесторы могли покупать акции и рассчитывать на дальнейший прирост их курсовой стоимости и я с этим согласен.

❌Оценка в $8,3 млрд, которая получается по верхней цене диапазона $9,75/GDR, уже не создает апсайда, но естественно имеет риски и даунсайд.

❌Дивдоходность купивших на IPO через год будет 1,9% и 3,7% через 5 лет, если амбициозные планы компании сработают.

❌По мне так лучше купить X5RETAIL которая стоит 660 млрд и получать дивы 7,5% и иметь опцион на рост компании, чем купить FIXP за 610 млрд получать дивы 2-3% следующие 5 лет и через 5 лет получить EBITDA которая будет в 2,5 раза ниже чем у X5RETAIL.

❌Еще один маленький негатив — инвесторы обналичили баланс перед IPO, выплатив себе 32,6 млрд дивидендов (185% прибыли 2020).

❌Если пересчитать капитализацию на число магазинов, то получается магазин в арендованном помещении стоит 146 млн рублей!!! Согласитесь, это невероятно круто, особенно с учетом того, что одна «Пятерочка» грубо в среднем стоит 37 млн рублей, а один "Магнит" 23 млн руб.

❌P/E=35 — не OZON/YNDX конечно, но все равно высоковат.

( Читать дальше )

🌀Внимание! Сделка ✓520 (Фонд IPO) - "корейский АМАЗОН" принесет отличный доход?

- 09 марта 2021, 16:10

- |

Фондовый рынок. Акции. Coupang (CPNG) — 10 марта состоится IPO компании Coupang. Это крупнейшая компания в Южной Корее в сфере электронной коммерции, в настоящее время она входит в тройку крупнейших работодателей страны среди частных компаний. Андеррайтерами размещения выступают Goldman Sachs, Allen & Co, J.P.Morgan, BofA Securities и Citigroup. Начало торгов 11.03.2021

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал