Ipo

Почему я не инвестирую в IPO?

- 13 мая 2021, 20:38

- |

IPO – это публичное первичное размещение акций на бирже. Выход на IPO – эффективный способ привлечь деньги на фондовом рынке за счёт продажи акций компании.

Действующие акционеры и основатели компании не заинтересованы продать вам свои акции по справедливой цене и стараются выбрать правильное время для выхода на биржу, чтобы получить максимальную оценку. Интерес помогут создать особые обстоятельства или информационный шум вокруг какой-то области.

Так, за последнее время на фоне большого притока частных инвесторов и повышенного интереса к IPO, 2020 г. стал рекордным. По данным FactSet, за весь 2020 г. на рынке появились 494 публичные компании.

Таким образом, покупая акции на IPO, вы получаете на руки акции по завышенной оценке и когда хайп с IPO пройдёт вы получите убытки.

Если говорить более подробно, акции компании Х стоят, скажем, 10 рублей, если оценивать с точки зрения активов или свободных денежных потоков (зависит от бизнеса). Сейчас давайте просто условимся, что рыночная цена вот такая. К IPO цена завышается в расчете на ажиотажный спрос и в нашем примере, составляет, например, 15 рублей. Это — pre-IPO, а на выходе она становится и вовсе 20 рублей. Т.е.имеем переоцененность в два раза на бирже. Что в итоге? Цена стремится к своей справедливой цене, пусть даже не все ее знают (а чтоб знать — читайте финансовую отчетность компании). Если вы участвуете в IPO, далеко не всегда имеете возможность сразу продать компанию, часто продать нельзя до истечения lock up периода. У популярного провайдера IPO для всего постсоветского пространства, компании Фридом Финанс, этот период составляет три месяца. Способ продать есть, однако, условия такой продажи — грабительские и почти полностью убивают вашу прибыль от участия в размещении. Добавьте сюда игры в аллокацию и получите не справедливую во многих отношениях сделку. Сделку, которая будет эффективной ЛИШЬ при определенном уровне ажиотажа, т.е.нам нужен пузырь, пирамида и т.д. Если эти условия не соблюдаются, цена в конечном счете приходит к рыночной и никто не знает, как долго она будет там находиться и не пойдет ли еще ниже. На рынке РФ довольно много компаний, которые торгуются ниже рыночной цены и пребывают в статусе «недооцененных» годами. Т.е.не надо думать, что, если финансовый анализ выдает вам оценку «ниже рынка», компания «должна» расти. Нет, рынок никому и ничего не должен. За примерами и далеко ходить не надо, сравните активы Газпром с оценкой по рынку. И посмотрите, как долго Газпром двигается во флете, не образуя тренд. Или Intel — главный недооцененный производитель полупроводников.

Главная опасность IPO — это не получить ажиотаж, попасть в период невозможности продать акции и по его истечению иметь бумажный убыток, который вы не готовы закрыть, т.к.он исчисляется десятом и более процентов. Не о таком вы мечтали, верно? При этом — туманные перспективы. Не для всех компаний, конечно, но, для части точно. И если рынок при этом находится «не в той» стадии макроцикла, таких размещений будет все больше. А доживет ли компания до цикла роста? Не известно. А с ней и ваши средства.

Какой выход?

1.Перед покупкой компании на IPO изучить всю имеющуюся информацию о ней. И не по блогу инфопопрошаек типа Кондрашова, а самостоятельно. Да-да, придется немного поучиться читать отчетность компаний, искать новости и т.д. Но это того стоит, поверьте. Потом тот же Кондрашов будет копипастить информацию у вас, если вы будете ее выкладывать публично, конечно :)

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Увидим ли мы ДОДО ПИЦЦУ на бирже и когда? Смартлаб онлайн-конференция 19 мая в 17:00

- 13 мая 2021, 11:28

- |

Не стесняйтесь, задавайте свои вопросы компании ДОДО здесь внизу в комментариях.

Ссылка на трансляцию

Российская IT-компания Softline может выйти на IPO

- 12 мая 2021, 18:31

- |

Глава совета директоров IT-компании Игорь Боровиков:

Сегодня мы видим значительный потенциал для дальнейшего создания стоимости на основе глобального присутствия Softline и рассматриваем различные возможности стратегического развития, в том числе путем потенциального размещения акций компании на бирже (IPO)

По итогам финансового года, завершившегося 31 марта, оборот компании вырос на 8,9%, до $1,8 млрд.

Четверть оборота Softline за год пришлась на облачные технологии, которые выросли на 47% в годовом выражении. Это уже третий успешный год с двузначным ростом данного бизнеса компании.

Приоритеты развития:

- четырехкратное увеличение глобального штата разработчиков,

- укрепление экспертизы в области кибербезопасности,

- создание эксклюзивных решений цифровой трансформации на базе технологий интернета вещей, искусственного интеллекта и технологии автоматизации бизнес-процессов — RPA.

источник

Докупка фонда ЗПИФ ФПР

- 12 мая 2021, 17:30

- |

Забыл написать, докупил себе в четверг фонд ЗПИФ ФПР — фонд первичных размещений от Фридом Финанс. (Писал о нем много раз, последний раз тут)

Рыночная премия к стоимости чистых активов на момент моей покупки была около -15%. (отношение серого графика к зеленому). Многие паникуют, и продают фонд, однако стоимость его активов с начала года только растет — серая линия

— Ну, и что это значит? Зачем покупал-то?

Короче, в фонде средства инвестированы в 2 вещи:

1. Акции компаний США, которые недавно выходили не биржу — около 1/3 портфеля.

2. Российские ОФЗ — надежные гос. облигации — около 2/3 портфеля.

Давайте посчитаем по какой цене продаются активы на самом деле:

ОФЗ — ликвидный и не волатильный инструмент, который всегда легко продать, так что его в расчет не берем. В отличие от акций, которые в фонд обязан держать несколько месяцев после IPO.

А акций у нас 1/3, значит премия, по большому счету, распространяется только на них.

( Читать дальше )

ЦБ пока не видит устойчивый спрос на IPO в России, но он есть

- 12 мая 2021, 15:29

- |

Вопрос, наверное, не только здесь инвестиционного климата, но, действительно, предпочтения компаний развиваться за счет долга, вот такое явное предпочтение развиваться за счет долга. Допускать инвесторов, в том числе миноритарных, не все готовы, у нас вообще очень мало таких публичных компаний

По мнению Набиуллиной, спрос на IPO в России пока что не устойчивый:

В этом году всего два IPO, хорошо, что больше нуля, но два IPO — это не так много. Спрос есть, в том числе, розничный инвестор пошел в IPO

источник

IPO Procore, высокотехнологичное строительство.

- 10 мая 2021, 19:12

- |

Procore Technologies основана в 2003 году и является создателем платформы управления и оптимизации в строительстве, которая дает клиентам и сотрудникам возможности, отвечающие целому ряду меняющихся потребностей на протяжении всего жизненного цикла строительного проекта, включая торги, планирование, BIM, отслеживание трудовых ресурсов, управление финансами и многое другое. Платформа Procore оптимизирует обмен информацией и способствует соблюдению стандартов безопасности и других нормативных требований, что помогает повысить производительность и эффективность, снижает объем работ по переработке и дорогостоящим задержкам, повышает безопасность и соответствие нормативным требованиям, а также улучшает сотрудничество и подотчетность среди ключевых заинтересованных сторон в сфере строительства.

( Читать дальше )

🛎IPO Similarweb. Ведущая платформа для аналитики трафика!

- 10 мая 2021, 12:50

- |

Similarweb — израильская компания (позже штаб-квартира компании переместилась в Лондон), предоставляющая услуги веб-аналитики, глубокого анализа данных и бизнес аналитики для международных корпораций. При помощи своей платформы компания использует технологии обработки больших данных для сбора, измерения, анализа и предоставления данных о поведенческих моделях, статистики вовлеченности пользователей веб-сайтов и мобильных приложений.

Подобная компания SEMrush недавно выходила на IPO и сейчас показывает не самые лучшие результаты!

Поведение в Интернете состоит из взаимодействий и транзакций на многих различных платформах, каналах и происходит на глобальной основе. Эти цифровые взаимодействия и транзакции генерируют огромные объемы данных, и из-за высокой скорости развития цифровой экономики эта информация быстро устаревает. В результате разнообразия и масштаба данных, а также необходимости поддерживать их актуальность, чрезвычайно сложно построить и поддерживать всеобъемлющее представление обо всей цифровой деятельности. Решения для цифрового интеллекта собирают миллиарды цифровых сигналов в форме взаимодействий и транзакций и преобразуют их в действенные идеи. Similarweb позволяет предприятиям понимать тенденции рынка, оптимизировать сбор трафика, понимать путь покупки клиентов и принимать более обоснованные инвестиционные решения. Платформа предоставляет критически важную информацию о цифровом поведении, что позволяет предприятиям анализировать конкуренцию, распознавать возникающие угрозы и защищаться от них, а также отслеживать конкурентную стратегию и тактику.

( Читать дальше )

IPO Global-E Online. Глобальная платформа для трансграничной электронной торговли!

- 08 мая 2021, 17:30

- |

Global-E Online создала ведущую в мире платформу для поддержки и ускорения глобальной трансграничной электронной торговли напрямую потребителям («D2C») .

D2C (Direct to Consumer – напрямую потребителю) – форма рыночных отношений, когда компания поставляет свои товары или услуги напрямую потребителям, минуя каких-либо посредников.

Платформа компании была специально создана для международных покупателей, чтобы они могли беспрепятственно совершать покупки в Интернете, и для продавцов, чтобы продавать из любой точки мира и в любую точку мира — короче говоря, чтобы выйти на мировой рынок.

Global-E Online увеличивает конверсию международного трафика в продажи, устраняя большую часть сложности, связанной с международной электронной коммерцией. Платформа компании предоставляет критически важное интегрированное решение, которое создает локализованный и удобный покупательский опыт, простое в управлении, гибкое в настройке и продуманное в своем понимании местного рынка и передовых методах. Обширные возможности сквозной платформы включают взаимодействие с покупателями на их родных языках, ценообразование с учетом рыночных требований, варианты оплаты, адаптированные к предпочтениям местного рынка, соблюдение местных правил и требований потребителей, таких как таможенные пошлины, налоги, услуги доставки, послепродажная поддержка и управление возвратами.

( Читать дальше )

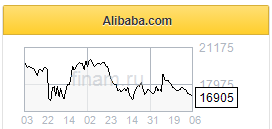

Акции Alibaba сохраняют потенциал роста - Финам

- 06 мая 2021, 16:40

- |

Кроме того, в последние два месяца китайский рынок в целом выглядел значительно хуже мировых аналогов. Индекс CSI 300 с начала марта снизился на 6,5%, хотя основные мировые индексы регулярно обновляют исторические максимумы. Кроме давления регуляторов на технологический сектор, из причин снижения индекса можно выделить маржин-колл Archegos Capital и немного ужесточившуюся монетарную политику Народного банка Китая. Снижение индекса неизбежно негативно повлияло и на акции Alibaba.

При этом каких-то проблем с операционной деятельностью, которые могли бы насторожить инвесторов у Alibaba нет. 13 мая компания планирует представить финансовые результаты за первый квартал 2021 года. Ожидается, что выручка вырастет на 57,5% г/г до 180,1 млрд юаней, а чистая прибыль на акцию – на 28,4% до 11,8 юаней. Иначе говоря, темпы роста бизнеса остаются крайне уверенными, а перспективы e-commerce бизнеса в Китае, на котором Alibaba занимают лидирующие позиции, всё также выглядят привлекательно.

На фоне вышеперечисленного мы считаем, что акции Alibaba остаются интересными для покупок. Мы подтверждаем актуальность нашей целевой цены в $312,1, что соответствует рекомендации “покупать” и апсайду 37,6%.Кауфман Сергей

ИГ «Финам»

IPO TALARIS THERAPEUTICS

- 05 мая 2021, 11:14

- |

TALARIS THERAPEUTICS – это биотехнологическая компания занимающаяся разработкой технологии трансплантации почек и стволовых клеток.

TALS продемонстрировала впечатляющие результаты по эффективности на промежуточных стадиях испытаний.

Нет, правда, впечатляющие…

Пайп TALARIS THERAPEUTICSВедущий кандидат TALARIS THERAPEUTICS, FCR001, представляет собой клеточную терапию, которая включает стволовые и иммунные клетки, предоставляемые «здоровым донором, который также является донором органов в случае успешного перехода к трансплантации органов».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал