Libor

Рынок LIBOR готов взорваться?

- 22 марта 2018, 17:41

- |

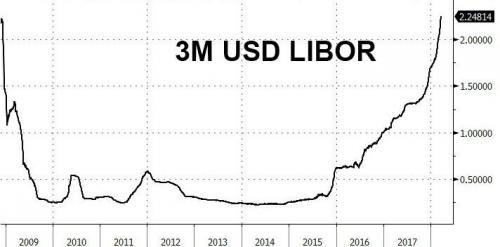

На ZeroHedge вышла интересная статья, посвященная текущей динамике ставки 3-ех месячного LIBOR (ставка под которую банки кредитуют друг друга) и возможным последствиям ее роста. Русский вариант есть здесь. Ключевым аспектом является то, что ставки непрерывно росли начиная с 7 февраля этого года в течение 31 торговой сессии. Динамика за последний год впечатляющая, в настоящий момент мы находимся на уровне, наблюдавшемся последний раз в 2008 году:

Причем, как отмечает аналитик Citigroup Мэтт Кинг:

Ставка LIBOR по-прежнему остается ключевой для определения стоимости займов с кредитным плечом, процентных свопов и некоторых ипотечных кредитов. Помимо этого прямого влияния, высокие ставки денежного рынка вкупе с бегством от рисковых активов способны привести к значительному оттоку средств из взаимных фондов. Это, в свою очередь, может вызвать шквал распродаж на рынке и привести к негативному воздействию на всю экономику в целом.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 13 )

Легенда о третьем трейдере (по мотивам "Легенды о восемнадцатом трейдере")

- 20 марта 2018, 11:55

- |

Disclaimer № 2: по следам Гордона Гекко

Все помнят «Легенду о восемнадцатом трейдер» от Инвестора Алексея. Я, например, до сих пор думаю, что это некая выдуманная личность. Ну, не может так быть, что Алексею удалось найти трейдера, который торгует в плюс. Ну, да ладно — от сказок нашего рынка перейдем к реалиям западной биржы.

Итак, сегодня реальная история «Третьего трейдера». Взято вот отсюда https://www.bloomberg.com/news/articles/2018-03-19/from-a-126-million-bonus-to-jail-the-fall-of-a-star-trader

Знакомьтесь, это Кристиан Биттар. Бывший трейдер Дейче Банка.

Ему сейчас 46 лет. На протяжении нескольких лет он был самым высокооплачиваемым трейдером Дейче Банка. Только в 2008 году его годовой бонус составил 126 миллионов долларов. Ему на тот момент было 36 лет. И при этом у этого молодого человека хватало наглости регулярно ходить к начальству и требовать повышения жалования и годового бонуса под страхом перехода к конкурентам.

( Читать дальше )

В Великобритании оштрафовали на €200 тыс. трейдера по прозвищу Голлум

- 05 марта 2018, 17:09

- |

В Великобритании был оштрафован на £180 тыс. (более €200 тыс.) бывший трейдер Deutsche Bank Адольф Гиллиам, следует из решения Управления по финансовому регулированию и контролю Великобритании (FCA). Как отмечает Bloomberg, в профессиональной среде он известен под кличкой Голлум в честь персонажа из «Властелина колец".

Гиллиам был признан виновным в манипулировании показателями для оказания влияния на ставку LIBOR. Изначально прокуроры требовали для него штрафа в £200 тыс., но сумма была снижена за его сотрудничество со следствием. FCA особо отметило, что Deutsche Bank, пользуясь услугами трейдера, «не соблюдал надлежащие стандарты поведения». Помимо штрафа Гиллиаму пожизненно запретили заниматься трейдингом.

200 штук и ты свободен!)) Даже не посадили!!!))) Запретили заниматься трейдингом, айайай))

Сколько товарищ наварил себе и нужным людям, поколения на два?)))

Свободные рынки, чо)))

Амерские десятилетки - доходность - тф-М - трампздец подкрался для некоторых "незаметно"

- 23 ноября 2016, 20:38

- |

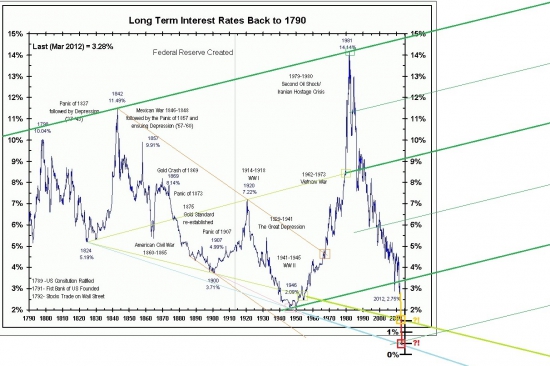

Разгон — превышение 3,5%

Промежуточная цель — около 10%

Цель — около 15%

( Читать дальше )

Какова вероятность повышения ставки ФРС?

- 10 октября 2016, 16:20

- |

Около 65% участников рынка уверены, что ФРС поднимет свою ставку 14 декабря, и практически все эксперты склоняются к тому, что через год она будет точно выше. Есть и такие, кто видит ее сверх 1% и таких 11,4%.

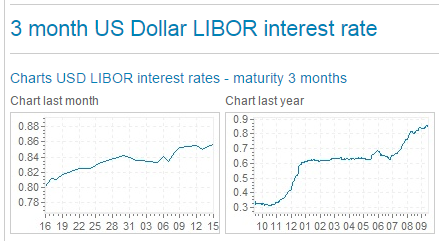

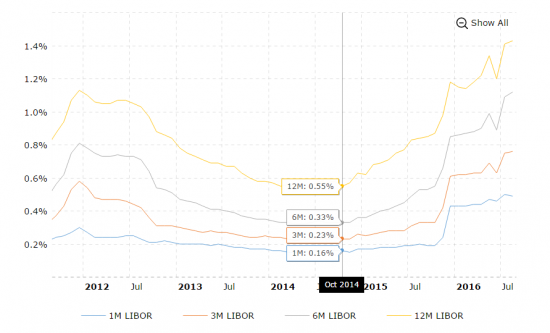

Также после резкого роста летом текущего года стабилизировалась и долларовая LIBOR, сейчас доходность по 3-х месячной ставке составляет 0,87%, а по 12-месячной около 1,6%. Таким образом, можно говорить, что участники рынка уже давно готовы к ужесточению монетарной политики, медлит только Федрезерв. Американский регулятор объясняет это необходимостью получения достоверных сигналов о стабильности экономики Соединенных Штатов.

( Читать дальше )

LIBOR - причина нового обвала?

- 02 сентября 2016, 16:29

- |

LIBOR вычисляется для десяти валют: американского доллара, евро, британского фунта стерлингов, австралийского доллара, датской кроны, новозеландского доллара, швейцарского франка, японской иены, шведской кроны и канадского доллара.

Трехмесячная ставка LIBOR выросла до максимума с 2009 г. и составила 0,83%. Приведет рост стоимости денег на межбанковском рынке к очередному краху или в этот раз ситуация будет развиваться по иному сценарию?

Во всем мире ставка LIBOR является бенчмарком, и зачастую именно к ней привязываются кредиты с плавающей ставкой. Объем таких кредитов в глобальной финансовой системе просто огромен — это триллионы долларов. Очевидно, резкий рост LIBOR приводит к удорожанию этих самых кредитов, что сказывается на финансовом состоянии заемщиков. Да, нынешнее значение LIBOR ничтожно мало — всего 0,83%, однако не стоит недооценивать риски, ведь по мере ее роста выплаты по кредитам увеличиваются на миллиарды долларов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал