Morgan Stanley

Рынки и нефть. Когда закончится падение и начнется рост?

- 10 сентября 2016, 22:09

- |

Основной вопрос, который стоило бы сейчас задать друг другу почему растут акции банковского конгломерата и когда начнется рост всего остального рынка?

На саммите G20 чествовали новую звезду — Китай, детище банковского конгломерата. С 1 октября 2016 года китайский юань становится резервной валютой. Банковский конгломерат начал перетряхивать свои портфели и сбрасывать активы номинированные в долларах, чтобы после 1 октября начать заходить в активы номинированные в юанях. Рост начнется, когда начнет происходить скупка активов номинированных в юанях, но только чей это будет рост?

Примерные оценки вливаний после данного события:

1. Standard Chartered - 1 триллион долларов

2. Morgan Stanley — 2 триллиона долларов

3. AllianceBernstein — 3 триллиона долларов

- комментировать

- Комментарии ( 3 )

Средне-долгосрочное инвестирование на NYSE и NASDAQ

- 14 июля 2016, 21:08

- |

По моему мнению большой потенциал для роста у след. акций.

1. BCS — Barclays PLC — сейчас цена $7.98 за акцию. Вижу потенциал роста до $20.

2. BA — Boeing Co — сейчас цена $131.60 за акцию. Вижу потенциал роста до $170.

3. CS — Credit Suisse — сейчас цена $11.32 за акцию. Вижу потенциал роста до $30.

4. HES — HESS Corp — сейчас цена $58.22 за акцию. Вижу потенциал роста до $140.

5. MS — Morgan Stenly — сейчас цена $27.97 за акцию. Вижу потенциал роста до $50.

Можно присмотреться на LSE к LLOY. с 22.06 большие обьемы вливали.

Рассказывать и показывать почему так думаю не буду, долго. Время инвестирования от 1 года до 3 лет.

Morgan Stanley советует присмотреться к акциям Netflix

- 07 июня 2016, 17:21

- |

Netflix – американская компания, оператор потокового видеосервиса, эмитент одной из самых «горячих» акций прошлого года.

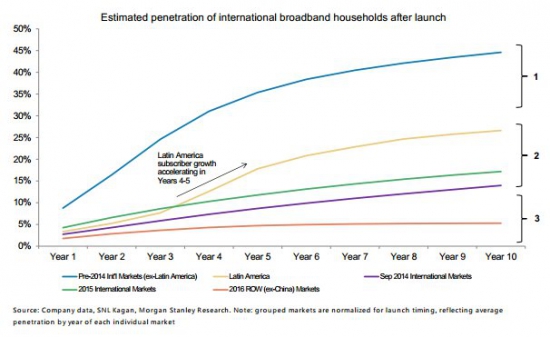

В январе корпорация расширила свой охват на 130 новых стран. По мнению Morgan Stanley, Netflix сможет пожинать плоды международной экспансии достаточно длительный период. Согласно оценкам самой Netflix, в текущем году будет добавлено 2,5 млн новых подписчиков, 500 тыс. из них придется на США.

Аналитики MS считают, что через три года выхода на новые рынки компания начнет генерировать там высокие прибыли. В качестве примера эксперты приводят Латинскую Америку.

В качестве второго позитивного фактора в Morgan Stanley обозначили постепенный рост отдачи от существующих подписчиков. В этой сфере есть неплохие перспективы. В частности, более половины пользователей в США пока платят ниже текущих ставок.

( Читать дальше )

Стратеги Morgan Stanley прогнозируют ускоренный экономический рост в Китае… на четыре месяца

- 27 апреля 2016, 08:34

- |

Вчера индекс ММВБ показал незначительную просадку (-0,45%) из-за укрепления рубля. Перед тем как станут известны итоги заседания ФРС США настроение у инвесторов выжидательное. Ожидается, что повышения ставки не будет. Чиновники будут действовать осторожно ввиду опасений негативного влияния замедления роста мировой экономики на США. Из протоколов заседания ФРС 15-16 марта видно, что чиновники обсуждали рост численности рабочей силы и некоторые из них отметили, что проблема избытка рабочей силы на рынке труда сохраняется.

Ключевым моментом для Федрезерва является состояние рынка труда, которое показывает, насколько еще возможен экономический рост без повышения инфляции. Доля людей старше 25 лет, не имеющих диплома об окончании школы, которые трудоустроены или находятся в активном поиске работы, за шесть месяцев по март выросла на 1,4% до 46,2%, вплотную приблизившись к уровням, имевшим место до рецессии 2007-2009 годов. Среди людей с законченным средним общим образованием (high school graduates) этот показатель вырос на половину процентного пункта. Для людей с высшим образованием он практически не изменился.

( Читать дальше )

Morgan Stanley: как бы выглядела глобальная экономика без нефти

- 02 февраля 2016, 22:34

- |

Индустриальное производство США без учета влияния энергетического сектора:

«Мы часто слышим, что прибыли в корпоративном секторе валятся под откос»— говорит Эндрю Шитс (главный стратег по кросс-активам в MS).

«Более правильно будет сказать, что прибыли компаний, осуществляющих деятельность в товарно-сырьевом секторе падают, в то время как прибыль остального рынка продолжает демонстрировать умеренный рост».

Сделка недели от Morgan Stanley: продажа GBP/CAD с целью 1,9500

- 25 января 2016, 21:04

- |

«Мы рассматриваем продажу GBP/CAD, и нам нравится тактическая природа этой сделки. Мы придерживаемся медвежьих взглядов на нефть, однако не можем игнорировать позиционирование рынка, которое приводит к быстрому закрытию коротких позиций в этом инструменте».

Morgan Stanley рекомендуют короткую позицию в GBP/CAD от 2,0230 с целью 1,9500 и стопом на отметке 2,0520.

Сезон отчетности в США может порадовать инвесторов

- 14 января 2016, 12:11

- |

Новый год стартовал в крайне негативном ключе для американского рынка акций. Однако не все потеряно.

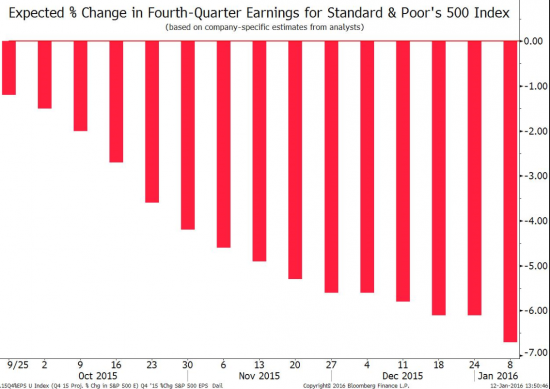

На днях стартовал сезон публикации корпоративной отчетности в США. По мнению стратега Morgan Stanley Адама Паркера, оценки прибыли американских компаний на 4-й кв. меняются в соответствии со стандартной для последних периодов модели. В итоге, результаты корпораций США могут превзойти консенсусы аналитиков, создав благоприятную базу для фондового рынка.

На приведенном ниже графике представлена эволюция оценок динамики консолидированной прибыли компаний S&P 500 на 4-й кв. Из диаграммы видно, что прогноз последовательно снижался.

Согласно последней оценке от Bloomberg, аналитики в среднем ожидают сокращения сводной eps на 6,7%. Главным является то, что на 3-й кв. эксперты прогнозировали сокращение показателя на 6,9%, а на 2-й кв. – на 6,5%. В итоге, материализовалось лишь 3,1% и 1,7% соответственно.

( Читать дальше )

Morgan Stanley: возможны сценарии с ценой нефти в 20-25$

- 11 января 2016, 16:04

- |

«С учетом продолжающегося укрепления американского доллара возможны сценарии с ценой нефти в 20-25 долларов, что произойдет исключительно благодаря валюте. На стоимость нефти продолжают влиять доллар США и нефундаментальные факторы.»

Morgan Stanley сокращает персонал

- 09 декабря 2015, 01:44

- |

Часть позиций на цветмете и энергии оставят.

Почему? Клиентам банка данные рынки не интересны. Коммоды ждет несколько лет забвения?

Оригинал на английском http://www.reuters.com/article/us-metals-base-morgan-stanley-idUSKBN0TR28420151208

Реакция американцев на Китайские новости

- 23 октября 2015, 21:43

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал