Nasdaq

Надеюсь, что февральская запись помогла инвесторам заработать.

- 09 сентября 2016, 11:41

- |

«Январь — настроения игроков (см.графики) — подготовка к большой игре в феврале.» smart-lab.ru/blog/307686.php

Сегодня мы снова на пороге интересных фондовых событий

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Торговля AAPL в преддверии презентации новых продуктов

- 09 сентября 2016, 11:34

- |

7 сентября компания Apple провела ежегодную презентацию, на которой представила новое поколение смартфонов iPhone и «умных» часов Apple Watch.

В преддверии презентации мы опубликовали вопросы в нашем мобильном приложении:

1. Apple Inc. (AAPL) invited journalists to an event in San Francisco on Wednesday, September 7 where the company is expected to roll out a series of product upgrades. Will Apple stock rise at least 1% on September 7 during the market hours?

В среду, 7 сентября, компания Apple пригласила журналистов на презентацию в Сан Франциско, на которой компания представит новые продукты. Вырастят ли акции Apple минимум на 1% в день презентации (в часы торговли)?

Этот вопрос был опубликован за несколько дней до презентации.

2. All eyes are on Apple ahead of the company's annual fall media event on Wednesday. The Cupertino-based company is expected to unveil its much-anticipated iPhone 7. Will Apple stock (AAPL) close above $110 on Wednesday, September 7?

Все с нетерпением ждут ежегодную презентацию компании Apple, на которой планируется представить новый iPhone 7. Закроются ли акции Apple выше $110 в среду, 7 сентября?

( Читать дальше )

Отбор фьючерсов и акций NYSE, OTCBB

- 09 сентября 2016, 03:16

- |

Золото хорошо сходило и нефтянка по новостям. На пятницу пару ситуаций! Делаю свое ДЗ чисто в рамках дисциплины и due diligence!

USO — как нефть утром пойдет. Жду на шорт и откат, желательно долететь до предыдущих хаев вершин по нефти в 49.

GLD — интересно общий настрой утром у людей и нефть.

( Читать дальше )

Отбор фьчерсов, акций NYSE и OTCBB

- 08 сентября 2016, 01:32

- |

Несколько интересных ситуаций на четверг буду смотреть. По нефти неплохо отработало, можно торговать ETF на фьючерсы. Желаю вам успеха и прибыльной торговли!

Напомню на завтра на 8 сентября: запасы нефти EIA, потребительское кредитование и информация по безработице.

SPY — снова уровень.

OIL — пока неясно, но если спайк и ускорение то спекулятивная продажа с мин риском ближе к предыдущему хаю к 47, либо макро завтра размажет.

( Читать дальше )

100 действий, которые помогут заработать на фондовом рынке

- 07 сентября 2016, 20:32

- |

Мы собрали основные действия для улучшения качества трейдинга на американских фондовых биржах. Будет полезно как новичкам трейдерам торгующих с нуля на NYSE, так и профессиональным трейдерам со стажем.

1. Напиши на бумаге свои стратегии

2. Напиши цель — качественно торговать

3. Рассчитай ежедневный риск от депо

4. Распиши паттерны входа

5. Выбери 3 паттерна и отрабатывай их до автоматизма

6. Настрой горячие клавиши по рыночным центрам ECN, типам ордеров и стопам

7. Убери отвлекающую шелуху во время трейдинга — вк, фейсбук и другие

8. Распиши разминку перед торгами

9. Распиши заминку

10. Напиши свои слабые стороны в трейдинге

11. Напиши сильные стороны

12. Начни усиливать сильные и работать над слабыми сторонами

13. Собери 5 друзей трейдеров и поговори о своей стратегии и узнай их

14. Начни вести подробный учет всех сделок — вход, выход, почему

15. Начни следить за своими эмоциями во время торговли

16. Возьми лучшую торговую сделку/день и разбери ее

17. Возьми худшую торговую сделку/день и разбери ее

18. Посмотри разницу и определи причину/следствия худшего и лучшего

19. Начни разбираться в новостях — макро, микро

20. Начни следить за толпой

( Читать дальше )

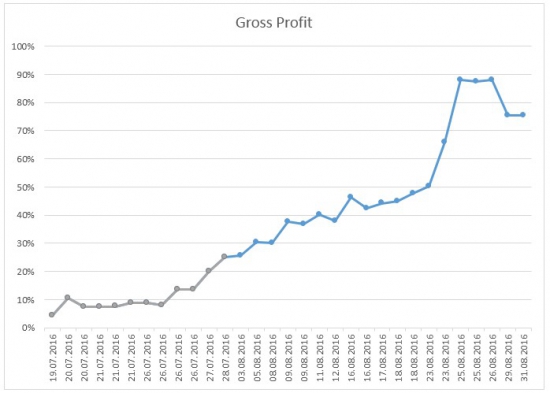

Итоги августа: +40%

- 07 сентября 2016, 11:40

- |

Мы начали наш трейдинговый эксперимент в середине июля, таким образом, август стал первым полным месяцем нашей торговли. В общей сложности в августе наши аналитики сделали 19 трейдов: 13 прибыльных и 6 убыточных. Поскольку наш индикатор строится на коллективном мнении пользователей мобильного приложения «Cindicator», то в первую очередь упор делался на сделки, которые связаны с отчетами компаний и экономическими показателями (8 трейдов было сделано на отчетах и 5 на макроэкономических событиях).

Август был богат на отчеты американских компаний и нашим аналитикам пришлось потрудиться, чтобы 1) выбрать компании, по которым необходимо задать вопрос 2) выбрать акции для торговли.

Помимо трейдов на отчетах и экономических событиях, мы начали использовать наш индикатор в среднесрочной торговле. В основном в формировании индикатора для среднесрочной торговли участвовали ценовые вопросы: достигнет ли цена того или иного актива определенного значения к выбранной дате.

( Читать дальше )

Отбор акций и фьючерсов для торговли 7 сентября

- 07 сентября 2016, 01:08

- |

Так как акции на NYSE немножко сдали, то больше фокуса на фьючерсы и OTCBB рынок, благо много интересного там. Опять таки гадать бесполезно, нужно строить план и придерживаться него.

Нефть — уровень по 44 интересен, если близко подойдут попробую купить на быструю сделку. Плюс интересно по макро новостям если что нибудь появится.

Спай — пытается вырваться из ренджа, но скорее всего при спайке попробуют вернуть, буду смотреть шорт если стрельнуть на откат, либо покупка при возврате и консолидации на 2175 — 2180.

( Читать дальше )

5 правил системы риск-менеджмента на NYSE

- 06 сентября 2016, 23:19

- |

Основы риск-менеджмента составляют главное звено для успеха в трейдинге. При правильном управлении, трейдинг становится прибыльным и ограничивает любые форс мажоры и непреднамеренные убытки. Трейдер меньше подвержен неприятным сюрпризам в трейдинге если ограничивает свои убытки. При поставленной стратегии и ограничении убытков, мат ожидание всегда на стороне трейдера. Следуя данным правилам, вы сможете уберечь свой депозит от катастрофы и быстрее придете к прибыльности.

Правило 1. 3 процента в деньВозьмите себе за правило, не терять в день более 3 процентов от депозита. Рассчитайте свой рисковый депозит на 100 процентов. Посчитайте, сколько от вашего депозита 3 процента. Эта и есть та сумма которую вы можете потерять. Как бы ситуация не складывалась, строго соблюдайте это правило. Часто бывает, что трейдер пытается отбиться от минусов и, в итоге, добавляет к минусу еще больше убытков. Как бы вам не хотелось отбиться, не делайте этого, так как в негативном состоянии, скорее всего, вы потеряете еще больше.

( Читать дальше )

Отбор акций NYSE 2 сентября

- 02 сентября 2016, 03:11

- |

Всего две акции на пятницу! Напомню что выходной в понедельник так что гуляем)

AQXP — уже давно знакомый канадский биотех. Лонг если слабое открытие и вош, либо шорт при параболике! Мин риск, стак не простой, буду смотреть.

KPTI — еще одна медицинская компания, получила апгрейд от удержания на покупку.

( Читать дальше )

Толпа против аналитиков

- 31 августа 2016, 17:45

- |

Мы – компания Cindicator, работаем над новым типом анализа (Predictive Analysis) финансовых рынков. Мы создали наш собственный рыночный индикатор – сигнал, полученный от коллективного децентрализованного разума (Crowd Indicator).

«Индикатор мнений толпы» использует принципы математического трюизма Мудрости Толпы (The Wisdom of Crowds). Термин «Коллективный разум» появился в середине 1980-х годов в социологии при изучении процесса коллективного принятия решений. Исследователи из Института технологий штата Нью-Джерси (NJIT) определили коллективный интеллект как способность группы находить решения задач более эффективные, чем лучшее индивидуальное решение в этой группе.

В 2004 году финансовый аналитик New York Times и Wall Street Journal Джеймс Шуровьески написал книгу «Мудрость толпы» (The Wisdom of Crowds), в которой он убедительно доказывает, что коллективный потенциал большой группы так называемых простых людей всегда выше, нежели у избранных индивидов, пусть даже входящих в интеллектуальную элиту.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал