OIL

Мировые рынки в шоке после оглашения итогов референдума в Великобритании

- 24 июня 2016, 11:54

- |

Финансовые рынки и наблюдатели по всему миру пребывают в состоянии полного шока после оглашения неожиданных итогов референдума по вопросу членства Великобритании в ЕС, на котором британцы проголосовали за выход страны из блока. Непосредственно перед началом голосования участники рынков полностью полагались на прогнозы букмекеров, предполагающие сохранение страны в ЕС, и готовились именно к этому. Инвесторы зря игнорировали результаты опросов, которые раз за разом указывали на то, что исход голосования не ясен, в результате возможность выхода Великобритании из ЕС была сильно недооценена на финансовых рынках. Не совершайте ошибку, примерно в это же время в прошлом году рынки были в полном смятении касаемо того, какие последствия выход Греции из ЕС может иметь для мировых рынков и подтверждение выхода Великобритании из блока несет собой намного более серьезные риски.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Время покажет..

- 20 июня 2016, 19:42

- |

«Движение цены на текущей неделе крайне важно: либо цена подтверждает коррекцию к импульсу 52,80 — 46,90 и идет ускоренно вниз, либо цена закрепляется выше уровня 50,72 и планомерно продлевает срок жизни среднесрочной коррекции (цена будет идти тогда вверх за пределы 53/54) как минимум на пару недель.

Если текущее движение развивается по первому сценарию, то вероятнее ожидать коррекцию в форме того или иного треугольника или же плоской коррекции.»

Прогноз на графике.

Коррекции требуют наши сердца!

- 14 июня 2016, 12:36

- |

«На сегодня в глобальном масштабе идет волна А, которая пока что состояла и двойного зигзага, если не будет тройного или комбинации и точка В откатится от А больше чем на 61.8% то общая коррекция будет плоской, это значит волна В может откатится на 81-100% волны А, в таком случае волна С придет туда же где и закончилась волна А, так же может немного быть и выше. Но если сейчас мы видим коррекционную волну Х (которая состоит из трешки) затем снова рост и образование тройного зигзаза, то большая вероятность увидеть волна В с откатом меньше 61,8% а волна С может достигнуть от 61.8% до 161.8% от окончания волны А»

Прогноз на графике.

Тренд будет сломлен?

- 12 июня 2016, 21:19

- |

Идеальная красота поддержки восходящего тренда достигнута лучом, проложенным по точкам январских и апрельских минимумов + переключение графика в режим лог.

Ах, если бы знать заранее, можно было почти ювелирно входить в покупку на отскоках и не питать иллюзий про здОровский шорт нефти.

Мне говорили умные трейдеры, что маркетмейкер (кукл) водит толпу за нос (торгует) с помощью логарифмической шкалы. Не прислушалась вовремя. Теперь картинка говорит сама за себя.

Но это лирика =)

К делу.

Для ясности разницы скрин по обычной шкал

По лог Брент опять в нескольких миллиметрах от пробоя тренда начала года.

Куда дальше? — По моим представлениям, при уверенном пробое линии коррекция минимум на высоту небольшого клина (обозначен пунктиром).

На высоту большого клина рассматриваю в перспективе. Если интересно, следите за комментариями, т.е. обновлениями заметки.

В том числе на шорт слишком явно намекают: АО на 4ч, св

( Читать дальше )

Почему колеблется цена на нефть – инфографика трейдинг

- 08 июня 2016, 13:11

- |

В течение лета 2014 года нефть марки WTI торговалась выше отметки в 105$ за баррель.

В это время Bloomberg опубликовал статью “Oil Topping $116 Seen Possible as Iraq Conflict Widens” (Рост цены к 116$ возможен на фоне Иракского конфликта), а популярный сайт Investopedia прогнозировал рост до 119$ в ближайшие недели.

Аналитика дело не благодарное. Цены на нефть ошеломили инвесторов, когда опустились ниже уровня $50 за баррель в течение последующих 6 месяцев.

Уоррен Баффетт колко высказался по этому поводу: «Когда волна высоких цен отступила, как оказалось, многие люди плавали голышом».

Почему цены на нефть колеблются?

Чтобы не попасть в аналогичную ситуацию в будущем, нужно понять отчего зависит цена на нефть. Сегодняшняя инфографика раскроет множество вопросов, касающихся влияния различных факторов на глобальные нефтяные цены.

В частности описаны такие факторы как спрос и предложение, погода, технологии, геополитика, а также другие причины, которые заставляют цены на нефть расти или падать.

( Читать дальше )

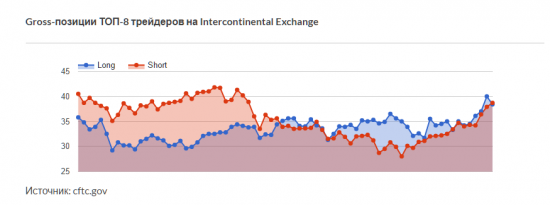

ТОП-8 трейдеров на рынке нефти задумались о фиксации прибыли?

- 05 июня 2016, 18:40

- |

Трейдеры в Америке продолжают ставить на рост нефтяных цен. Хотя за неделю ТОП-4 и ТОП-8 трейдеров на NYMEX немного сократили свои длинные позиции, но они до сих пор превышают короткие.

Немного другая ситуация в Европе. У топ-8 трейдеров впервые с ноября прошлого года короткие позиции превзошли длинные. Пока делать выводы еще рано, но это может быть одним из первых признаков назревающей коррекции на рынке нефти.

Managed Money Funds «по уши» в длинных позициях. Все больше и больше трейдеров скупают фьючерсы с надеждой на их дальнейший рост. Таким образом, на прошедшей неделе отношение длинных позиций к коротким достигло рекордного уровня за последние 1,5 года. На мой взгляд, фиксация прибыли может привести к резким коле

( Читать дальше )

Алкоголикам на заметку!

- 03 июня 2016, 20:32

- |

Неправильный ответ.

АЛКОГОЛИКИ!

Как-то в Лондоне 33-летний дядя Стёпа поехал на выходные играть в гольф по приглашению своей крутой брокерской компании.

Шарики катать было не так весело как бухать, вот Стёпа и набухался в зюзю.

Вернувшись домой и проснувшись на утро понедельника, Стёпа решил что делать? Правильно! Опохмелиться! Да так накидался что к ночи опять был в зюзю и тут его пробило на самое любимое занятие. А любимым занятием у Стёпы было торговать нефтью Brent на бирже. Не видя ничего, даже кнопку BUY, Стёпа выкидывает на рынок предложения покупки одно другого лучше и за два часа ночью сгребает на счёт своего работодателя 69% всей нефти на рынке или 7,125 млн барр (7125 лотов по 1000 баррелей) на поллярда долларов что равно 3-4 супертанкерам и перекрывает потребности всей Великобритании почти на неделю! Цена барреля в ту ночь подскочила на $1.65 (О, куклы великие, предводители рынка, чего вы желаете!?)

На рассвете, в 6 утра, Стёпа просыпается, ужасается своему лонгу и строчит боссу SMS: «Мне ппц как хepoво, пропущу работу». А сам кидается что делать? Опохмеляться? Фиг! Думаю что Стёпа в ту минуту протрезвел как никогда в жизни и следующие два часа он пытался всеми силами скинуть контракты, одновременно отбрехиваясь от своих коллег дешёвым враньём что его торговля выполняется по поручению клиента, с которым всю ночь торговал. Стёпа утром успел продать 2491 лот после чего боссы нафиг обрезали его соединение и распродали оставшиеся 4534 лота.

( Читать дальше )

Коррекция в нефти началась?

- 27 мая 2016, 00:35

- |

Из плюса в минус развернулись сырьевые валюты CAD, NOK, рубль.

Кукл упорно скупал с утра все баксы на гэпе вниз.

Если это действительно начало коррекции, то подтверждением в пятницу послужит сильное движение в паре доллар-рубль вверх, РТС и бренте вниз.

Ну что готовы к шорту нефти?

- 25 мая 2016, 12:48

- |

«Многие ожидают большую коррекцию нефти вниз, но пока наблюдается боковое движение в коридоре 47.3 — 49.6 с двумя зонами накопления в нижней и верхней части.

Для движения вниз, надо проходить и закрепятся ниже 47.3, что возможно, но пока выглядит менее вероятно. Более вероятный сценарий — очередное накопление и выход в район 48.8 — 49.5, что можно использовать для открытия позиции вниз.»

Отработало на ура, в зону пришли! Теперь шортим?

Прогноз на графике.

Матрица и нефть. Кто сильнее.

- 23 мая 2016, 10:28

- |

Матрица и нефть. Кто сильнее.

Научился-таки рисовать на графиках и решил сразу вместо популярных на лабе прогнозов проверить а не живем ли мы в матрице.

Ниже картинка движения цена на нефть брент и область пересечения на глаз построенных направляющих.

Мне кажется справедливым определить следующие варианты:

- Если цена нефти образует свой сезонный пик в икс-пойнт, то всё, приплыли — мы живем в матрице и местному нео пора искать белого кролика.

- Если цена брента, как струя пьяного вокруг унитаза, ходит левее-правее, ниже-выше, клубится клубнем вокруг, но в точку не попадает, то все еще хуже — очередной нео уже проиграл и цвет таблеток теперь выбирать не скоро.

- Если же цена проходит через зону на подъеме или спуске, то, скорее всего, все в порядке — мир более-менее реален, можно искренне пыхтеть, сопеть, радоваться, умножаться и делиться и рисовать такие картинки.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал