S&P

Кризисная карта 2024 - 2030

- 16 мая 2024, 12:44

- |

Есть такие астрологические аспекты (положение планет относительно друг друга), которые являются символами крушения иллюзий и обесценивания активов. Эти аспекты сопровождали все мировые кризисы от царя Гороха. Под этими аспектами формировались и будут формироваться все топы мировых финансовых рынков с последующими медвежьими трендами и… новыми инвестиционными возможностями.

Речь идет о жестких аспектах планет Сатурн, Юпитер, Уран и Нептун. Аспекты формируют негативные энергии, а энергии влияют на мировые события и участников рынков. Аспекты известны на годы вперед. На временной шкале перспектива на 2024 — 2030 годы. Синие участки — вероятные топы рынка. В 2024 году это апрель, август и декабрь.

Соединение Юпитера и Урана (довольно нейтральный аспект) с математической точностью показало 19 апреля основание базового цикла фондового рынка (20 недель).

Следующий реально жесткий аспект квадрат Юпитера и Сатурна, усиленный дополнительными жесткими аспектами меньшей мощности, приходится на 20 августа 2024 года. Последний жесткий аспект в этом году в декабре, но он с меньшими осложнениями.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

"Цель она есть". Даешь инфляцию! (S&P 500)

- 15 мая 2024, 09:35

- |

Всем привет и трям! Вот и долгожданная среда прилетела. А что мы сегодня ждем? НОВОСТИ!

Сегодня зажигаем на инфляции (индес CPI) по США. Уж тут то должны порешать, кому что надо? )

Хотя даже и не удивлюсь, если опять жостко распилят, а по факту остануццо на месте. Это у них любимое занятие.

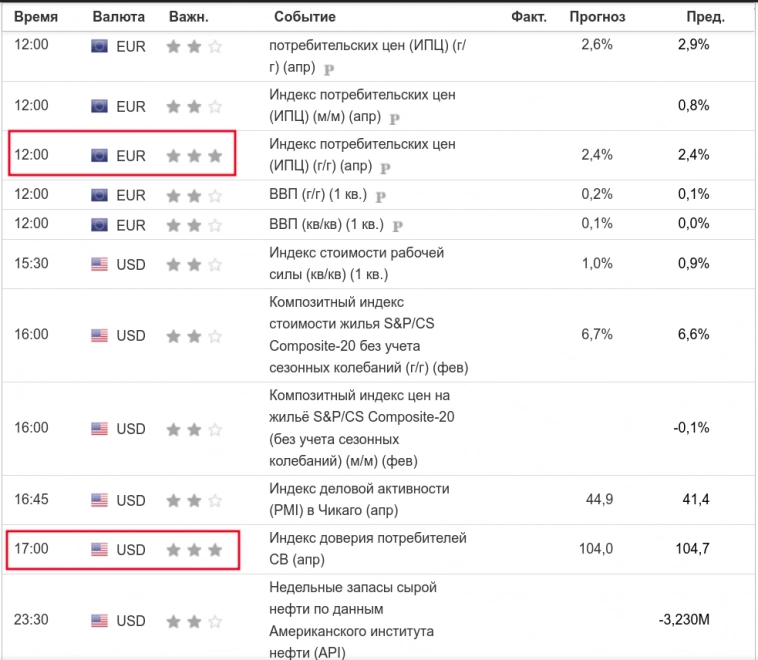

Новости сегодня (только 3*)

Ловим момент, или сидим на заборе, в ожиданиях, когда дадут зайти после истерики. )

По рынку (на утро):

GOLD — вчера, естессно, пробоя не произошло. Остались в диапазоне, да5005 еще к хаям дошли. Ну штож, сегодня ждем развязки.

BRENT — есть треугольник на Н1-Н4. Теперь надо угадать, куда он выйдет. ))

мажоры ($) — прогноз по новости (CPI) уже активно отыгрывают (сливают бакс). Сегодня есть шанс реабилитироваться, или уже во все тяжкие, топить пиндосов. ))

S&P 500.

А вот сипи-шка хороша! Таки добили до хаев! Почти...

И вот сегодня будет решаться судьба, куда дальше иди:

1-й вариант — отбой от хая и обратно к 5К

( Читать дальше )

SPX. Gartley. Aпрель-Май 2024.

- 12 мая 2024, 21:45

- |

Итоги недели 6.5-10.5 / Прогноз

- 11 мая 2024, 18:03

- |

— S&P500 — 4-я неделя базового цикла (20 недель). Идем по плану. Позиции от 22 апреля в норме. Прогноз прежний: два сценария. Экстремум 17-20 мая. Варианты: топ первой фазы (= двойная вершина и медвежий цикл) или прорыв уровня марта (= бычий цикл). Склоняюсь к прорыву, так как экстремум обусловлен жесткими аспектами Урана (♅), который способствует прорывам уровней.

— ЗОЛОТО — 13-я неделя базового цикла (15-18 недель). Для основания цикла рано. Идет 3-я фаза цикла. Впереди сильное сопротивление вершины и экстремум 17-20 мая. Фаза кажется слабой. На сегодня предполагаю, что вероятный экстремум 17-20 мая может стать вершиной фазы. На жестких аспектах Урана (♅) возможны сюрпризы.

( Читать дальше )

Длинные циклы фондового рынка США

- 09 мая 2024, 13:47

- |

Историческая ретроспектива показывает, что максимальный по длительности цикл фондового рынка США составляет примерно 72 года. В обозримом прошлом насчитывается всего 3 таких суперцикла.

Первый суперцикл закончился биржевой паникой 1857 года, которая впоследствии плавно перешла в Долгую депрессию 1873-1879 годов. Второй суперцикл закончился Великой депрессией 1929-1933 годов. Третий суперцикл ознаменовался финансовым кризисом 2007-2008 годов.

Фактически третий суперцикл закончился в марте 2009 года на жестком астрологическом аспекте Сатурна и Урана, оппозиции и соединения которых имеют 100%ную корреляцию с долгосрочными циклами фондового рынка США. Сейчас мы находимся в начале четвертого суперцикла.

Каждый суперцикл состоит из 2-х фаз — долгосрочных циклов примерно по 36 лет. 36-летние циклы в свою очередь также делятся на 2 фазы — длинные 18-летние циклы. Большинство 18-летних циклов исторически находятся в диапазоне от 15 лет до 21 года. Учитывая тот факт, что 2024 год является 15-м годом текущего 18-летнего цикла, этот цикл закончится в период между 2024 и 2030 годами серьезной коррекцией.

( Читать дальше )

ОБЗОР ЗА НЕДЕЛЮ 29.4-3.5 - S&P, ЗОЛОТО, НЕФТЬ, ЙЕНА

- 04 мая 2024, 15:16

- |

S&P500 — 3-я неделя базового цикла. после прогнозного экстремума 19 апреля начался новый базовый цикл (в среднем 20 недель). Начало любого цикла всегда бычье. Открытие длинных позиций 22 апреля было наиболее оптимальным. Прогноз с двумя сценариями пока актуален.

ЗОЛОТО — 12-я неделя базового цикла. После прогнозных экстремумов 12 апреля и 23 апреля началась 3-я фаза базового цикла (15-18 недель), которая по всем признакам медвежья и может продлится от 3 до 7 недель. До следующего прогнозного экстремума осталось 3 недели, поэтому прогноз на 20-е числа мая пока актуален.

НЕФТЬ — 21-я неделя базового цикла (28 недель). Прогноз актуален.

ЙЕНА — 19-я неделя базового цикла (25 недель).

Экстремум обозначился 29 апреля на следующий день после прогноза. Похоже на вершину базового цикла, такой хвост трудно пробить. Также не исключаю, что это может быть вершина среднесрочного 4-летнего цикла.

Скорее всего в оставшиеся 6 недель будет формироваться 3-я медвежья фаза цикла, так как на текущем уровне закрытия 151.8 сильная поддержка. Вероятный уровень нижней точки базового цикла 148. Предварительный прогноз нижней точки 4-летнего цикла 139. Прогноз на июнь актуален.

( Читать дальше )

"Цель она есть". На базу (S&P 500)

- 30 апреля 2024, 09:43

- |

а потом пообедаем.

Всем привет и трям!

Вот и заканчивается апрель… пролетел моментом. Надо достойнеше его проводить (апрель то есть))).

И сегодня по ФА может быть интересно. Есть на чем полетать.

Рынки в легком запиле по всем фронтам. Но и поработать дают.

GOLD — на распутье. То ли вниз серьезно собрались, то ли пыхнуть к хаям собираются. Так то внутри дня в обе стороны можно собирать урожай.

МАЖОРЫ ($) — пока без определенного направления. Закрываем месяц, ждем завтра ФРС и нонки в пятницу.

BRENT — лёгкий запил.

S&P500.

СиПи развернуло или просто корректоз от уровня поддержки? ахаха....

Мне нра больше первый вариант, хотя всякое может быть. Пока стремяться к хаям.

Как вариант: диапазон 5000,0-5325,0 до осени.

Это если по дороге (в процессе) что-нить не изобразят на мелких тф на сигнал в какую-нить сторону)

( Читать дальше )

"Цель она есть". На дне (S&P500)

- 25 апреля 2024, 11:09

- |

это вам послышалось.

Всем привет и трям!

Начинаем, продолжаем, работаем! Неделя медленно подходит к концу, но сегодня еще четверг. Надо ПОРАБОТАТЬ!

Что мы с вами и сделаем. :)

Новости на сегодня:

В 15:30 можем полетать.

Так то полубому на открытие амерской сессии летают. )

По рынкам на четверг (сегодня):

МАЖОРЫ ($) -коррекции от уровней и около-донный распил (кроме японской йены))).

BRENT — нащупал дно и отбивается.

GOLD — в диапазоне по Н1-Н4 после сильного снижения. Есть хорошие предпосылки к росту к 2350,0-2380,0. Но для этого надо пройти 2330,0 и закрепиться выше.

S&P 500.

Индекс всю апрельскую дорогу падал.Получился такой вот месяц коррекции.

И допадал аж до 5К. Им там мёдом, что ли, намазано? )) Сначала ждали, когда вырастит до 5К, сча ждали, когда упадет....))

Вот и дождались. И вроде тормознул.

Что тут можно «увидеть»?

( Читать дальше )

"Цель она есть". ЕЦБ. (s&p500)

- 11 апреля 2024, 11:19

- |

Но это уже было!

Всем привет и трям!

Вот и четверг пришел! Справа по курсу ожидается движуха!

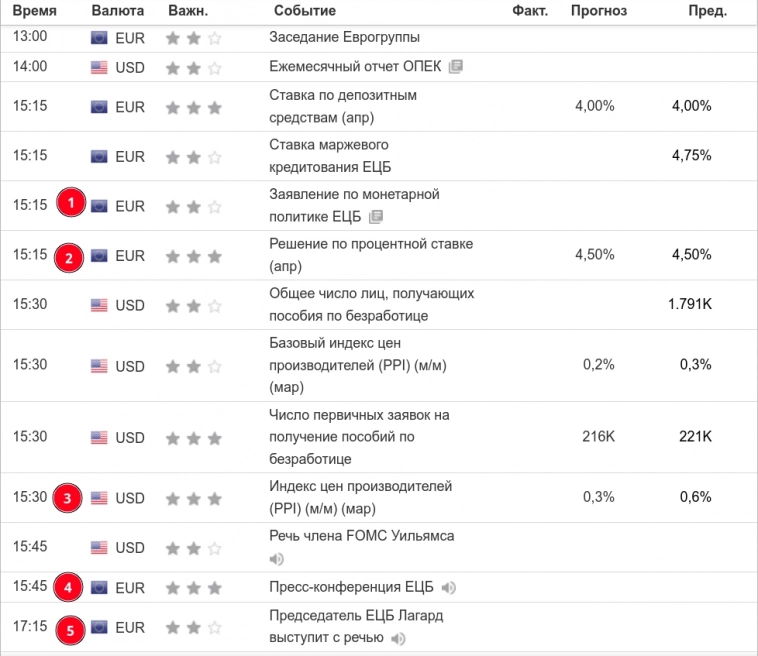

Да0да, сегодня ЕЦБ, ставки и всякая фигня в виде речей, обещаний и клятв «всех порвать».

Ну што ж… поиграем в их игры. )

Новостей сегодня выше крыши:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал