SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

S&P

Что с S&P произошло?

- 14 июня 2012, 23:10

- |

Что там с S&P произшло? Почему в космос?

- комментировать

- ★1

- Комментарии ( 43 )

S&P500 - Continuation!

- 11 июня 2012, 13:38

- |

30-го мая я озвучил сценарий который посчитал наиболее перспективным на лето http://smart-lab.ru/blog/57546.php … пока все складывается в рамках сценария, однако стоит добавить, для тех кто не успел войти по 1275, покупать на текущих уровнях в среднесрок уже не интересно!

В данный момент я бы рассматривал интересные точки входа при коррекции к отметкам 1305-1290, и стопом ниже 1260… Так же сигналом к покупкам будет прорыв уровня 1355, в таком случае я буду понемногу добавлять к текущей позиции, работая от короткого стопа в 5-10 пунктов.

Цели всего этого мероприятия вижу в районе 1410-1450… но поход к этим отметкам в течении лета будет очень трудным, поэтому я на чеку :) Отмена сценария при снижении ниже 1250.

В данный момент я бы рассматривал интересные точки входа при коррекции к отметкам 1305-1290, и стопом ниже 1260… Так же сигналом к покупкам будет прорыв уровня 1355, в таком случае я буду понемногу добавлять к текущей позиции, работая от короткого стопа в 5-10 пунктов.

Цели всего этого мероприятия вижу в районе 1410-1450… но поход к этим отметкам в течении лета будет очень трудным, поэтому я на чеку :) Отмена сценария при снижении ниже 1250.

Рассуждения о вчерашнем дне.

- 07 июня 2012, 11:37

- |

Те, кто торгуют недавно, не переживали кризисов и видят рынок исключительно с технической точки зрения — а именно так учат смотреть на рынок на всякого рода обучающих курсах — могут быть введены в заблуждение событиями вчерашнего дня. Мощный рост индексов по всему миру. Американские индексы выдали больше 2% прироста:

S&P 500 1315.13 +29.63 +2.30%

CBOE Volatility Index 22.16 -2.52 -10.21%

DJIA 12414.79 +286.84 +2.37%

NASDAQ 2844.72 +66.61 +2.40%

RUT 765.17 +19.08 +2.56%

Это так накопилась психологическая усталость трейдеров от падения на всех мировых площадках. Вполне закономерная вещь. Малейшая позитивная новость или просто отсутствие сильно плохих новостей может привести к ощущению, что все не так плохо. Локальное ощущение разрастается в общемировое, и вот уже процесс охватывает всех: кто-то вынуждено, закрытием коротких позиций и принятием убытков участвует в этой волне оптимизма, кто-то успевает ее оседлать и катится без усилий, зарабатывая на верно выбранном направлении дневного тренда.

( Читать дальше )

S&P 500 1315.13 +29.63 +2.30%

CBOE Volatility Index 22.16 -2.52 -10.21%

DJIA 12414.79 +286.84 +2.37%

NASDAQ 2844.72 +66.61 +2.40%

RUT 765.17 +19.08 +2.56%

Это так накопилась психологическая усталость трейдеров от падения на всех мировых площадках. Вполне закономерная вещь. Малейшая позитивная новость или просто отсутствие сильно плохих новостей может привести к ощущению, что все не так плохо. Локальное ощущение разрастается в общемировое, и вот уже процесс охватывает всех: кто-то вынуждено, закрытием коротких позиций и принятием убытков участвует в этой волне оптимизма, кто-то успевает ее оседлать и катится без усилий, зарабатывая на верно выбранном направлении дневного тренда.

( Читать дальше )

Время покупать?

- 04 июня 2012, 23:19

- |

Согласно торговой стратегии (TD Sequential)эта и следующая недели идеально подходят для долгосрочного минимума.

Для DAX сигнал на покупку будет на этой неделе, по S&P — на следующей. Причем оба — perfect

( Читать дальше )

Для DAX сигнал на покупку будет на этой неделе, по S&P — на следующей. Причем оба — perfect

( Читать дальше )

S&P видит 33%-ый шанс выхода Греции из еврозоны !!! Выход повлечет за собой новый дефолт !

- 04 июня 2012, 21:51

- |

Международное рейтинговое агентсво Stadard & Poor's заявило в понедельник вечером, что видит 33-процентную вероятность выхода Греции из еврозоны в ближайшие месяцы вслед за намеченными на17 июня выборами в стране.

Сам выход Греции из валютного блока может быть обусловлен тем, что страна откажется проводить реформы, которых требует тройка международных кредиторов (Еврокомиссия, МВФ и ЕЦБ), а это повлечет приостановление внешней финасовой поддержки страны, говорится в отчете агентсва о вероятности выхода Греции из еврозоны.

( Читать дальше )

S&P и Rim цель снижения и коррекции

- 01 июня 2012, 22:42

- |

Примерно так, и возможно наш рынок слегка обогнав падая будет некоторое время в раскорреляции и пойдёт своей дорогой в коррекцию, а S&P пощупав сопротивление тоже развернеться.

Дальнейшая цель коррекция от падения 38% по фибе примерно 1315, что примерно будет равно 140к по ри к тому моненту. Срок до 15 июня.

Далее выборы в Греции, заседание ФРС, а там всё что угодно.

Хоть закидайте меня помидорами) это моё виденье.

P.s. болейте за наших (товарищеский матч по футболу россия-италия)

Дальнейшая цель коррекция от падения 38% по фибе примерно 1315, что примерно будет равно 140к по ри к тому моненту. Срок до 15 июня.

Далее выборы в Греции, заседание ФРС, а там всё что угодно.

Хоть закидайте меня помидорами) это моё виденье.

P.s. болейте за наших (товарищеский матч по футболу россия-италия)

Технические перспективы S&P

- 25 мая 2012, 10:07

- |

В прошлом обзоре по СиПи я предлагал продавать на пробой 1350 (эта была нижняя граница 3-х месячного диапазона). Как мы видим, СиПи пробил уровень поддержки на 1350 вниз, и за считанные торговые сессии упал к 1300, где и началась консолидация.

На графике сформировалась расширяющаяся формация. Ее нижняя граница имеет достаточно крутой наклон вниз, что предполагает с позиции теханализа новую волну продаж после окончания коррекции. Рекомендую в случае пробоя цены ниже 1300, следить, появятся или нет там бычьи дивергенции. Если дивергенции сформируются (осциллятор будет не успевать перебивать минимумы), то продавать следует аккуратно, с коротким стопом, и лучше уже после пробоя линии поддержки, а не уровня 1300. А идеальный вариант следующий: если вы решили работать по СиПи вниз — по нисходящему краткосрочному тренду, продавать уже в ближайшие дни, пока рынок скорректировался вверх, тем более что попытки дальнейшего роста пока не увенчались успехом.

На графике сформировалась расширяющаяся формация. Ее нижняя граница имеет достаточно крутой наклон вниз, что предполагает с позиции теханализа новую волну продаж после окончания коррекции. Рекомендую в случае пробоя цены ниже 1300, следить, появятся или нет там бычьи дивергенции. Если дивергенции сформируются (осциллятор будет не успевать перебивать минимумы), то продавать следует аккуратно, с коротким стопом, и лучше уже после пробоя линии поддержки, а не уровня 1300. А идеальный вариант следующий: если вы решили работать по СиПи вниз — по нисходящему краткосрочному тренду, продавать уже в ближайшие дни, пока рынок скорректировался вверх, тем более что попытки дальнейшего роста пока не увенчались успехом.

3 причины вечернего роста !

- 23 мая 2012, 23:53

- |

Вечером мы увидели безоткатный рост индекса S&P до 1.319 пунктов с уровня 1.297. Не было понятно чем именно вызван такой рост, но, судя по всему, рынок отыграл совокупность следующих новстей:

1) Меркель устно гарантировала сохранность всех банковских депозитов еврозоны.

2) Глава ФРБ Сент-Луиса Джеймс Буллард заявил, что выход Греции из еврозоны может произойти без нанесения слишком сильного ущерба региону, если все будет сделано аккуратно.

3) Кочерлакота сказал, что спрос на амреканские облигации показывает, что инвесторы уверены в том, что правительство США урегулирует все бюджетные проьблемы.

1) Меркель устно гарантировала сохранность всех банковских депозитов еврозоны.

2) Глава ФРБ Сент-Луиса Джеймс Буллард заявил, что выход Греции из еврозоны может произойти без нанесения слишком сильного ущерба региону, если все будет сделано аккуратно.

3) Кочерлакота сказал, что спрос на амреканские облигации показывает, что инвесторы уверены в том, что правительство США урегулирует все бюджетные проьблемы.

Пападемос оценил издержки выхода Греции из еврозоны в 0,5-1,0 триллиона евро!

- 22 мая 2012, 23:56

- |

Бывший премьер-министр Греции Лукас пападемос заявил во вторник перед закрытием амриканских торгов, что он видит реальный риск выхода Греции из евросоюза.

В своей речи, бывший премьер оценил расходы на выход Афин из зоны обращения единой валюты в диапазонеот 500 миллиардов до 1 триллиона евро, назвав экономические последствия в случае сценария выхода "катастрофическими".

Комментарии Пападемоса отразилисьв снижении пары евро/доллар на Форексе а также на динамике фьючерса на индекс S&P.

Фьючерс ES:

( Читать дальше )

В своей речи, бывший премьер оценил расходы на выход Афин из зоны обращения единой валюты в диапазонеот 500 миллиардов до 1 триллиона евро, назвав экономические последствия в случае сценария выхода "катастрофическими".

Комментарии Пападемоса отразилисьв снижении пары евро/доллар на Форексе а также на динамике фьючерса на индекс S&P.

Фьючерс ES:

( Читать дальше )

Где ж деньги Зин?

- 21 мая 2012, 10:44

- |

Видя как авторы топиков ломают копья о проблему, мол шортить слишком просто, надо найти срочно теорию заговора и дальше очень сильно вынести вверх (я так понимаю выше хаев) и наказать шортистов.

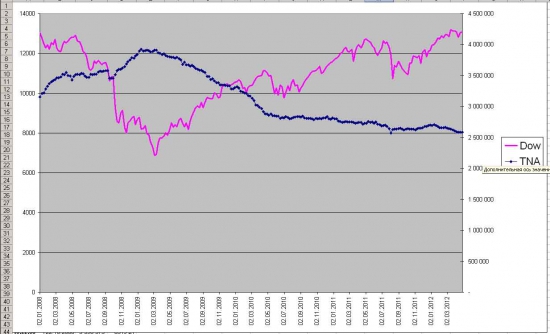

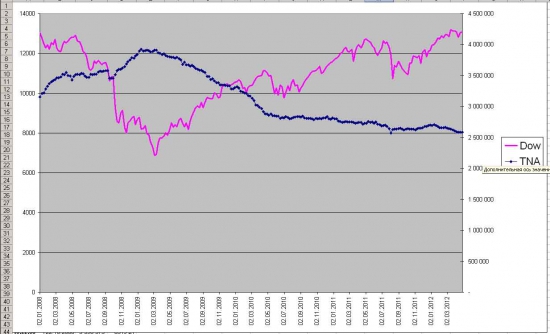

Задавшись примерно месяц назад почему америка растет, провел небольшой ресерч. Так вот взял длинные фонды, пенсионные и прочие (ICI это они их отслеживаю) и наложил график доу (млн $):

ИТого делаю вывод что весь рост за счет пирамидинга и кредитных денег, поэтому падение может быть очень быстрым и безоткатным. Конечно это не аппокалипсис, просто такой фундаментал, что длинных денег нет на рынке.

Задавшись примерно месяц назад почему америка растет, провел небольшой ресерч. Так вот взял длинные фонды, пенсионные и прочие (ICI это они их отслеживаю) и наложил график доу (млн $):

ИТого делаю вывод что весь рост за счет пирамидинга и кредитных денег, поэтому падение может быть очень быстрым и безоткатным. Конечно это не аппокалипсис, просто такой фундаментал, что длинных денег нет на рынке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал