S&P500 фьючерс

Что меня раздражает

- 23 сентября 2020, 19:58

- |

надоели, хочу скорее купить внизу графика

Текущая оценка рынка и премия за риск. Как это работает

- 22 сентября 2020, 15:47

- |

Сегодня хотел поделиться мыслями относительно текущей оценки рынка на примере S&P 500.

Многих пугает недавняя коррекция, и резонно встает вопрос – будет ли вновь падение рынка? Я считаю, что текущая ситуация предполагает только коррекцию в наиболее переоцененных секторах. Попробую объяснить свою точку зрения ниже.

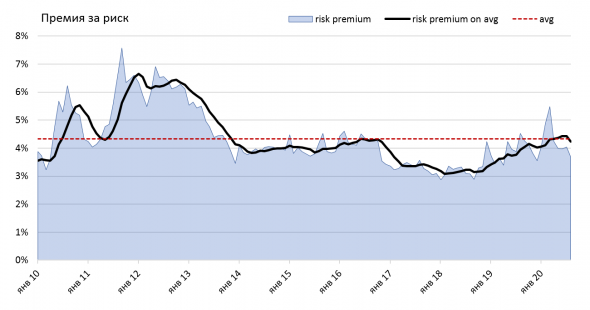

Для рынков свойственна такая вещь, как наличие премии за риск. Премия за риск предполагает разницу в доходностях акций (E/P) и облигациях (доходности 10-летних облигаций США, как безрискового инструмента). Сейчас мы наблюдаем что премия за риск резко превысило свои средние значения, что и привело к коррекции (сильно переоцененные акции американских компаний по мультипликаторам).

Рынок после падения в феврале-марте текущего года показал безудержный рост, связанный в первую очередь со стимулирующими действиями мировых ЦБ, и ФРС в частности. Низкие ставки и QE стали причиной падения доходностей по долговым инструментам и теперь, вкладываясь в облигации можно получить доходность близкой к нулевой. В связи с этим инвесторы находятся в поиске альтернативных инструментов, и безусловно рынок акций выступает главной альтернативой. Поскольку инвесторы с одной стороны заинтересованы не только в сохранении своего капитала, но и его увеличения с другой – вложения в консервативные долговые инструменты теперь не способны принести дополнительный доход и защитить от инфляции. Поэтому инвестиции в рынок акций – безусловный тренд ближайших нескольких лет.

На текущих уровнях премия за риск находится на уровнях ниже своих средних значений, что также вновь предполагает ситуацию переоценки мультипликаторов, поскольку недавний протокол ФРС показал, что ожидается сохранение ставок на околонулевом уровне до конца 2023 года.

Пару слов, почему я также вижу отличия текущего кризиса и 2008 года.

( Читать дальше )

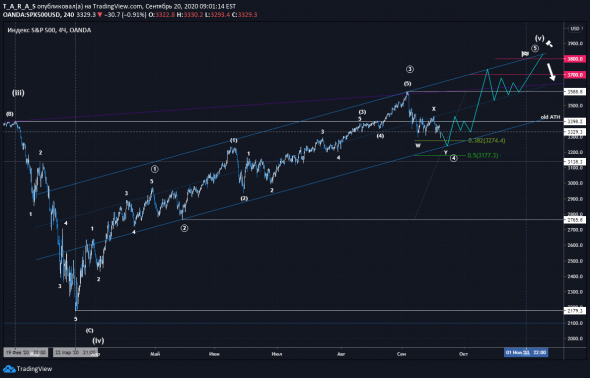

S&P 500: пока инициатива за продавцами

- 22 сентября 2020, 13:21

- |

Европейские рынки отскочили вверх после вчерашнего снижения почти на 5%, фьючерсы на американские индексы пытаются выйти в плюс после относительно слабого начала во вторник. Сильное начало европейской сессии не обусловлено входящей информацией и напоминает технический отскок после сильной коррекции. Рост индекса доллара уперся в отметку 93.90 после чего он также перешел в снижение и практически растерял все преимущество.

Рассматривая ситуацию по SPX, трудно заявлять, что коррекция завершилась. У продавцов случилось вчера важное событие — пробой уровня 3300 (который они пытали с 9 сентября), после которого, как мы видим, удалось закрепиться ниже. Очень напоминает укрепление инициативы:

Анализируя новостной фон, нужно отметить, что заявления и позиция американского ЦБ отходит на второй план. В то же время я предполагаю, что главный рыночный позитив будет скрываться в новостях по разработке и тестированию вакцин от ковида (более 30 кандидатов), часть из них проходят уже последнюю фазу испытаний. Анализ UBS показал, что более 40% прироста на фондовом рынке произошли за счет ожиданий, связанных с вакциной. И не мудрено — глава ФРС Джей Пауэлл, чуть ли не на каждом заседании с начала пандемии внушал инвесторам, что все расчеты по восстановлению экономики США может легко перечеркнуть новая волна вируса.

( Читать дальше )

К вопросу о коррекции в Америке

- 22 сентября 2020, 13:13

- |

Предлагаю посмотреть на это с точки зрения динамики S&P 500 к его равновесовой версии, S&P 500 equal weight.

Как видно, индекс резко вырос в марте, и с тех пор лишь в июне значительно проседал, когда были ожидания, что второй волны коронавируса не будет. При тех раскладах, что есть сейчас, можно ожидать что до того как коронавирус не уйдет на второй план (например, в связи с выборами в США или обострением торговой войны США-Китай), дальнейшая коррекция вряд ли возможна.

Совсем по другому выглядит версия этого же индекса учитывающая полную доходность.

( Читать дальше )

Коррекция на фондовых рынках США не воспринята всерьез

- 22 сентября 2020, 12:39

- |

Фондовые рынки США снижаются три недели подряд, но пока финансовые рынки этого особо не заметили.

К примеру, индекс широкого рынка S&P 500 упал от своих исторических максимумов на 8,5%, а рынок высокодоходных облигаций США почувствовал это только вчера и то несильно.

Индекс высокорискованных облигация — иными словами «мусорных», снизился на сессии в понедельник на 875 пунктов или на 1,9%, но с начала сентября просадка составила всего 3,8%. То есть, пока участники рынка не считают нынешнее снижение чем-то серьезным.

Индекс высокодоходных облигаций США

Для сравнения обвал в конце февраля Индекс высокорискованных облигаций подтвердил почти моментально. Сейчас, в свою очередь, ситуация схожа с летней коррекцией в американских акциях.

Одновременно с этим индекс S&P 500 подошел к важной линии поддержки в районе 3250 пунктов, где его вчера и поймали.

( Читать дальше )

📈 Рост Американских индексов к выборам в США, 03 ноября 2020г.

- 21 сентября 2020, 17:14

- |

Здравствуйте коллеги! Давненько не обозревал фондовые индексы.

Президент Трамп дал слово что к выборам американская фонда будет расти и покажет новые высоты, данное предвыборное обещание вероятно он сдержит. А что будет дальше с рынками после выборов большой вопрос, на который стоит поискать ответ. Переизберут его на другой строк или же поменяют на Байдена, не так уж и важно. ФРС засыпает экономику свежо-нарезанной зеленой бумагой, раздает вертолетные деньги всем, пампят тех. сектор, индексы растут. Мужик слово сдержал, за такого однозначно стоит голосовать.

Победит Трамп, окей! Он и дальше сможет выполнять возложенную на него задачу переформатирования США из мирового гегемона\жандарма\ потребителя (нужное подчеркнуть), на уровень национального государства, со всеми вытекающими от сюда последствиями, типа экономической войны и Китаем, сокращение военных баз разбросанных по всему миру, возврат производства на свою территорию и тд. Данное мероприятие требует времени и ресурсов для реализации, что повлечет за собой снижения американских индексов и уход в коррекцию примерно года на два-три.

( Читать дальше )

Расширение участия в росте рынка S&P500

- 21 сентября 2020, 12:19

- |

На графике показана помесячная разница доходности двух индексов S&P-500, равновзвешенного (ETF: RSP) и обычного, взвешенного по капитализации (ETF: SPY). Сентябрь еще не закончился, но пока равновзвешенный индекс опережает обычный более чем на 3%- максимальная разница с 2009 г.

Это можно интерпретировать по-разному. Мне ближе такое объяснение: расширение участия в росте рынка. Все больше компаний из разных отраслей присоединяются к росту Technology (который, в свою очередь, взял паузу). Чтобы убедиться в этом, достаточно посмотреть на бумаги, входящие в состав ETF на Industrials и Materials.

Я считаю это стратегическим позитивом, так как силами только IT-гигантов было бы трудно поддерживать бычий рынок. От краткосрочной коррекции (или её продолжения) это, возможно, и не спасёт. Но волатильность- это необходимая плата на повышенную доходность. Зато постепенное вовлечение в восстановление всё большего числа компаний поможет сделать долгосрочный рост рынка более устойчивым.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал