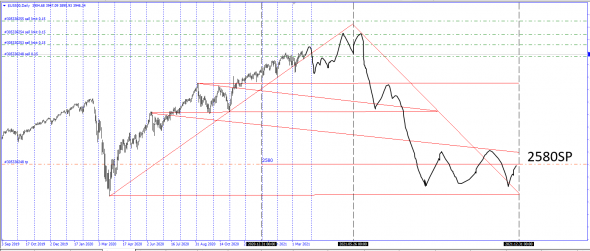

S&P500 фьючерс

Стимулы на 3 триллиона долларов от Байдена

- 24 марта 2021, 09:52

- |

Сначала из негатива: денег на счетах казначейства США, корреспондентские счетах банков и населения значительно больше чем при обычном функционировании экономики. Сейчас это около шести триллионов долларов. Эта, огромнейшая массив денег абсолютно не задействована из-за страха нового локдауна, страха, от возможной нехватки вакцины с одной стороны и страха вакцинации с другой. Как только эти риски уйдут вся эта масса денег будет направлена в рынок: потребительские траты вырастут, что спровоцирует рост инфляции. Поэтому ФРС будет раньше чем заявила принимать меры по более жесткой монетарной политике.

Из, относительно, позитива: ходят слухи, что Байден хочет ещё один пакет стимулов на 3 триллиона долларов. Такие слухи, позитивно влияют на фондовый рынок, но введение дополнительных денег за бездействие плохо для экономики.

Поэтому уже сейчас нужно прибегать к диверсификации инвестиционного портфеля между акциями, облигациями, золотом и криптовалютой.

- комментировать

- Комментарии ( 0 )

Повышение налогов - следующая серьезная проблема для рынков

- 23 марта 2021, 15:29

- |

Повышение корпоративных налогов может сократить прибыль S&P на 9%.

В среде, в которой кажется, что всё происходит быстрее и быстрее, неудивительно, что как только опасения перешли от рецессии к более высокой инфляции, возник еще один страх. И этот страх — более высокие налоги.

В понедельник Нэнси Кук из Bloomberg сообщила, что администрация Байдена «намерена» увеличить налоги после принятия пакета помощи от COVID-19 на сумму 1,9 триллиона долларов США менее чем через два месяца после прихода к власти.

И хотя детали обсуждений, включая более высокие налоги, далеки от завершения, аналитики Уолл-стрит уже изучают, какое влияние более высокая ставка корпоративного налога может оказать на прибыль.

И, по большому счету, этот удар может составить почти 10% корпоративной прибыли в 2022 году.

«Наши экономисты ожидают, что следующий [фискальный] пакет будет частично оплачен более высокими налоговыми ставками, в том числе на прибыль корпораций», — заявила группа по стратегии акционерного капитала Goldman Sachs во главе с Дэвидом Костиным.

( Читать дальше )

NYT узнала о плане команды Байдена по поддержке экономики на $3 трлн

- 23 марта 2021, 12:11

- |

По информации издания, план обсуждается уже несколько месяцев и будет представлен на этой неделе. Для реализации мер поддержки предлагается повысить налоги для корпораций и для наиболее состоятельных американцев, пишет газета.

По ее данным, советники хотят разбить план на два законопроекта. Значительную часть средств команда президента предлагает направить на развитие инфраструктуры: транспортную систему, интернет, 5G, энергосистемы. Почти $1 трлн предлагается направить на строительство дорог, мостов, железнодорожных путей, портов, станций зарядки электромобилей, а также улучшение электросетей.

Также деньги пойдут на переподготовку граждан. В частности, план предлагает выделение средств на образование и программы, которые помогут женщинам совмещать работу и уход за детьми.

Подробнее на РБК:

www.rbc.ru/politics/23/03/2021/605986279a7947b640f512c8?from=from_main_7

Дым без огня вряд-ли

0мерика загнала себя в корнер

Прокапайте байдена — он гонит

Стоит ли фондовым рынкам опасаться инфляции или дефляции?

- 23 марта 2021, 11:33

- |

Автор: MURRAY GUNN

В наши дни не проходит и десяти минут, чтобы в финансовых СМИ не говорили про инфляцию. То есть инфляцию потребительских цен, если быть более точным — измерение изменений цен на потребительские товары и услуги — это и есть определение инфляции по мнению центральных банков. Правильное определение инфляции — это увеличение количества денег и кредита в экономике. Согласно этому определению, в большинстве крупных экономик на протяжении десятилетий наблюдалась высокая инфляция.

Тем не менее, сейчас рынки сосредоточены на потенциальном росте инфляции потребительских цен. Общая основополагающая идея традиционных аналитиков состоит в том, что это хорошо для рынков, потому что это лучше дефляции потребительских цен. Но так ли это?

Рассматривая США в качестве примера, на приведённой ниже диаграмме показано годовое процентное изменение фондового рынка по сравнению с годовым процентным изменением потребительских цен. Когда инфляция потребительских цен ускоряется, это часто совпадает с периодами падения фондового рынка, а не повышения. Особенно это было характерно в период «стагфляции», с начала до середины 1970-х годов, а также с 1987 по 1988 год (знаменитый крах фондового рынка).

( Читать дальше )

Фондовые рынки США восстанавливаются после длительной коррекции

- 23 марта 2021, 09:37

- |

Быстрее всего восстанавливались акции технологического сектора. Причина: новые локдауны в Европе и риск третьей волны коронакризиса.

В то же время, инвесторы готовятся к новому сезону IPO компаний. Только за эти две недели ожидается дольше десяти размещений. Среди них облачный сервис DigitalOcean, платформа онлайн-образования Coursera, SaaS платформа для управления цифровым маркетингом SEMRush.

С начала года, путём IPO компаниями было привлечено свыше 32,4 миллиардов долларов, что составляет почти половину от денег, которые были привлечены путём IPO в рекордном 2020 году, а прошло всего три месяца.

Спрос растёт, все больше возможностей есть для участия в IPO и, обязательно, свой инвестиционный портфель нужно диверсифицировать компаниями с перспективных быстрорастущих рынков.

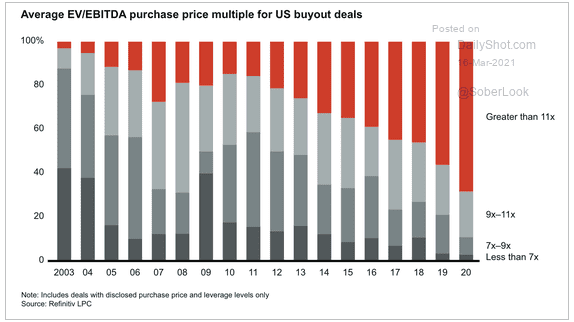

Главная угроза для мировых фондовых рынков на текущий момент

- 23 марта 2021, 00:25

- |

Недавно попалась мне на глаза интересная диаграмма.

Как известно, на фондовом рынке время от времени происходят самовыкупы компаниями собственных акций. Особенно их было много после победы Д.Трампа, когда он провозгласил лозунг сделаем Америку снова великой и резко улучшил налоговые условия для ведения бизнеса в Америке. Хотя в сухом остатке результаты программы MAGA дискуссионны, но тогда много денег вернулось в Америку, что спровоцировало пышный рост американского фондового рынка.

Но нам в данном случае более интерес тот факт, почему деньги предпочитали возвращаться в виде покупки собственных акций. Ведь согласно аксиомам экономики, надо вкладываться в те активы, которые дают наибольший доход. Маловероятно, что собственные акции всегда самые прибыльные на рынки. Откуда следует вывод, что просто так купить активы (а речь идет о реальных активах, приносящих прибыль), на рынке становится все труднее. Деньги не решают все. И даже верен более сильный вывод, — деньги решают все меньше в современном мире. А на первый план выходят какие-то другие факторы. Главное, взять денежный поток под контроль. Люди в теме меня поймут. Ну действительно. Откуда взяться прибыли на подводной лодке?

( Читать дальше )

Обманчивый SP500 P/E ratio

- 22 марта 2021, 21:07

- |

Его пиковые значения были достигнуты после основных снижений, ближе к дну рынка (дек 2001, май 2009).

С одной стороны текущее значение индикатора около 40 пунктов вполне подходит для рынка при нулевых ставках, с другой — оно же подходит и для базы перед ростом индикатора на новые максимумы в ожидаемом медвежьем рынке.

В любом случае, индикатор никак не указывает на хаи рынка…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал