SHORT

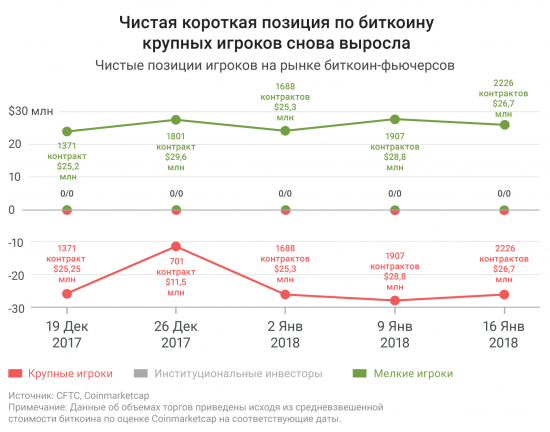

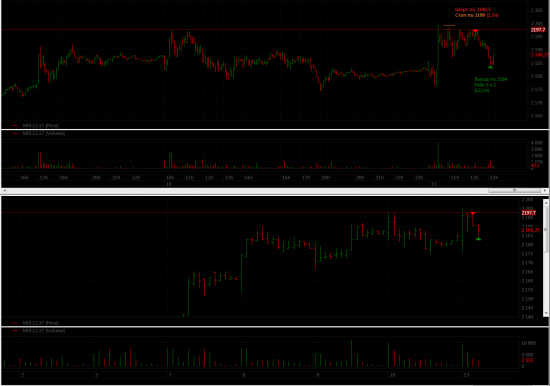

Крупные игроки снова увеличили короткие позиции по биткоин-фьючерсам

- 22 января 2018, 13:35

- |

Чистая короткая позиция крупных игроков за неделю увеличилась на 17%, с 1907 до 2226 контрактов (объем длинных позиций за неделю сократился с 1764 до 1553 контрактов, объем коротких позиций увеличился с 3671 до 3779 контрактов).

К числу крупных игроков относятся брокеры, фонды с внешним финансированием и некоторые другие игроки, обязанные предоставлять регулярные отчеты в комиссию.

Чистая длинная позиция мелких игроков выросла с 1907 до 2226 контрактов (объем длинных позиций за неделю увеличился с 2551 до 3004 контрактов, объем коротких позиций — с 644 до 778 контрактов).

Приведенные цифры не учитывают ставки, являющиеся частью стратегий спрединга, когда трейдер открывает и короткие, и длинные позиции одновременно.

( Читать дальше )

Рубль - нельзя тревожить мясо.

- 04 декабря 2017, 21:47

- |

Нельзя тревожить мясо перед выборами. Надо подсластить пилюлю.

От слова совсем. Мясу новогодние туры за дешевый бакс.

Поэтому будем продавать TOM/TOD/Si даже если:

Нефть падает.

RGBI падает.

Доллар растёт.

Ртс падает.

ММВБ падает.

ps.

Кукловоды всия руси.

Не так страшен ШОРТ, как его малюют

- 01 декабря 2017, 10:39

- |

Короткая продажа или, иначе говоря, шорт — любимая сделка для ценителей быстрых заработков.

По статистике рынок большую часть времени растет. Однако темпы роста намного ниже темпов падения на коррекциях (как правило, движение против тренда быстрое и сильное). В связи с данной особенностью человек однажды получив положительный опыт совершения сделки «шорт» будет искать именно такие возможности. Психологически сложно высиживать повышательный тренд (движение, отстой в боковике, движение, отстой в боковике), поскольку это может тянуться месяцами. Другое дело коррекция: 3-4 дня падения по 3% и заработок, как и хорошее настроение, обеспечены очень быстро. Трейдер попадает в психологическую ловушку, а именно: настраивается на высокую волатильность и быстрые заработки, появляется азарт и самоуверенность, торговая позиция увеличивается. Но рынок цикличен. Высокая волатильность сменяется низкой и так по кругу.

Мое наблюдение: люди, заработавшие на шорте в 2008 году, если не вывели прибыль со счета, в 2009 году все проиграли на шорте. Почему это произошло?

- Отсутствие стопов или плана выхода из убыточной позиции.

- Самоуверенность.

- Увеличение торговой позиции.

( Читать дальше )

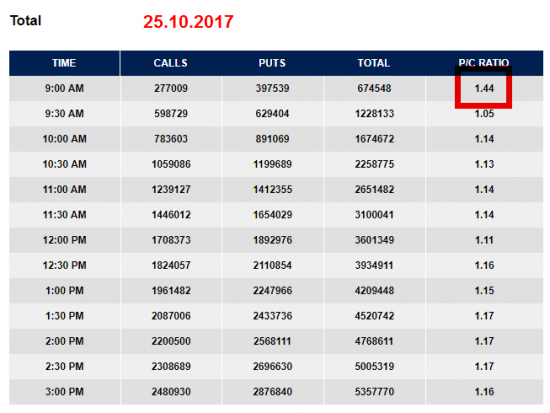

5/5 СИГНАЛЫ ПАНИКИ - PUT/CALL RATIO (S&P 500)

- 26 ноября 2017, 14:40

- |

Сигналы паники или как войти в рынок в соответствующее время.

Кстати, эти сигналы интересны и «полезны» не только для опционщиков, но и для среднесрочных и долгосрочных инвесторов на американской бирже. Они дают ИНОГДА закупиться почти по самым «лоям».

Перейдем к последнему сигналу паники PUT/CALL Ratio.

На каждой биржи можно измерить, сколько торгуются в день путов и колов. Меня научили это отслеживать на бирже CBOE (Chicago Board Options Exchange). Я наблюдаю сколько путов и колов в общем количестве всех торгуемых инструментов (Total) на CBOE было проторговоно за последний день, точнее соотношение путов к коллам. При числе 1,40 можно заметить панику на бирже, поскольку было на много больше, а в точности на 40%, путов протоговоно. Значит у игроков на бирже появляется страх и они страхуют себя против подения рынка.

( Читать дальше )

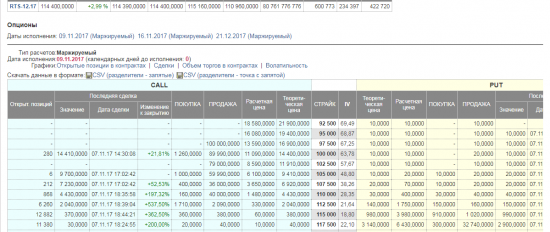

Результат первого месяца торговли опционами

- 22 ноября 2017, 19:37

- |

Дополнение к записи «BEGINNING OF NEW ERA»

https://smart-lab.ru/blog/428823.php

( Читать дальше )

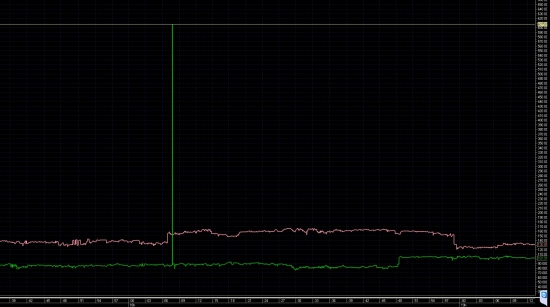

Кукловодов НЕТ! Спуфинг на 500 млн долларов. USDRUB_TOM

- 15 ноября 2017, 19:21

- |

График сумм бид/оффер в USDRUB_TOM.

Без палева.

Не кукловоды ни разу.

Хотели немного подтолкнуть. Просто ошиблись на нолик.

Поэтому и растет ТОМ, когда оферов в стакане больше, чем бидов.

Апните тему плз. Спасибо.

Важность ATR или как шортить против тренда

- 13 ноября 2017, 15:01

- |

Да, рынок растёт, тренд вверх как паровоз, но за первый час торгов инструмент проходит около 90% своего запаса хода, делает перехай и встаёт под уровень, как он пойдёт дальше?! — вот тут то можно пробовать шорт, что я и сделал! Именно ATR ключевой показатель в этой сделке, да, здесь есть и уровень и рынок не может расти без отката и новостной фон можно приплести… Кто торгует уровни, знает, как много говорит о ATR Герчик и говорит по делу! Тут даже тейк и стоп высчитан от ATR. В общем вот такой важный показатель!

P.S. А кто сделал линейку в quik, ну просто огромное спасибо! Всем добра и хороших сделок!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал