SNp

Американский рынок 07.07.2022

- 07 июля 2022, 02:47

- |

S&P500 завершил сессию ростом на 0,4% после колебаний между прибылью и убытками. Nasdaq 100 также вырос. Кривая доходности казначейских облигаций США за два года и 10 лет осталась инвертированной. Индекс доллара сохранил свой рост. Нефть упала ниже 100 долларов за баррель, продолжая падение второй день. Все внимание в среду было приковано к ФРС, поскольку она раскрыла детали своего июньского заседания. Ими было озвучено, что процентные ставки, возможно будут повышаться агрессивней, чтобы предотвратить закрепление высокой инфляции, даже если это замедлит экономику США. Но трейдеры в среду также столкнулись с экономическими данными, которые указали на небольшое замедление темпов роста, что побудило некоторых сделать вывод, что протокол заседания ФРС не отражает текущую экономическую реальность.

- комментировать

- Комментарии ( 0 )

Индикаторы золота. Gold/SnP, Gold/Deflator

- 15 декабря 2020, 21:34

- |

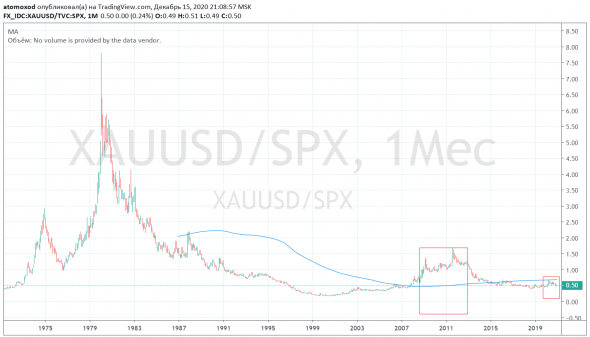

Последние пару недель собирал инфы по золоту. Один из популярных индикаторов — соотношение цены золота и SnP500. с т.з. экономики не очень надежный показатель, но для расширения кругозора и оценки адекватности отсылкой к прошлым пикам золота подходит.

3 пика. текущий момент, 2011-2012, 1979-1980.

Может быть сейчас сам знаменатель завышен, все говорят, что по мультипликаторам рынок США очень давно и очень дорог. Но как минимум если мания есть, то она в обоих классах активов, что может быть следствием дешевых денег.

Период 1979-1980 в расчет брать не стоит, ставки тогда были крайне высокие.

( Читать дальше )

Команда молодости нашей, команда без которой нам не...

- 31 июля 2020, 14:39

- |

Немного запоздал с видео обзором. Решил уделить внимание именно торговым сделкам и как их увидеть в Telegram-канале.

( Читать дальше )

Бываю в жизни разочарования...

- 08 июля 2020, 12:11

- |

( Читать дальше )

Покупаем сипи или акции амеров

- 17 апреля 2020, 15:06

- |

новый сигнал в некоторых моментум ботах на снп и в части амер акций в лонгах стоят по сипи и производным, тейки в районе 10+ процентов с текущих точно даст, стопы 10%+ ,… всем профитов

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал