Saxo Bank

Saxo Bank переводит инструменты, связанные с российским рынком, в режим "только сокращение"

- 24 февраля 2022, 19:27

- |

— банк23 февраля мы выпустили уведомление для клиентов, имеющих открытые позиции в акциях, ETF, взаимных фондах, облигациях или производных инструментах, связанных с российским рынком. Клиентам сообщается, что все такие инструменты переведены в режим «только сокращение», что означает, что клиенты не могут увеличивать свой рыночный риск по этим инструментам. При этом клиенты могут сокращать или закрывать имеющиеся позиции при условии, что инструмент торгуется

Клиенты могут продолжать торговать валютными парами с российским рублем без дополнительных маржинальных требований или торговых ограничений.

Saxo Bank закрыл клиентам доступ к российским активам — Экономика и бизнес — ТАСС (tass.ru)

+6млн: мои итоги 2021г

- 09 января 2022, 14:42

- |

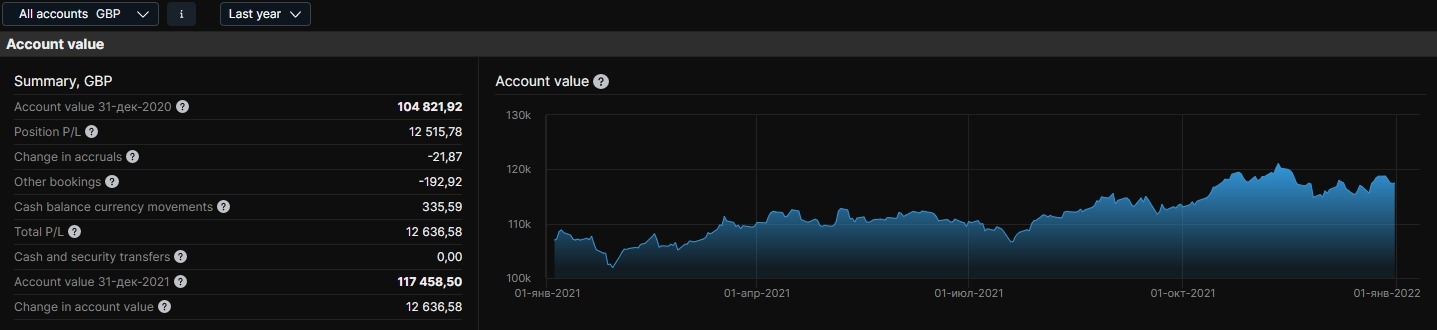

Посчитал свою доходность портфелей в акциях за 2021г с учетом счетов во всех валютах (рубли, доллары, фунты).

Начну с рублевых счетов. По ним показана самая лучшая доходность – 32%. Основными драйверами оказались акции Газпром и Мечел. В Мечеле, к сожалению, держал почти весь год только обычку, префы добавил уже в декабре. Подпортили картину акции Энел (#ENRU), в которых бесполезным образом почти год пролежал почти 1 млн руб, и в декабре был зафиксирован убыток (-3%)… думал, что это «надежный генератор чистой энергии и дивидендов», а оказался мусор… во всяком случае пока.

Счет в британских фунтах показал доходность 12% — на уровне индекса UKX (основной индекс акций, торгующихся в Лондоне).

Стоит отметить, что на этом счете практически весь год поддерживалась доля кэша на уровне ~35%. Основу портфеля составляли (и составляют) акции финансового сектора Европы: банки UBS (#UBS) и Credit Suisse (#CS), брокерская компания IG Group (#IGG) и ETF #EXV1. Также тут держу акции Казатомпром, Rio Tinto и другие дивидендные тикеры – в цели этого портфеля не входит показывать «иксы», а генерить относительно стабильный поток в виде дивидендов. Высокорискованной тут является одна позиция – фонд на Эфир.

( Читать дальше )

Saxo Bank выпустил очередную новогоднюю страшилку

- 02 декабря 2021, 12:03

- |

▪️ План по энергопереходу придется временно отложить и поддержать инвестиции в нефтегаз для борьбы с инфляцией и риском социальных волнений

▪️ Новые гиперзвуковые технологии подтолкнут мир к новой гонке вооружения и очередной холодной войне

▪️ В 2022 году ключевой прорыв в биомедицине принесет перспективу продления продуктивной взрослой жизни и средней продолжительности жизни на срок до 25 лет, что приведет к возможным этическим, экологическим и финансовым кризисам невиданных ранее масштабов. Новое средство может замедлить старение и даже омолодить уже постаревшие клетки, поэтому в будущем 80-летний возраст станет новым 50-летним

▪️ Крупнейшую соцсеть мира Facebook ждет спад из-за оттока молодых пользователей, недовольных уровнем защиты персональных данных и качеством контента.

▪️ США, по мнению Якобсена, столкнутся с рецессией, вследствие политического кризиса из-за промежуточных выборов в Конгресс, а уровень инфляции и безработицы в стране достигнет 15 процентов.

( Читать дальше )

Saxo Bank прогнозирует конституционный кризис и инфляцию выше 15% в США

- 02 декабря 2021, 11:49

- |

— Эксперты считают, что в 2022 году Федеральная резервная система США повторно допустит ошибку, сделанную в конце 1960-х годов, когда действия американского регулятора привели к росту индекса потребительских цен страны до отметки 11,8% в феврале 1975 года. Согласно прогнозу, в 2022 году Федеральная резервная система США и ее председатель Джером Пауэлл повторно допустят ошибку, сделанную в конце 1960-х годов, когда действия американского регулятора привели к росту индекса потребительских цен страны до отметки 11,8% в феврале 1975 года. При этом пандемия коронавируса способствовала тому, чтобы работники начали требовать лучших условий труда, более высокой заработной платы и большей гибкости в работе. Причиной тому стал досрочный выход на пенсию части работников из-за кризиса, а также нежелание возврата на низкооплачиваемую работу после существенных дотаций, выплаченных во время пандемии.

— «В сочетании с постоянным инфляционным давлением со стороны производства, энергетическим кризисом и нехваткой рабочей силы к IV кварталу это приведет к беспрецедентно высокому двузначному росту заработной платы в годовом исчислении. Как следствие, к началу 2023 года инфляция в США достигает годового темпа выше 15%, впервые со времен Второй мировой войны», — считают в Saxo Bank.

— «После выборов 2022 года несколько ключевых предвыборных гонок в Сенате и Палате представителей дойдут до предела, и одна или обе стороны выступят против подтверждения голосования, в результате чего новый Конгресс не сможет сформироваться и заседать в запланированный первый день — 3 января 2023 года», — пояснили в банке. Таким образом, в начале 2023 года возникнет полномасштабный конституционный кризис, который также может привести к нестабильности активов США.

( Читать дальше )

Новый большой прогноз по рынкам и валютам от Saxo Bank / Инвестиции в Россию, Китай, США

- 17 ноября 2021, 21:13

- |

Таймлайн:

00:23 Кристофер Дембик — оптимист или пессимист?

02:05 Акции, облигации или кэш?

05:13 В какие сектора инвестировать

07:45 Прогнозы от Saxo Bank и вопросы от пульсян

11:02 Когда лучше уносить ноги с рынка

13:36 Сколько можно печатать?

17:20 Две каверзных мысли про банки

25:16 Рынок Европы

26:42 Стоит ли инвестировать в Китай?

33:07 Экономика Китая и США — что общего

( Читать дальше )

Привет от Saxo

- 18 января 2021, 09:43

- |

Хорошая новость в том, что я тогда все приходы на счёт задекларировал и уплатил конский налог. Уплатил я 13% на все приходы от брокера, что некорректно (правильно платить с продаж и с дивидендов), но тогда после консультации с юристом я решил сделать как сделал — к слову, сумма налога в виде 13% с приходов больше необходимой (т.к. в ней нет вычета на приобретение). Более того, в 2018 году у меня даже была камеральная проверка — той самой декларации, — которая не выявила нарушений. Ну а теперь, в 2021 году, нарушения нашлись. Я съездил пообщался и с инспектором, и с начальником отдела, который очень удивился тому факту, что налоги уплачены, а декларация подана (чему вообще-то есть доказательства в личном кабинете на nalog.ru).

( Читать дальше )

Шоковые прогнозы Saxo Bank на 2020. Их оценка

- 04 декабря 2019, 17:08

- |

Saxo bank выпустил смелые прогнозы на 2020г. Радио Бизнес FM обращалось ко мне за комментариями. Текст цитируемого моего выступления по радио www.bfm.ru/news/431023

Датский Saxo Bank опубликовал «шокирующие предсказания» на 2020 год. Согласно предсказанию инвестбанка, следующий год будет удачным для России. Она может выиграть как в «зеленой», так и в «черной» энергетике. Вместе с ОПЕК она объявит о новом сокращении добычи нефти. В результате стоимость марки Brent вернется к 90 долларам за баррель, а акции «Роснефти» вырастут на 50%...

Saxo Bank представил самый нереальный прогноз по нефти, а спрос на палладий и поражение Трампа имеют право на жизнь, считает аналитик по макроэкономике Олег Душин.

«Нефть вырастет до 90 долларов за баррель — это очень смелый прогноз, особенно учитывая сегодняшнюю ситуацию, когда мы видим, что Brent стоит только 60 долларов и при этом соглашение ОПЕК действует в полном объеме. А что же будет в следующем году? В следующем году добыча нефти только в США увеличится, и предсказание, что американцы начнут сокращать ее, не самое очевидное. (Проще было предсказать глобальную войну на Ближнем Востоке, как основание роста цены на нефть — исключено из текста) Поэтому как раз на рубеже 2019 и 2020 годов перед продлением сделки ОПЕК скорее стоит предвидеть, что нефть может и снизиться.

Второй момент касается повышения цен на палладий. Палладий действительно удивительно растет, и цена при этом платины — его заменителя — не растет. Это говорит о том, что, конечно, палладий имеет устойчивые позиции на рынке катализаторов и производители не хотят отказываться от палладия в пользу платины даже при такой существенной разнице цены, которая сейчас наблюдается, то есть почти в два раза разница между платиной и палладием, это невиданные соотношения. Платина раньше стоила дороже золота, напомню. Правда, палладий и сейчас стоит дороже золота. Может быть, он и вырастет, конечно, но все-таки экономическая целесообразность должна в какой-то момент начать играть свою роль, и производители начнут отказываться от палладия в автомобилях в пользу платины.

По поводу поражения Трампа: мы играем здесь фифти-фифти, поскольку мало кто предсказывал, что Трамп выиграет на выборах в 2016 году, но это случилось. Теперь можно с такой же долей уверенности прогнозировать его поражение».

( Читать дальше )

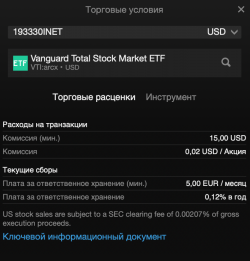

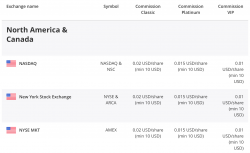

Как снизить тариф в Saxo bank. Лайфхак.

- 31 июля 2019, 18:57

- |

1.Смотрю в терминале:

Два цента за транзакцию с акцией но не менее $15.

2. Иду на сайт брокера, вижу тарифы:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал