Societe Generale

7 самых неудачных сделок последних лет

- 09 сентября 2018, 21:44

- |

Ремесло трейдера неразрывно связано с риском, оборачивающимся либо грандиозными победами, либо сокрушительными поражениями. И когда дело доходит до последних, последствия могут иметь самые невероятные масштабы. Мы предлагаем вам ознакомиться с семеркой самых крупных биржевых неудач, повлекших за собой наиболее значительные последствия, от тюремных сроков и многомиллиардных потерь до крушения самих компаний, от лица которых совершались те или иные операции.

1. Сделки «Лондонского кита» стоили JP Morgan $2 млрд.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Санкт-Петербургской биржа запустила торги облигацией Россия-28

- 15 февраля 2018, 13:35

- |

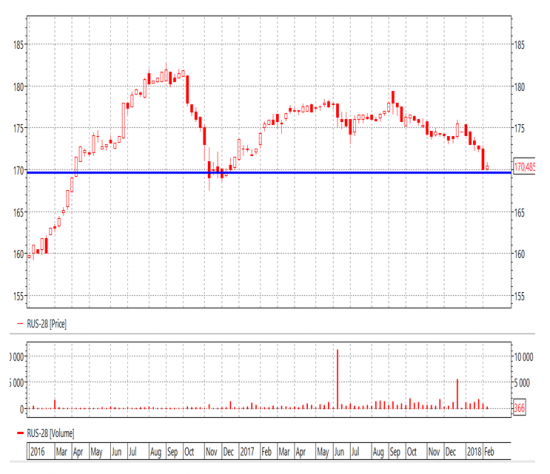

Санкт-Петербургская биржа продолжает расширять список доступных для инвесторов инструментов, и с сегодняшнего дня на Бирже доступны облигации внешнего облигационного займа Министерства Финансов РФ RUS-28 с погашением 24.06.2028 года. Напомним, что сейчас на Бирже торгуются еврооблигации 7 эмитентов (среди которых Societe Generale, MTS International Funding Limited и VTB Capital).

Почему же выбор пал именно на эту облигацию? Во-первых, это одна из первых валютных облигаций в современной России. В 1998 году Министерство Финансов выпустило 7 траншей валютных облигаций, среди которых RUS-28 была одной из первых, и при этом только она торгуется и по сей день, поскольку срок ее обращения – 30 лет. Во-вторых, скорее всего именно сейчас в условиях стабильного снижения рублевых ставок и фактически нулевых ставок по валютным депозитам валютные облигации будут как никогда кстати.

Что примечательно, первоначальная ставка по выплачиваемым купонам была установлена в размере 12,75% годовых. Такую доходность мы уже не увидим – сегодня она колеблется вблизи отметки в 4,25% годовых, а текущая цена около 170% от номинала (номинал этих облигаций — $1000). Выплаты по купону при этом происходят дважды в год.

( Читать дальше )

Следует открывать длинные позиции по евро - Societe Generale

- 18 октября 2017, 17:54

- |

18.10.2017, 16:40

Если инвесторы еще до заседания Европейского центрального банка, назначенного на 26 октября, полностью отразят в котировках более медленного сворачивание программы количественного смягчения, реализуемой ЕЦБ, то открытие длинных позиций по евро будет «хорошим вариантом в плане соотношения риска и вознаграждения», говорят в Societe Generale.

Ожидается, что ЕЦБ продолжит сворачивать свою программу QE, снизив объем ежемесячных покупок облигаций до 30 или 20 млрд евро с текущего уровня в 60 млрд евро.

Некоторые банки и компании, включая SEB, MUFG и Rabobank, ожидают снижения евро после октябрьского заседания ЕЦБ, так как трейдеры, вероятно, увидят, что до повышения ключевой ставки регулятора еще далеко.

Эти «черные лебеди» могут всколыхнуть глобальные рынки

- 02 июня 2017, 06:36

- |

Мировые финансовые рынки полны неожиданностей, и иногда инвесторы сталкиваются с так называемыми «черными лебедями». Так принято называть редкие и труднопрогнозируемые события, которые в случае их наступления могут всколыхнуть рынки.

В рамках глобального экономического прогноза Societe Generale традиционно представляет самых крупных «черных лебедей» для экономики. В последнем издании содержится мрачный прогноз мировой экономики, предсказывающий, что рецессия в США, скорее всего, случится в не слишком отдаленном будущем, в то время как «Китай, Южная Корея, Австралия, США, Германия, Великобритания и Япония находятся в более зрелой фазе цикла».

Термин «черные лебеди» был популяризирован в одноименной книге Нассима Талеба, который делает ставки именно на исключительные явления в финансовом мире посредством опционных стратегий. Какой именно черный лебедь на этот раз наиболее опасен для глобальной экономики?

Аналитики SocGen полагают, что главной опасностью может стать отсутствие налоговых сокращений Трампа. Вот, что они говорят по этому поводу: «Поскольку Китай ужесточает политику, то, что происходит в США, стало критически важным. Мы ожидаем скромное снижение налогов в США, но считаем, что Трампфляция недостаточна для того, чтобы компенсировать снижение Сифляции (инфляция при Си Цзиньпине). Без снижения налогов экономика США может существенно замедлить рост во втором полугодии 2018 года».

( Читать дальше )

Глобальная перебалансировка: $2,3 трлн могут влиться в фондовый рынок

- 18 января 2017, 06:44

- |

За последнюю декаду колоссальный объем денежных средств был инвестирован в рынки акций и облигаций. При этом упор делался на бонды, взлетевшие на фоне монетарных «стимулов» мировых ЦБ.

Однако, по мнению исследовательской команды Societe Generale, в финансовой системе наметился перелом, который приведет к существенной перебалансировке портфелей. Как результат, около $2,3 трлн будет перенаправлено в фондовые активы.

Немного истории

За последние 10 лет доля акций в портфелях взаимных фондов (активных и пассивных) сократилась с 90% до 60% в Европе и до 70% в США. Тем временем, облигационная компонента заметно увеличилась: с 4% в 2005 году до 40% на данный момент. При этом корпоративные бонды стали занимать 5,2% в американских портфелях (по сравнению с 3,1% в 2007 году) и 15,6% — в европейских (по сравнению с 4,1% в 2009 году).

Вливания в облигационную компоненту было обусловлено политикой сверхнизких и даже отрицательных ставок мировых центробанков. Доходности бондов последовательно падали, летом 2016 года многие из доходностей опустились до исторических минимумов, наблюдались даже негативные значения по некоторым суверенным бондам. Напомним, что цена облигации и ее доходность отрицательно взаимосвязаны. Как результат, в последние годы цены на бонды заметно выросли. Позитивная переоценка также благоприятно сказалась на доли облигаций в портфелях.

( Читать дальше )

Черные и белые «лебеди» Societe Generale

- 24 ноября 2016, 06:54

- |

Мировые финансовые рынки полны неожиданностей, и иногда инвесторы сталкиваются с так называемыми «черными лебедями». Так принято называть редкие и труднопрогнозируемые события, которые в случае их наступления могут всколыхнуть рынки.

Термин был популяризирован в одноименной книге Нассима Талеба, который делает ставки именно на исключительные явления в финансовом мире посредством опционных стратегий.

Идею «лебедей», правда, в более широком смысле использует и французский банк Societe Generale, который на днях вновь обозначил ключевые риски для глобальной финансовой системы.

Наиболее вероятными «черными лебедями» аналитики считают политическую неопределенность (30% вероятность) и резкий рост доходностей облигаций (25% вероятность). В обоих случаях виновником можно считать Дональда Трампа, он же выступает в пользу изоляционизма и торговых войн (15% вероятность). В плане политической неопределенности следует упомянуть намечающиеся выборы в Германии и Франции, конституционный референдум в Италии. Тем временем, к росту доходностей причастна и ФРС с грядущем повышением ставок.

Наиболее «жирным черным лебедем», то есть крайне важным с экономической точки зрения (вероятность 20%), Societe Generale назвал возможность тяжелой посадки в Китае. Аналитики указывают на дисбалансы на рынке недвижимости, высокие уровни долга и прочие структурные проблемы КНР. Реформы недостаточны, нельзя исключать начала «потерянной декады».

В плане позитива, то есть «белых лебедей», обозначены наращивание капитальных расходов, заметное фискальное стимулирование и усиление реформ. Добавим, что в США вероятность подобного расклада усилилась с приходом Дональда Трампа к власти.

Справедливости ради, терминология Societe Generale является не слишком точной. «Черные лебеди» — это редкие события. Соответственно, вероятность их наступления не слишком велика. В данном же случае речь скорее идет о выделении основных экономических и геополитических рисков для мировой финансовой системы. Риски эти представлены на нижеприведенной схеме.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал