Spx

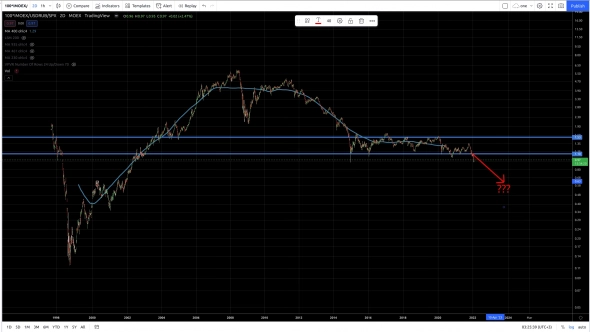

Рост пирамиды Америкосии. IMOEX к SNP500

- 27 января 2022, 03:28

- |

Попытка выйти наверх не удалась, будем расти вниз, опережающими темпами.

в германии тоже не все хорошо

( Читать дальше )

- комментировать

- Комментарии ( 1 )

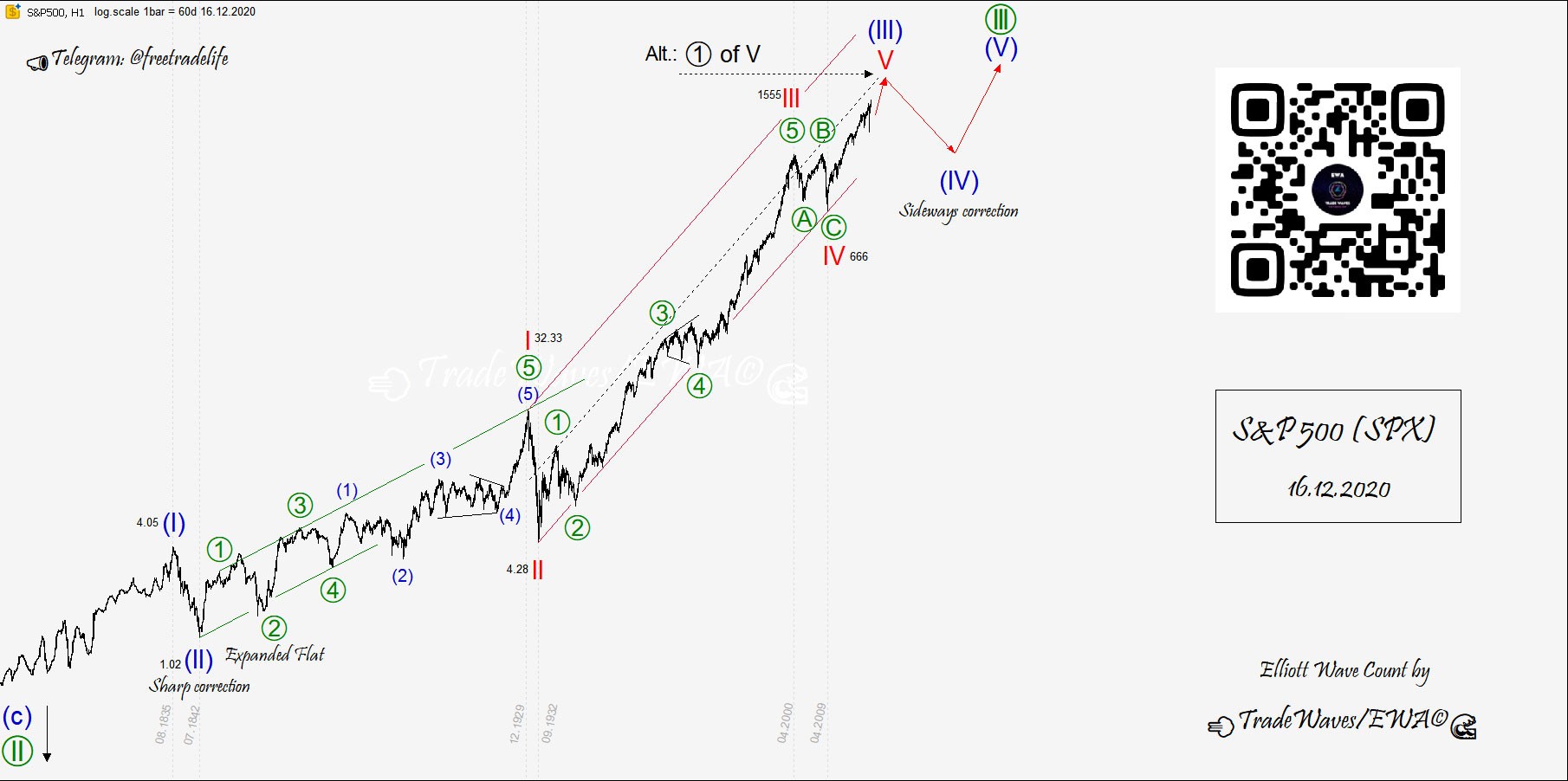

S&P500. Большой кризис?

- 02 декабря 2021, 18:28

- |

#SPX

Таймфрейм: 1H

Весь год я при наличии торговых сетапов вхожу в шорт по сипи, чтобы захеджировать свои спотовые покупки акций, так было в прошлый раз: https://vk.com/wall-124328009_23198, так получилось и в этот раз. Я вошел в шорт опять в самый хай, и сейчас начинаю потихоньку его сокращать, ведь индекс уже упал с хаёв на 5%.

Если максимально упростить, то моя торговая стратегия по акциям весь год это шортить конечные диагонали в NAS и SPX, и на профит на всех проливах больше 5% набирать в лонг акции технологических компаний из США и Китая. С инвестициями в США всё прекрасно, а вот Китай пока не радует...

S&P500. Падение по плану и расписанию

- 02 октября 2021, 18:55

- |

#SPX

Таймфрейм: 1H

Как и предполагалось ровно месяц назад в ежемесячном обновлении, начался даунтренд по индексу эс'эн'пи: https://vk.com/wall-124328009_22996. На текущий момент взяли 6% движения, что очень хороший результат уже даже сейчас.

В конце минувшей недели я начал закрывать частично свою короткую позицию, чтобы снизить риски и забрать часть профита с рынка. На грядущей неделе планирую снова наращивать шорт со стоп лоссом в районе оранжевого уровня, подожду когда (если) цена подойдет к нему поближе.

( Читать дальше )

Наши заблуждения

- 29 сентября 2021, 12:13

- |

Позвольте набросить!

Вот одно из часто встречаемых сейчас заблуждений: “Staks only go up! Медвежьего рынка больше не будет! ФРС напечатает сколько угодно денег потому, что у них не связаны руки и любые просадки будут выкуплены.”

( Читать дальше )

SPX500: Цена не смогла вернуться в канал... и потеряна динамика.... Это очень-очень-очень плохой знак для вечного роста. :(

- 28 сентября 2021, 12:58

- |

Всё сигналит о пиковом сентименте по всем мировым индексам

- 02 сентября 2021, 17:57

- |

#SPX

Таймфрейм: 1H

И разметка по ВА подтверждает эту гипотезу: https://vk.com/wall-124328009_22687. Я думаю, что масштабный мировой кризис начнётся уже этой осенью. По этой причине, при возможности, фиксирую прибыль по лонгам крипты и фонды, и вывожу прибыль в евро и немного в доллары.

20-ый и 21-ый год дали нам очень хорошо заработать на отскоке с «ковидного» дна до исторических значений. Но период легких денег подходит к концу. Нужно к этому готовиться.

Что касается торговых действий, то у меня стоят селл стоп ордеры на пробой синего канала вниз и зелёного уровня вниз. Шорт с текущих тоже взят по индексу, чтобы захеджировать оставшиеся длинные позиции по рынку акций. Стоп лосс по нему на оранжевом уровне.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал