Spy

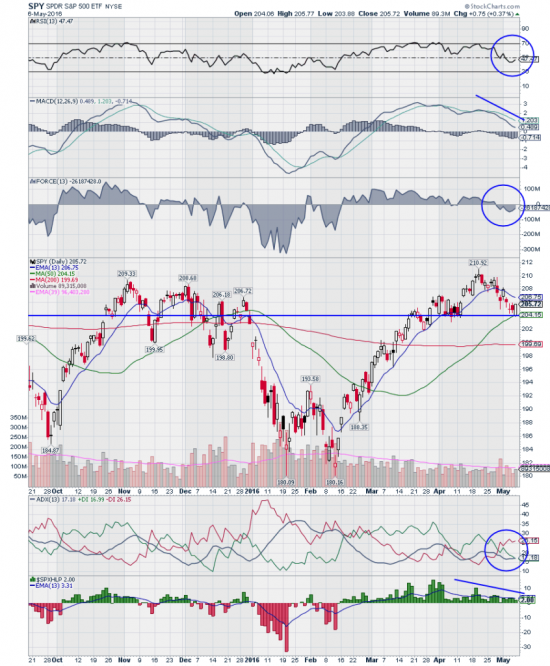

Коррекция пока в силе: анализ графика S&P 500 (SPY на 08.05.16)

- 09 мая 2016, 14:18

- |

Для американского рынка прошлая неделя выдалась совсем не праздничной. Индексы продолжали снижаться наряду с большинством секторов. Растущими по итогам недели оказались защитные классы активов: недвижимость (VNQ), золото (GLD) и бонды (BND), а также традиционный хедж в моменты волнений на рынке — сектор товаров повседневного спроса (XLP) и коммунальных услуг (XLU). Индекс широкого рынка S&P 500 (SPY) потерял 2%, но, судя по графику, это еще не предел и высока вероятность продолжения коррекции.

- SPY по-прежнему находится под 13-дневной скользящей средней EMA (13). Это «медвежий» сигнал.

- SPY, как я предполагала, дошел до $204 — уровня 50-дневной средней SMA (50), но ниже его не пустили. Это «бычий» сигнал.

- Пятничный отскок цены SPY сопровождался ростом объема. Это «бычий» сигнал.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

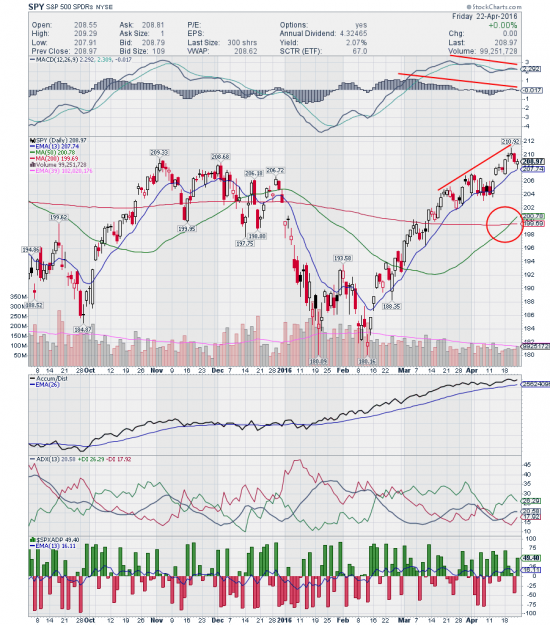

8 сигналов начала коррекции на графике S&P 500 (SPY на 03.05.16)

- 04 мая 2016, 10:49

- |

Стартовавшее на прошлой неделе снижение рынка (на фоне слабых отчетов в технологическом секторе и отсутствии новых стимулов от Центробанка Японии) продолжилось на этой. Эстафету перехватили Китай с его пикирующим PMI и европейские банки, отчитавшиеся хуже прогнозов (в частности, плохие отчеты опубликовали Deutsche Bank AG (DB), UBS Group AG (UBS), HSBC Holdings (HSBC)). Все это не могло не сказаться на американском рынке, и традиционно слабый майский сезон S&P 500 (SPY) встретил коррекцией.

- SPY ушел под 13-дневную скользящую среднюю EMA (13), протестировав апрельский уровень сопротивления ($206). Это «медвежий» сигнал.

- Снижение цены происходит на росте объема (объем в падающие дни выше, чем в растущие). Это «медвежий» сигнал.

- Гистограмма MACD (в нижней части графика) продолжает оставаться в негативной зоне (ниже нуля), а линия MACD движется под сигнальной. Это «медвежий» сигнал.

( Читать дальше )

Тайная жизнь опционов SPY: месячные, страйк=5% OTM

- 29 апреля 2016, 08:42

- |

Исследование отвечает на вопрос: «Что будет, если всегда покупать 1 месячный опцион в каждой серии со страйком на х% вне денег(в деньгах)?» Также по ходу станет понятно, на каких опционах SPY в принципе можно зарабатывать и когда, а на каких — нет; и нужно ли их продавать или покупать.

Рассматривая покупку/продажу страйков на 5 % вне денег, мы видим картину, отличную от опционов на деньгах, рассмотренных в предыдущем посте. Редкие, но значительные изменения прибыли так и просятся быть вычлененными из общего ряда параметрическим фильтром с последующей упаковкой в отдельную стратегию. Впрочем, это уже отдельная тема.

Продажа путов:

( Читать дальше )

Тайная жизнь опционов SPY: 50% годовых по наводке hals

- 27 апреля 2016, 08:46

- |

По результатам теста, покупка на низкой IV что коллов, что путов, ничего хорошего не приносит.

А вот с продажей ситуация иная:

( Читать дальше )

Тайная жизнь опционов SPY: месячные, страйк=0% OTM

- 26 апреля 2016, 10:46

- |

Исследование отвечает на вопрос: «Что будет, если всегда покупать 1 месячный опцион в каждой серии со страйком на х% вне денег(в деньгах)?»

Также по ходу станет понятно, на каких опционах SPY в принципе можно зарабатывать и когда, а на каких — нет; и нужно ли их продавать или покупать.

Методика тестирования:

Покупается 1 контракт максимально близкий к деньгам в заданном диапазоне страйков (в % от цены акции), как только входит в диапазон временных рамок. Для месячных это от 31 до 28 дней до экспирации.

Опцион удерживается до экспирации.

Как только появляется следующая серия в диапазоне, она приобретается независимо от наличия открытых позиций.

Практически на всех тестах будет видно кратное усиление тренда в 2013-2016гг, что связано с увеличением числа опционных серий, таким образом, новый опцион стал покупаться не раз за месяц, а 4-5 раз.

Все покупки по рыночной цене. Есть техническая возможность прогнать по Middle Price или иммитировать заход лимитками, что увеличит результативность теста, но принципиально ничего не меняет.

Если вы можете предложить более корректный метод тестирования — милости просим.

Итак, покупка коллов:

Чтобы было понятней, вот лог сделок:

( Читать дальше )

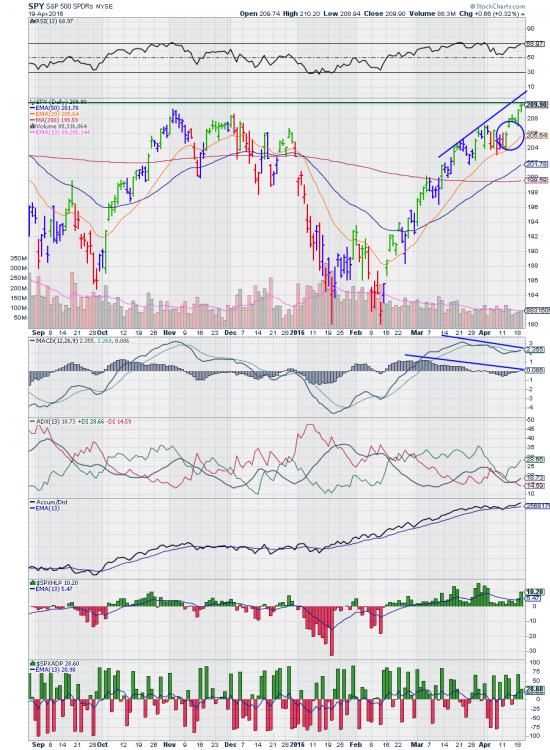

График S&P 500 (SPY на 24.04.16) показал «золотой крест»

- 25 апреля 2016, 15:19

- |

На прошлой неделе на дневном графике индекса широкого рынка S&P 500 (SPY) появилась исторически «бычья» модель — «золотой крест». «Золотой крест» (Golden Cross) возникает, когда 50-дневная скользящая средняя пересекает 200-дневную снизу вверх. Данное пересечение подтверждает восходящий тренд, потому и называется «золотым». При этом:

- SPY остается над всеми скользящими средними. Это «бычий» сигнал.

- SPY на снижении не пустили ниже 13-дневной средней. Это «бычий» сигнал.

- Линия MACD (в верхней части графика) пересекла сигнальную сверху вниз, а гистограмма MACD опустилась ниже нуля. Это «медвежий» сигнал.

- Снижение SPY происходит на фоне расхождения (дивергенции) цены с линиями и гистограммой MACD. Это «медвежий» сигнал.

- Индикатор накопления/распределения Accum/Dist (в нижней части графика), измеряющий величину денежного потока, направляемого в SPY, движется над EMA (13) и «смотрит» вверх. Это «бычий» сигнал.

- Восходящий тренд по индикатору ADX (в нижней части графика) ослабевает. Это «медвежий» сигнал.

- Число растущих акций в составе SPY после снижения в четверг снова преобладает. Гистограмма $SPXADP (в нижней части графика) находится в положительной зоне. Это «бычий» сигнал.

Рынок за неделю (18-22 апреля): «быкуют» сырье и «малыши»

- 25 апреля 2016, 11:54

- |

Прошедшая неделя выдалась богатой на события и на некоторых из них хочется остановиться подробней. В понедельник нефть показала чудеса волатильности. На отсутствии договоренностей в Дохе о заморозки добычи котировки упали на 6%. Но уже ближе к открытию торгов развернулись наверх. После чего на новости о забастовке в Кувейте (и возможном сокращении добычи) и вовсе взмыли, прихватив с собой весь рынок акций.

Обзор секторов S&P 500

Подъем нефти продолжался в течение недели, и как видно на диаграмме ниже, энергетический сектор (XLE) был в лидерах роста. Лишь не на много от него отстал сектор основных материалов (XLB), поддерживаемый сырьевым рынком (DBC тестировал 200-дневную среднюю) и ослаблением доллара США.

В результате почти всю неделю деньги перетекали в промышленные (XME) и драгоценные металлы (GLD, SLV). А перетекали они в основном из секторов коммунальных услуг (XLU) и товаров повседневного спроса (XLP).

Пробой уровня, усиливающие сигналы

- 20 апреля 2016, 15:45

- |

Разберем подтверждающие факторы на пробой уровня вверх:

- Индекс S&P падает, а акция стоит на месте. Значит, это сильная акция;

- Повышаются объемы торгов еще до пробития уровня;

- Индекс S&P нашел поддержку на сильном уровне;

- В биржевом стакане, офера быстро разбираются;

- Появился крупный лот на продажу и его быстро разобрали.

Сочетания всех этих факторов или большого количества из них, позволяют найти качественные точки входа.

Сами по себе уровни не являются Граалем на фондовом рынке. Только сочетание нескольких подтверждающих факторов, позволяет найти действительно хороший момент перевеса вероятности в вашу сторону.

Завтра обсудим усиливающие сигналы на отбой от уровня.

Смотрим 90 секунд о трейдинге и пишите вопросы в комментариях:

10 «бычьих» сигналов на графике S&P 500 (SPY на 19.04.16)

- 20 апреля 2016, 15:04

- |

Вчера индекс широкого рынка S&P 500 (SPY) обновил свой 52-недельный (и исторический) максимум, достигнув отметки в 210,20. И, похоже, на этом не остановится. Основание тому — сила рынка, о которой я писала на днях, и обилие «бычьих» сигналов на графике SPY.

- SPY остается над 200-дневной скользящей средней MA (200). Это «бычий» сигнал.

- SPY продолжает закрываться над EMA (13), которая направлена вверх. Это «бычий» сигнал.

- Бар графика цены (в центральной части графика) продолжает оставаться зеленым, подтверждая сильный импульс EIS. Это «бычий» сигнал.

- Вчерашний рост цены сопровождался ростом объема. Это «бычий» сигнал.

- RSI (в верхней части графика) находится в зоне перекупленности (68,9), но направлен вверх и ему еще есть, куда расти. Это «бычий» сигнал.

Почему акция следует за индексом?

- 18 апреля 2016, 19:02

- |

Если честно, тяжело представить торговлю на акциях США без параллельного анализа индекса. Сегодня начнем обсуждать, как использовать индекс для торговли акциями на фондовом рынке США.

Первый вопрос, почему акции американских компаний ходят за индексом S&P-500, смотрим:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал