Treasuries

Госдолг США впервые в истории достиг $35 трлн

- 29 июля 2024, 21:54

- |

ria.ru/20240729/gosdolg-1962793847.html

Казначейские облигации США: что сказали волны Эллиотта в ключевые моменты (перевод с elliottwave com)

- 22 июля 2024, 11:04

- |

Ответ имеет огромное значение для вопроса, который доминирует в финансовых новостях: повысит ли Федеральная резервная система процентные ставки, сохранит их на прежнем уровне или снизит их в конце этого года? Это сценарий снижения, на который надеются все, от Уолл-стрит до Мэйн-стрит. Уолл-стрит толкает основные фондовые индексы все выше и выше в надежде на снижение ставки. (Потому что это, теоретически, снизит привлекательность так называемых активов с фиксированным доходом, доходность которых напрямую связана с политикой ставок ФРС.) А Мэйн-стрит нужны более низкие затраты на заимствования по всему, от бизнес- и потребительских кредитов до ставок по ипотеке. Давай, ФРС!

Ответ имеет огромное значение для вопроса, который доминирует в финансовых новостях: повысит ли Федеральная резервная система процентные ставки, сохранит их на прежнем уровне или снизит их в конце этого года? Это сценарий снижения, на который надеются все, от Уолл-стрит до Мэйн-стрит. Уолл-стрит толкает основные фондовые индексы все выше и выше в надежде на снижение ставки. (Потому что это, теоретически, снизит привлекательность так называемых активов с фиксированным доходом, доходность которых напрямую связана с политикой ставок ФРС.) А Мэйн-стрит нужны более низкие затраты на заимствования по всему, от бизнес- и потребительских кредитов до ставок по ипотеке. Давай, ФРС!Вы можете спросить, как решения ФРС связаны с доходностью казначейских облигаций?

( Читать дальше )

Россия за май сократила портфель облигаций до $45 млн

- 19 июля 2024, 09:49

- |

Как следует из опубликованной минфином статистики за май, российский портфель состоит из $42 млн в долгосрочных бумагах и $3 млн — в краткосрочных ($45 млн в долгосрочных и $1 млн в краткосрочных в апреле).

https://ria.ru/20240719/rossija-1960626505.html

Горячие новости США: от ФРС - до уха ТРАМПА

- 14 июля 2024, 11:12

- |

Глава ФРС Пауэлл заявил, что не встречался с Байденом и не докладывал о работе уже более 2 лет и что считает это абсолютно нормальным, так как возглавляемая им ФРС аполитична

1. США — ПОТРЕБ.ИНФЛЯЦИЯ CPI (июнь) замедлилась

м/м = -0.1% (ожид +0.1% / ранее 0%)

г/г = +3% (ожид +3.1% / ранее +3.3%)

базовый CPI = +3.3% г/г (ожид +3.4% / ранее +3.4%)

BBG: после отчета по инфляции, рынки фьючерсов дают 85%-ую вероятность снижения ставки ФРС в сентябре

2. Анонс: 27 июля — Трамп выступит на конференции "Bitcoin 2024".--reuters .

Трамп, очевидно, решил сделать ставку на популяризации Биткоина в своей предвыборной гонке

3. Apple планирует поставить на 10% больше новых iPhone в этом году после неспокойного 2023г- BBG

Маркеткап Apple вырос до рекордных $3,5 трлн

4. Neuralink скоро имплантирует устройство второму пациенту — Маск

5. Компания VivoKey Technologies из Сиэтла начала предлагать подкожные криптокошельки

( Читать дальше )

Падение облигаций

- 04 июля 2024, 22:17

- |

Совокупный индекс облигаций Bloomberg Agg в настоящее время переживает самую большую просадку с момента его создания в 1976 году как по величине, так и по продолжительности.

25-летние облигации с нулевым купоном упали за 4 г. почти на 60%. 7-10-летние казначейские облигации упали на 20%.

( Читать дальше )

Японские банки сбрасывают облигации США: Удар по рынку и рост криптовалют. Артур Хейс

- 21 июня 2024, 16:46

- |

[Это перевод нового эссе Артура Хейса о том, как японские банки, включая Norinchukin, сбрасывают облигации США (UST), чтобы избежать убытков. Рассматривается влияние этого процесса на рынок облигаций, долларовую ликвидность и перспективы криптовалют]

Я только что закончил читать первую книгу трилогии Кима Стэнли Робинсона «Красный Марс». Один из персонажей, японский ученый Хироко Ай, часто произносит фразу «шиката га най» или «ничего не поделаешь», говоря о ситуациях, находящихся вне контроля колонистов на Марсе.

Размышляя над заголовком для короткого эссе, посвященного японским банкам-должникам, которые стали жертвами денежно-кредитной политики Pax Americana, эта фраза всплыла в моем сознании. Что делали эти банки? Чтобы получить приличный доход от своих вкладов в иенах, они занимались доллар-иена кэрри-трейдом. Они брали деньги у пожилых японских вкладчиков, осматривались по Японии и видели почти нулевую доходность по всем «безопасным» государственным и корпоративным облигациям, и пришли к выводу, что кредитование Pax Americana через рынок казначейских облигаций США (UST) было лучшим использованием капитала, поскольку эти облигации приносили на несколько процентов больше даже с полной валютной хеджировкой.

( Читать дальше )

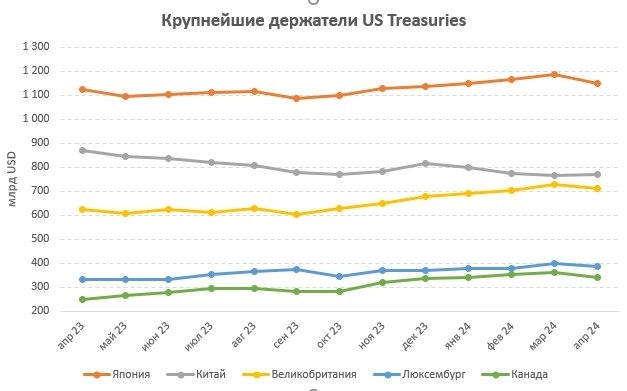

Смена партнёра: Япония и Великобритания сливают госдолг США, а Китай наоборот в него вкладывается

- 20 июня 2024, 16:49

- |

Данные по трежерис Минфин публикует с задержкой в полтора месяца, так что свежие данные не такие уж и свежие — за апрель. Но картину вырисовывают прелюбопытную. Япония сразу на 30млрд сократила свои вложения в американский долг. Самураи вообще нюх потеряли что ли? Сейчас на них натравят гринписовцев за слитую в мировой океан радиоактивную водичку с Фукусимы, вчинят им гигантские штрафы за порчу общего имущества, и экономика резко пойдёт по одному месту. Если покопаться в памяти, выяснится, что в начале весны ЦБ Японии отказался от отрицательной ключевой ставки. Отход от ультрамягкой денежно-кредитной политики подтолкнул тот факт, что «базовая инфляция», которая исключает цены на продукты питания и энергоносители, уже более года превышала целевой показатель в 2%.

( Читать дальше )

markets report 10/6/24

- 10 июня 2024, 08:33

- |

Всем понедельник! Выпуск 377

Главным событием нашего фондового рынка, а значит и всей галактики, было очередное заседание ЦБ, на котором ключевую ставку оставили на уровне 16%. Это совсем немного странно, потому что многие ожидали увеличения чуть ли не на 200 б.п. или до 18%. Но тут Папа всех успокоил, тем что жесткая ДКП продолжается и повышение ставки если понадобится ожидайте позже, пока просто держим ее высокой, и продолжаем давить на инфляцию. Напоминаю, что высокая ключевая ставка по идее должна снижать желание потреблять и повышать желание сберегать. Потому что и депозиты, и бонды приносят по-прежнему не плохо. В таких ситуация рисковать находятся мало желающих оно и понятно, акции падают, а менее рискованные активы наливают больше обычного. Но опять же не стоит забывать, что так будет не всегда, как и все в экономике, и многие эксперты плюс наш аналитический отдел ожидает что раз не летом, но к осени политика начнет ослабевать и ставку могут начать снижать.

Теперь о реакциях, которые мы имеем в моменте.

( Читать дальше )

Трежерис теряет доходность, пока биткоин продолжает прогулку в диапазоне

- 06 июня 2024, 22:28

- |

Добрый день!

После пробоя восходящего канала и его последующего тестирования, доходность американских 10-летних бондов полетела вниз и тестирует горизонталь 4.313%, пытаясь её прорвать. Стоит отметить, что при пробое горизонтали доходность американских трежерис может продолжить активно снижаться, вплоть до уровня поддержки 3.785% (напомним, что при снижении доходности облигаций цена на них возрастает и наоборот):

Биткоин протестировал пологий нисходящий канал и, вероятно, нацелился на локальный восходящий канал. Здесь может формироваться интересный сценарий – пробой восходящего канала с тестированием на откате точки пересечения нисходящего канала и пробитого восходящего, с последующим движением вниз. Быки пытаются прорвать оборону медведей, но периодически терпят неудачи. Скорее всего, и текущая ситуация не станет исключением:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал