Treasuries

Глянем Американские Бонды перед ставкой

- 19 сентября 2023, 00:11

- |

Если доходность 1-летней облигации (US1Y) выше доходности 5-летней облигации (US5Y), как вы упомянули (5,4% > 4,4%), это часто называют «инвертированной доходностью». изгиб." Перевернутая кривая доходности может быть сигналом рыночных ожиданий потенциального экономического спада или рецессии. При нормальной кривой доходности долгосрочные облигации обычно имеют более высокую доходность, чем краткосрочные облигации, что отражает ожидание более высоких процентных ставок в будущем. Однако, когда краткосрочная доходность выше, чем долгосрочная доходность, это может свидетельствовать о том, что инвесторы обеспокоены краткосрочными экономическими перспективами и ищут безопасности в долгосрочных облигациях.

Что касается доллара США (USD), перевернутая кривая доходности потенциально может иметь неоднозначное влияние на валюту:

Статус безопасной гавани: Доллар США часто считается валютой-убежищем. Когда инвесторы начинают беспокоиться об экономических условиях и волатильности рынка, они могут обратиться к доллару США как к безопасному активу. Таким образом, перевернутая кривая доходности может привести к увеличению спроса на доллар США.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Доходность 10-летних гособлигаций США

- 18 сентября 2023, 12:43

- |

Доходность 10-летних гособлигаций США обновила максимум с 2007 года.

источник: headlines F.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Саудиты и американский госдолг:

- 16 сентября 2023, 22:44

- |

Некоторые уважаемые журналисты всерьез написали о том, что Саудовская Аравия перестала инвестировать в госдолг США. Или даже громче: «союзник Вашингтона перестал вкладывать деньги в американские гособлигации». Так вот, это типичный образец манипуляции.

Раньше саудиты жили просто: продавали нефть, покупали низкорисковые активы типа трежерис и уверенно сидели на дивидендном доходе. Теперь все немного интереснее. Уважаемый господин Пила (наследный принц Мухаммед бин Салман) в середине десятых годов анонсировал чудесный проект трансформации страны Saudi Vision 2030, по которому в королевстве появятся права человека и отменят публичные казни начнут отказываться от доминирования нефтяных доходов. Так, у Саудовской Аравии начал очень сильно меняться инвестиционный портфель. Они отошли от ультраконсервативных стратегий и стали скупать технологические компании, гольф-клубы и футболистов.

А если серьезно, то сейчас саудиты пытаются сделать то же, что последние лет 20 сравнительно безуспешно пытаемся сделать мы — слезть с пресловутой нефтяной иглы.

( Читать дальше )

Корреляция между доходностью Treasuries и золотом начинает меняться на положительную

- 11 сентября 2023, 09:57

- |

Период наиболее высокой корреляции пришёлся на стагфляционные 1970-е года, после чего она сначала уменьшилась, а затем стала отрицательной. Традиционно считается, что золото имеет прямую корреляцию с реальной доходностью Treasuries (номинальная доходность за вычетом инфляции). Разворот, который мы видим на графике, может говорить о том, что на длительном горизонте инфляция будет существенно опережать номинальную доходность. Данную гипотезу можно напрямую соотнести с растущими процентными платежами по американскому долгу, которые в первую очередь определяются политикой процентных ставок ФРС и увеличиваются по мере рефинансирования истекающих обязательств. Это создаёт большой стимул для снижения процентных ставок, в том числе путём введения контроля кривой доходности (альтернативный сценарий).

Ошибки переходного периода. TLT, Brent.

- 06 сентября 2023, 15:05

- |

Начну из далека… и поясню, какие условия снижают стоимость TLT и не только.

С ветряками есть проблемы…

- Siemens Energy понесла убыток в 4,5 миллиарда евро на ветряных турбинах.

- Orsted A/S сообщила, что понесла убытки на сумму 2,3 миллиарда долларов по своим проектам ветряных электростанций в США.

Что происходит?

Даже с учетом того, что эти проекты имеют ряд налоговых льгот, они столкнулись с ростом стоимости затрат, проблемами с цепочкой поставок и высокими процентными ставками. Всё это сделало проекты экономически нежизнеспособными.

Вероятно, придется перенести сроки по запуску 30 гигаватт морской ветроэнергетической мощности на более поздние сроки. (ранее рассчитывали запустить проект за 7 лет)

🔺Выводы: В прошлом, когда цены на ископаемое топливо снижались с 2010 года, это способствовало значительному снижению затрат на установку ветровой и солнечной энергии. У многих «управленцев» создалось впечатление, что ветер-солнечная энергия станут конкурентоспособными. Только вот сейчас видно, что мир сделал огромные неправильные инвестиции в ветровую, солнечную и аккумуляторную энергетику.

( Читать дальше )

Китай сократил свои вложения в казначейские облигации США – мир на пороге изменений.

- 05 сентября 2023, 19:52

- |

Китай сократил свои вложения в казначейские облигации США – мир на пороге изменений, в глобальной экономической среде. (что это значит?)

Согласно стратегии Китая, распродажа облигаций заключается в том, что Китай стремится диверсифицировать свой портфель активов и снизить риски, связанные с инвестициями в США. В результате сокращения расходов снижается ликвидность, что повышает ставки на американский долг.

Чтобы США исправить эту ситуацию! Нужно будет повысить производительность труда, нарастить объём экспорта — это поможет сбалансировать расходы дефицита бюджета. После, экономический рост, и обслуживание долга станет управляемы.

Я хочу подчеркнуть, для США рост экспорта в будущем очень важен, особенно в энергетическом секторе, поскольку это позволит им создавать и контролировать рынки сбыта. Сокращая государственные расходы, США начнет возвращать доверие к американской экономике, и снижать уровень долга.

( Читать дальше )

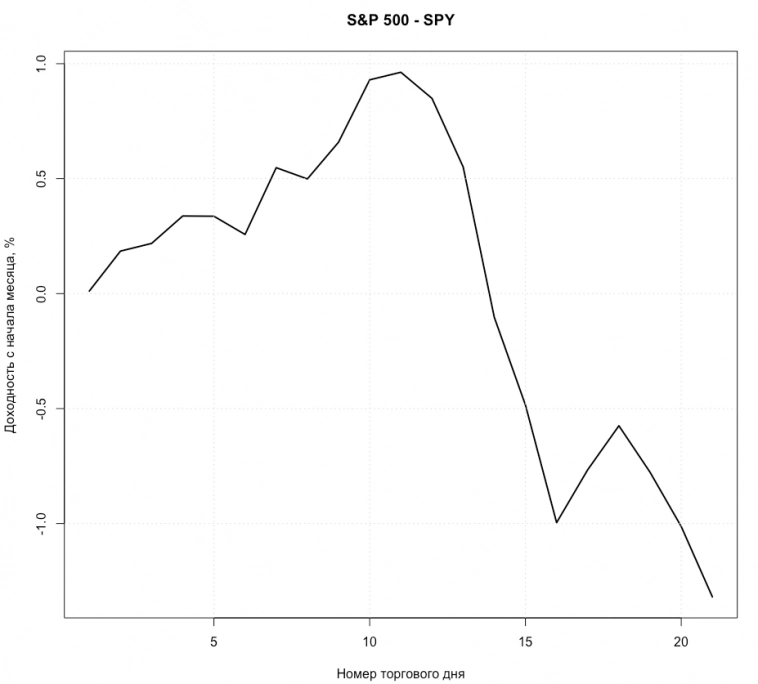

Динамика активов в сентябре? Сезонные картинки, часть 3

- 05 сентября 2023, 13:02

- |

Это 3 часть сезонных картинок, первая и вторая здесь.

Посмотрим как внутри сентября активы себя показывают.

Так вот сиплый выглядит:

Трежеря:

( Читать дальше )

Госдолг США вызывает все больше опасений

- 05 сентября 2023, 12:56

- |

Из статьи «Фискальное доминирование и возврат к нулевым ставкам по банковским резервам»:

• Перспектива перехода монетарных властей США к фискальному доминированию — системе, в которой риск неспособности правительства исполнять свои обязательства становится более значимым, чем разгон инфляции, — перестала быть надуманной.

• Чисто арифметически тенденции роста государственного долга и дефицита бюджета США таковы, что в конечном итоге приведут к возмутительно высокому соотношению госдолга и ВВП.

• В какой-то момент накопление обязательств бюджета и рост его дефицита могут начать «доминировать» над задачей ФРС удерживать инфляцию.

источник: vedomosti.ru, headlines F.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Доходность казначейских облигаций колеблется. Куда они пойдут дальше.

- 04 сентября 2023, 21:00

- |

Поскольку фондовый рынок закрыт в связи с Днем труда, возможно, сейчас самое время сделать шаг назад и посмотреть, что происходит с государственными облигациями США.

Обычно существуют два основных фактора доходности облигаций, которые движутся обратно пропорционально ценам. Один из них — краткосрочные процентные ставки, устанавливаемые Федеральной резервной системой. Другой вопрос – это перспективы инфляции, поскольку рост потребительских цен снижает доходность процентных ценных бумаг. Эти два фактора, конечно, связаны, поскольку ФРС отвечает за контроль над инфляцией.

С тех пор, как сегодня ФРС начала повышать процентные ставки с почти нуля до более чем 5%, доходность облигаций резко возросла. Теоретически, кредитование государственных денег на более длительный период должно обеспечить более высокую ставку или доход, поэтому, когда краткосрочные ставки повышаются, долгосрочные ставки также должны расти, оставаясь выше, чем по краткосрочным векселям. Все произошло не так, как ожидалось, но об этом позже.

( Читать дальше )

Некоторые экономические данные США, август

- 04 сентября 2023, 11:15

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал