SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

atoll finance

Когда в США начнется рецессия?

- 15 декабря 2016, 17:58

- |

Федеральная резервная система повысила ставку, пообещала сделать это еще три раза в следующем году, при этом выразила уверенность в экономических перспективах. Однако некоторые экономисты, и таких немало, считают, что американскую экономику скорее ждет спад.

Глава Федрезерва Джанет Йеллен отметила, что подъем ставки – это признак доверия к американской экономике, сигнал того, что экономика США достигла устойчивого состояния и ее рост продолжится.

Тем не менее, если посмотреть на последние макроэкономические данные, возникает вопрос, откуда берется такая уверенность. Взять хотя бы свежие данные по розничным продажам. Ничего выдающегося здесь нет. В ноябре розничные продажи оказались хуже ожидания: выросли всего на 0,1% против прогноза в 0,3%.

Основным драйвером снижения стали продажи автомобилей, которые снизились на 0,5%, кроме того, бурный рост в октябре (на 0,8%) был пересмотрен до 0,6%. Таким образом, годовые темпы роста розничных продаж вернулись к средним значениям за текущий год.

( Читать дальше )

Глава Федрезерва Джанет Йеллен отметила, что подъем ставки – это признак доверия к американской экономике, сигнал того, что экономика США достигла устойчивого состояния и ее рост продолжится.

Тем не менее, если посмотреть на последние макроэкономические данные, возникает вопрос, откуда берется такая уверенность. Взять хотя бы свежие данные по розничным продажам. Ничего выдающегося здесь нет. В ноябре розничные продажи оказались хуже ожидания: выросли всего на 0,1% против прогноза в 0,3%.

Основным драйвером снижения стали продажи автомобилей, которые снизились на 0,5%, кроме того, бурный рост в октябре (на 0,8%) был пересмотрен до 0,6%. Таким образом, годовые темпы роста розничных продаж вернулись к средним значениям за текущий год.

( Читать дальше )

ФРС пустила Китай под откос

- 15 декабря 2016, 17:37

- |

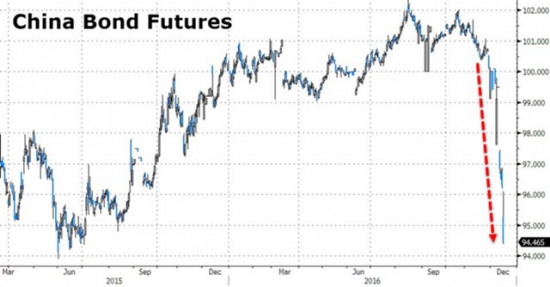

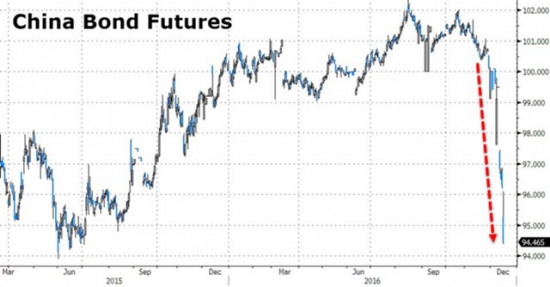

Ситуация на долговом и валютном рынках Китая все последние месяцы вызывает серьезное беспокойство, однако после заседания Федрезерва ситуация, похоже, вышла из-под контроля.

Жесткая риторика американского центробанка устроила на финансовом рынке Поднебесной настоящий обвал, причем это касается в первую очередь не рынка акций, а куда более важных механизмов — денежного и долгового рынков.

Стоит отметить, что под конец года на денежном рынке Китая всегда ужесточаются условия, к тому же наблюдается ускорение оттока капитала. Ну а заседание Федеральной резервной системы лишь усугубило положение.

В итоге за ночь фьючерсы на китайские гособлигации обвалились на рекордную величину — до минимума с конца 2014 г. Тогда, напомним, Народный банк Китая начал проводить политику смягчения денежно-кредитной политики, что спровоцировало рост стоимости бондов, однако сейчас весь этот восходящий тренд полностью нивелирован.

( Читать дальше )

Жесткая риторика американского центробанка устроила на финансовом рынке Поднебесной настоящий обвал, причем это касается в первую очередь не рынка акций, а куда более важных механизмов — денежного и долгового рынков.

Стоит отметить, что под конец года на денежном рынке Китая всегда ужесточаются условия, к тому же наблюдается ускорение оттока капитала. Ну а заседание Федеральной резервной системы лишь усугубило положение.

В итоге за ночь фьючерсы на китайские гособлигации обвалились на рекордную величину — до минимума с конца 2014 г. Тогда, напомним, Народный банк Китая начал проводить политику смягчения денежно-кредитной политики, что спровоцировало рост стоимости бондов, однако сейчас весь этот восходящий тренд полностью нивелирован.

( Читать дальше )

Нефть вызвала цунами на долговом рынке

- 12 декабря 2016, 22:58

- |

Распродажи на глобальном долговом рынке возобновились, причем с новой силой. Сегодня доходности американских трежерис обновили максимумы за 2 года

Американский долговой рынок, безусловно, крупнейший в мире, и именно к нему приковано наибольшее внимание. Сегодня доходность «десятилеток» американского казначейства достигала отметки 2,53%. Как мы уже сказали, это самая высокая отметка за последние 2 года.

Сейчас показатель находится чуть ниже, однако это никак не влияет на общую ситуацию. Отметим, что новая волна распродаж пришла на фоне бурного роста цен на нефть. После успешного подписания соглашения о сокращении добычи странами, не входящими в ОПЕК, котировки нефтяных фьючерсов взлетели почти на 5%.

( Читать дальше )

Американский долговой рынок, безусловно, крупнейший в мире, и именно к нему приковано наибольшее внимание. Сегодня доходность «десятилеток» американского казначейства достигала отметки 2,53%. Как мы уже сказали, это самая высокая отметка за последние 2 года.

Сейчас показатель находится чуть ниже, однако это никак не влияет на общую ситуацию. Отметим, что новая волна распродаж пришла на фоне бурного роста цен на нефть. После успешного подписания соглашения о сокращении добычи странами, не входящими в ОПЕК, котировки нефтяных фьючерсов взлетели почти на 5%.

( Читать дальше )

Станет ли 2017-й год доллара?

- 07 декабря 2016, 13:37

- |

Все больше экспертов уверены, что рост доллара продолжится и в следующем году, однако Марк Кадмор из Bloomberg предупреждает, что реальность может оказаться совсем иной.

Он рассказывает, что последние две недели провел в Нью-Йорке, где встречался с различными представителя финансовой индустрии, и все они в один голос говорят о росте американской валюты в следующем году. Надо отметить, что вообще однобокое мнение участников рынка редко когда оправдывает ожидания. Основная идея — повышение процентных ставок со стороны Федеральной резервной системы, которая основывается на растущей инфляции, которая в последнее время действительно пошла вверх.

К тому же после выборов в президенты резко повысились инфляционные ожидания.

Однако эксперты почему-то не учитывают другой немаловажный момент. Крепкий доллар сам по себе является серьезной преградой для роста потребительских цен, укрепление американской валюты вскоре, наоборот, может вызвать дефляционное давление, а этом в свою очередь сделает дальнейшее повышение ставок нецелесообразным.

К слову, уже сейчас крепкий доллар съедает 44% от доходов компаний из индекса S&P 500, которые в основном приходят из-за пределов США и Южной Америки.

Сейчас рынок отыгрывает потенциальные реформы Дональда Трампа, среди которых репатриация корпоративных прибылей. Однако уже сейчас есть сомнения в целесообразности использования этой идеи в качестве руководства при торговле на финансовых рынках. Дело в том, что до сих пор нет ясности, когда Трамп начнет реализовывать свои реформы. Многие экономисты утверждают, что случится это не раньше 2018 г. Кроме того, нет гарантии, что законодательная власть поддержит все его начинания.

Ну и, наконец, надо сказать, что доллар и так очень сильно вырос и все эти ожидания уже сейчас включены в котировки.

( Читать дальше )

Он рассказывает, что последние две недели провел в Нью-Йорке, где встречался с различными представителя финансовой индустрии, и все они в один голос говорят о росте американской валюты в следующем году. Надо отметить, что вообще однобокое мнение участников рынка редко когда оправдывает ожидания. Основная идея — повышение процентных ставок со стороны Федеральной резервной системы, которая основывается на растущей инфляции, которая в последнее время действительно пошла вверх.

К тому же после выборов в президенты резко повысились инфляционные ожидания.

Однако эксперты почему-то не учитывают другой немаловажный момент. Крепкий доллар сам по себе является серьезной преградой для роста потребительских цен, укрепление американской валюты вскоре, наоборот, может вызвать дефляционное давление, а этом в свою очередь сделает дальнейшее повышение ставок нецелесообразным.

К слову, уже сейчас крепкий доллар съедает 44% от доходов компаний из индекса S&P 500, которые в основном приходят из-за пределов США и Южной Америки.

Сейчас рынок отыгрывает потенциальные реформы Дональда Трампа, среди которых репатриация корпоративных прибылей. Однако уже сейчас есть сомнения в целесообразности использования этой идеи в качестве руководства при торговле на финансовых рынках. Дело в том, что до сих пор нет ясности, когда Трамп начнет реализовывать свои реформы. Многие экономисты утверждают, что случится это не раньше 2018 г. Кроме того, нет гарантии, что законодательная власть поддержит все его начинания.

Ну и, наконец, надо сказать, что доллар и так очень сильно вырос и все эти ожидания уже сейчас включены в котировки.

( Читать дальше )

Минутка Atoll Finance

- 06 декабря 2016, 10:55

- |

Завершившееся сегодня заседание РБА большим событием для рынков не стало, так как на последнем в 2016 году заседании австралийский регулятор ожидаемо не стал вносить каких-либо изменений в параметры своей денежно-кредитной политики, оставив учетную ставку на уровне 1,50%. Тон сопроводительного заявления РБА был нейтральным и никакой новой информации в нем не содержалось.

События в Италии – референдум и перспективы проведения новых парламентских выборов – пока отошли на второй план для рынков. Сейчас в центре внимания находится намеченное на четверг заседание ЕЦБ. Каких-либо изменений в денежно-кредитной политики на декабрьском заседании не ожидается, но на нем европейский регулятор должен будет обозначить свой план действий после окончания программы покупки активов, на реализацию которой ежемесячно направляется 80 млрд. евро. Действие программы заканчивается в марте следующего года. На текущий момент основным сценарием является продление срока действия программы на шесть месяцев. Но растущая политическая нестабильность в еврозоне может заставить ЕЦБ расширить действие программы на более длительный срок. Если подобные ожидания оправдаются, евро окажется под давлением. Не стоит исключать и менее значительно расширения срока действия программы. Глава Бундесбанка Германии Йенс Вайдман заявил, что итоги итальянского референдума не являются «концом света» и решение ЕЦБ должно основываться исключительно на перспективах инфляции, а не на политических аспектах. В данном случае рост восстановление евро может продолжиться.

( Читать дальше )

События в Италии – референдум и перспективы проведения новых парламентских выборов – пока отошли на второй план для рынков. Сейчас в центре внимания находится намеченное на четверг заседание ЕЦБ. Каких-либо изменений в денежно-кредитной политики на декабрьском заседании не ожидается, но на нем европейский регулятор должен будет обозначить свой план действий после окончания программы покупки активов, на реализацию которой ежемесячно направляется 80 млрд. евро. Действие программы заканчивается в марте следующего года. На текущий момент основным сценарием является продление срока действия программы на шесть месяцев. Но растущая политическая нестабильность в еврозоне может заставить ЕЦБ расширить действие программы на более длительный срок. Если подобные ожидания оправдаются, евро окажется под давлением. Не стоит исключать и менее значительно расширения срока действия программы. Глава Бундесбанка Германии Йенс Вайдман заявил, что итоги итальянского референдума не являются «концом света» и решение ЕЦБ должно основываться исключительно на перспективах инфляции, а не на политических аспектах. В данном случае рост восстановление евро может продолжиться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал