dax

>>> Wall Street on-line [ Статистика после FOMC ]

- 21 марта 2015, 19:00

- |

Выбрать рубрику из списка ниже и видео откроется c нужной минуты.

- Новости

- Рейтинг публичных трейдеров

- S&P 500

- FESX

- FDAX

- RTS

- USD/RUR+СПОТ

- EURO

- GBP/USD

- Dollar Index

- LIGHT SWEET CRUDE OIL

- GOLD

Free Trial Volfix >

- комментировать

- Комментарии ( 1 )

Динамика E-mini S&P 500 - VANGUJU.

- 21 марта 2015, 11:36

- |

Всем, день добрый!

Мысли по ближайшей динамике.

На мой взгляд, вероятность дальнейшего движения сейчас перераспределилась примерно на равные шансы:

а) с текущих на 2018, затем на НН года (до целей 2170, 2220);

б) сначала минимальный (5-7 пунктов) годовой НН, далее по сценарию а).

В обоих случаях в ближайшие день-два вероятен флет с минимумом не ниже 2082(84). Если действительно будет флет, стоит обратить внимание на лоу вторника.

Если во вторник относительно понедельника будет НL, то после дальнейшего роста к хаю этой недели, приоритет получит вариант а).

Если во вторник относительно понедельника увидим LL, то шансов больше станет у реализации варианта б).

В текущем моменте моё предпочтение за вариантом б) через LL (вторник/понедельник), но(!)..

Чем ближе к 2082(84) спустится ES в понедельник, тем больше становится вероятность реализации варианта а).

( Читать дальше )

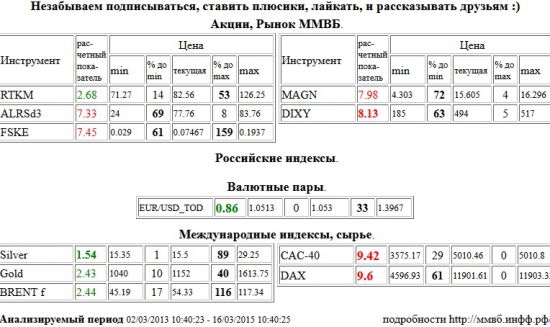

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 20 марта 2015, 11:00

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Динамика E-mini S&P 500 - VANGUJU. Перспектива: месяц/квартал/год.

- 19 марта 2015, 15:07

- |

Надеюсь, все живы-здоровы после заявлений FOMC(?) :)

Поделюсь мыслями, если оно кому интересно.

1. На ближайшие пару недель-месяц.

Думаю, что набор лонга «сильными руками» ещё не закончился. Посему считаю, что:

а) HH в ESH уже, безусловно, не будет;

б) ESM до НН обновит лоу прошлой недели (цель ~2018);

в) цель ~2018 будет достигнута на следующей неделе;

г) март закроется ~2060+;

д) апрель (май?) рост до целей 2170+, 2220+(?).

2. Мысли шире двух недель.

а) в июньском контракте хорошего трендового движения не будет (у игроков «вынут всю печень»);

б) вряд ли увидим сильно выше 2220+ (дойти бы до этих цифр);

в) боюсь, что закрытие контракта вообще сильно разочарует многих.

3. Мысли в перспективе текущего года.

а) сентябрьский контракт покажет хороший рост (25-30%);

б) возможно, он будет последним трендоворастущим контрактом на горизонте 2015-2017 гг;

( Читать дальше )

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 19 марта 2015, 11:10

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 18 марта 2015, 10:47

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 17 марта 2015, 10:39

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

>>> Wall Street on-line [ Важные уровни и тренды + GAZPROM , SberBank ]

- 16 марта 2015, 18:26

- |

Выбрать рубрику из списка ниже и видео откроется c нужной минуты.

- Новости

- Рейтинг публичных трейдеров

- S&P 500

- FESX

- FDAX

- RTS

- SBER

- GAZPROM

- USD/RUR+СПОТ

- EURO

- GBP/USD

- Dollar Index

- LIGHT SWEET CRUDE OIL

- GOLD

Free Trial Volfix >

Кафедра " Объемный анализ Российского рынка " >

записаться на ознакомительный Webinar >

DAX пробил отметку 12 000 пунктов в первый раз в истории.

- 16 марта 2015, 11:57

- |

Вспомнился Адидас, который упал почти в 2 раза недавно. Пора расти?

Думаю пора.

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 16 марта 2015, 10:42

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал