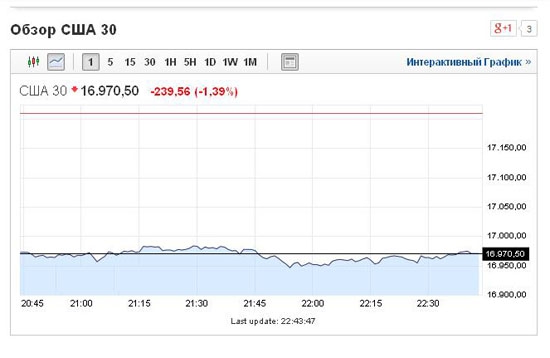

dow jones

Доллар суперзвезда 1980-х

- 07 декабря 2014, 22:44

- |

Вот выжимка из книги Питера Нормана Plumbers and Visionaries: Securities Settlement and Europe's Financial Market

….Курс доллара вызывал постоянную озабоченность на рынках и в политических кругах. Доллар был суперзвездой валютных бирж в первой половине 1980-х г., когда Пол Волкер в ФРС проводил жесткую денежно-кредитную линию, что бы компенсировать слабую налоговую политику администрации Рейгана. Затем последовал период с сентября 1985 по февраль 1987 г., когда крупнейшие развитые страны сначала договорились плавно снизить курс доллара по отношению к другим важнейшим валютам, а затем его стабилизировать.

Наиболее сильно давление сказалось на рынках ценных бумаг. В начале октября 1987 г. США и Германия устроили публичный спор о политике в отношении учетной ставки. Это вызвало опасение, что усилия по стабилизации курсов валют провалились. 14 октября того же года США объявили о большем, чем ожидалось дефиците торгового баланса, курс доллара сразу упал, а доходность облигаций сразу выросла. В этот же день в Конгресс поступил законопроект о прекращении налоговых льгот при финансировании корпоративных поглощений.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

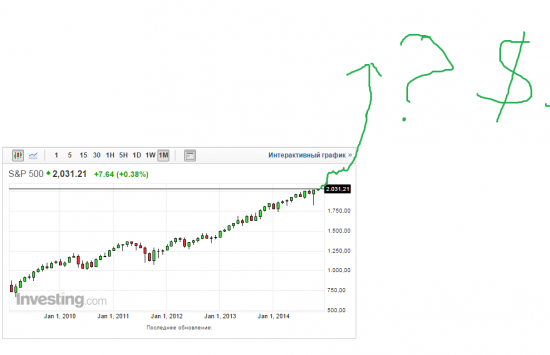

SP500 - самый простой способ разбогатеть?

- 07 ноября 2014, 01:05

- |

Американский рынок это словно печатный станок для халявных денег. Можно просто покупать, вкладывать, покупать с плечом и всегда будешь в плюсе. Не нужно каких-то мудрёных схем с шортами от 1800, нужно только покупать и всё. Беспроигрышная стратегия.

Взрыв ракеты Antares нанес колоссальный ущерб космодрому в США

- 29 октября 2014, 14:38

- |

В США во время запуска взорвалась ракета-носитель Antares с кораблём Cygnus, который должен был доставить на МКС две тонны грузов. ЧП произошло в 01:30 по московскому времени на острове Уоллопс в Атлантическом океане. НАСА вело прямую трансляцию: взрыв прогремел через считанные секунды после старта. Никто из людей не пострадал, но космодрому нанесён колоссальный ущерб. Расследование аварии может занять год. Предварительно, причиной мог стать отказ одного из двигателей.

Стрекот затворов фотоаппаратов и восторженные возгласы сменяются криками ужаса. Ракета взорвалась через несколько секунд после старта. Судя по звукам, обломки долетели даже до смотровой площадки, расположенной в нескольких километрах.

( Читать дальше )

Netflix: -25% после закрытия

- 16 октября 2014, 01:17

- |

Акции компании Netflix рухнули на четверть после закрытия сессии.

Вот кому-то не повезло.

https://www.google.com/finance?q=netflix

Когда границы закрываются для товаров, их открывают армии

- 07 августа 2014, 23:06

- |

В 1930 году средний уровень безработицы достиг нестрашной по меркам рецессии отметки в 8,9% против 3,2% в 1929-м. Затем он начал резко расти и в 1933-м достиг пика в 25%. Вплоть до марта 1933 года президентом был Герберт Гувер, человек, которого часто называют сторонником невмешательства государства к экономику, принципа laissez-faire.

- «Самая нерачительная администрация в истории»

Действительно ли Гувер разделял философию свободного рынка и отстаивал принцип «руки прочь от экономики»? Его противник на выборах 1932 года Франклин Рузвельт так не считал. Во время кампании Рузвельт жестко критиковал Гувера за излишние расходы и чрезмерное налогообложение, увеличение внутреннего долга, удушение торговли и создание армии безработных. Он обвинял президента в «бездумном и экстравагантном» расходовании средств, в стремлении «как можно скорее сконцентрировать контроль в Вашингтоне» и руководстве «самой нерачительной администрацией мирного времени в истории». Кандидат в вице-президенты Джон Нэнс Гарнер (Garner) заявлял, что Гувер «ведет страну на путь социализма»[8]. Вопреки тому, что принято думать о Гувере, Рузвельт и Гарнер были абсолютно правы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал