en+

Главное на утро

- 06 сентября 2022, 10:51

- |

Макроэкономика

Деловая активность: в Китае индекс деловой активности в секторе услуг в августе снизился до 55 б. п. по сравнению с 55,5 б. п. в июле. В Евросоюзе аналогичный показатель достиг 48,9 (ранее — 49,9), в России — 49,9 по сравнению с 54,7 месяцем ранее.

Турция: годовая инфляция в стране в августе достигла 80,21%.

Австралия: центральный банк поднял ставку с 1,85 до 2,35%, а также допустил дальнейшее ужесточение денежно-кредитной политики.

Фондовый рынок США

🔻 S&P 500: 3 924,27 (–1,07%)

🔻 NASDAQ 100: 12 098,44 (–1,44%)

⬆️ Euro Stoxx 50: 3 480,50 (+0,08%)

⬆️ Shanghai Composite: 3 233,76 (+1,06%)

NIO: компания представила очки Air AR Glasses, предназначенные для просмотра фильмов в автомобилях бренда.

Ernst & Young: планирует разделить свой бизнес и выделить консалтинговое подразделение в отдельную компанию.

Netflix: в ноябре компания планирует запустить более дешевый вариант подписки. При стоимости $7–9 в месяц она будет выгоднее текущей подписки стоимостью $9,99–15,49.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

En+ Group рассматривает строительство ветропарка в Благовещенске с китайскими партнерами

- 06 сентября 2022, 09:14

- |

En+ Group рассматривает проект строительства крупного ветропарка в районе Благовещенска в партнерстве с китайскими инвесторами.

Проект будет ориентирован на экспорт электроэнергии.

En+ Group рассматривает строительство ветропарка в Благовещенске с китайскими партнерами (interfax.ru)

Рекомендация по дивидендам однозначно позитивна для котировок Русала - Велес Капитал

- 01 сентября 2022, 20:40

- |

Рекомендация по дивидендам однозначно позитивна для котировок, однако рост себестоимости, снизившиеся цены на алюминий, крепкий рубль, сжатие спроса на внутреннем рынке и растущая долговая нагрузка будут оказывать давление на результаты компании. На этом фоне мы сохраняем акции Русала на пересмотре.Данилов Василий

ИК «Велес Капитал»

( Читать дальше )

Неожиданные дивиденды от Русала могут вселить в акционеров En+ Group определенные надежды - Синара

- 31 августа 2022, 14:06

- |

В результате рекомендации совета директоров РУСАЛа о выплате промежуточных дивидендов En+ Group, с ее 56,88%-ной долей в РУСАЛе, сможет получить $172 млн в случае одобрения дивидендных выплат собранием акционеров. En+ Group в рамках своей дивидендной политики намеревается выплачивать своим акционерам все средства, полученные от РУСАЛа, что может выразиться в дивиденде на акцию в размере $0,27 (16,2 руб.) и дивдоходности в 3,2%.

Согласно своей дивидендной политике, которая не пересматривалась с момента проведения IPO в 2017 г., En+ Group должна также выплачивать 75% от суммы FCF, но не менее $250 млн в год. Вместе с тем компания никогда прежде не производила выплаты, которые бы отвечали требованиям политики.

Мы полагаем, что неожиданные дивиденды от РУСАЛа могут вселить в акционеров En+ Group определенные надежды. Дивиденды от РУСАЛа — положительный фактор для акционеров En+ Group, однако после вчерашнего роста котировок на 6% он, по нашему мнению, уже нашел отражение в биржевой цене.Тайц Матвей

Синара ИБ

Дивидендная пружина для En+

- 30 августа 2022, 18:04

- |

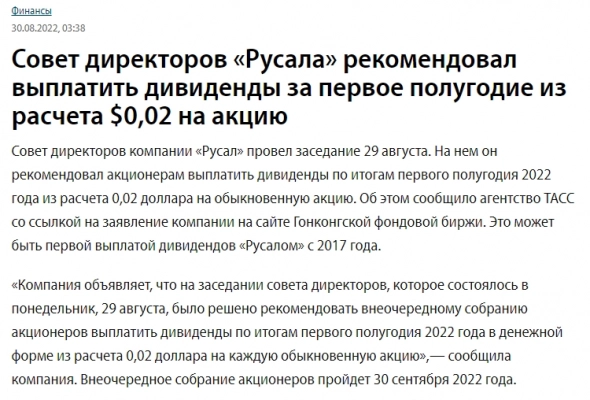

Компания Русал манипулирует котировками En+ через дивиденды. Это любимая пытка, которой Русал не пользовался аж с 2017 года.

Вот всё у компании Русал не как у других. Дивиденды она не платила с 2017 года и все к этому, вроде бы, привыкли. Никто не ожидал такой подлости радости. Вчера Совет директоров Русал рекомендовал утвердить к выплате 0,02$ дивидендов по результатам работы 1 полугодия 2022 года

( Читать дальше )

Дивиденды РУСАЛа рекомендованы, а что Эн+?

- 30 августа 2022, 17:31

- |

В масштабах Русала (от прибыли) — это немного. Другой вопрос, что это позволяет оценивать РУСАЛ и ЭН+ с точки зрения получения дивидендов, о чем уже все забыли и этого никто не ждал. При высоких ценах на алюминий и более слабом рубле процентная доходность может приятно удивить.

( Читать дальше )

📈EN+ растёт на 7% после рекомендации дивидендов Русалом и на активной поддержке инвест. сообщества

- 30 августа 2022, 10:16

- |

📈EN+ +7% «Русал» рекомендовал дивиденды за первое полугодие в размере $0,02 на акцию. Сам дивиденд минимальный, но инвесторов радует сам факт выплат, компания не платила дивиденды с 2017 года. По див. политике EN+ обещала распределять среди акционеров все дивиденды от Русала.

Дополнительную поддержу акциям оказала «Алёнка капитал», они считают, что En+ group недооценён относительно РУСАЛа.

Портфель спекулянта сроком на месяц

- 30 августа 2022, 09:08

- |

Какие акции купить спекулятивно с горизонтом до месяца.

Во время съёмок Стонкс появилась идея составить спекулятивные портфели из 3х акций сроком на 1 месяц. 2 крутых аналитика и дивидендный бедолага сделали свой выбор.

Какие акции купить на короткий срок? Были выбраны 9 компаний:

- Тинькофф банк

- Окей

- Детский мир

- ЭН+

- Транснефть

- Акрон

- НКНХ обычка

- Озон

- Мать и дитя

Стало понятно, что дивидендных бедолаг лучше вообще не слушать. Акции в портфелях распределились следующим образом и на сегодняшний день портфели выглядят именно так:

Анатолий Полубояринов

( Читать дальше )

RAZB0RKA news РУСАЛ рекомендовал дивиденд 0.02$ или 1.21 руб на акцию за 1 полугодие 2022. Странное решение...

- 30 августа 2022, 07:54

- |

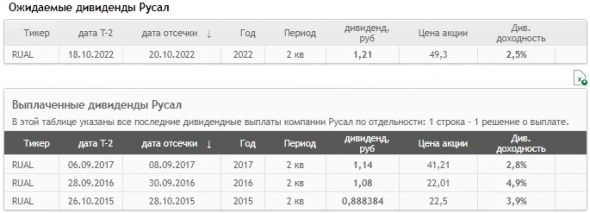

По текущему курсу $, это 1,21 руб

В разборе отчета РУСАЛа за 1 полугодие от 12 августа, мой расчет давал годововой дивиденд в размере 2.6 руб

Или 1.3 руб за полугодие

https://t.me/razb0rka/41

Рад за акционеров компании.

Но не совсем понимаю логику выплаты, а так же перспективы выплаты по итогам года

В Гонконге, котировки РУСАЛа сегодня с утра 3.8 HKD (-0,3%)

Традиционно напоминаю, что все выводы на моем канале делаете Вы сами

Всегда благодарен Вашим «лайкам» в Телеграмме, Smart-lab и в Teletype

Это лучшая обратная связь моей работе

Телеграмм t.me/razb0rka

( Читать дальше )

RAZB0RKA отчета МКПАО ЭН+ по РСБУ 1 полугодие 2022. Есть смысл смотреть МСФО?

- 25 августа 2022, 15:50

- |

Ранее, на канале я делал разборку отчета РУСАЛа по МСФО за 1 полугодие 2022 года

t.me/razb0rka/41Пришло время, посмотреть как дела у материнской EN+, или по русски МКПАО ЭН+ ГРУПП

Сделаю оговорку, так как это первый обзор ЭН+ на канале, он будет достаточно подробным

Исхожу из того, что читатель ничего не знает о компании

Так же постарюсь обьяснить, почему я не вижу смысла смотреть отчетность МСФО

Если вы ничего не знаете про ЭН+, то рекомендую вам видео на 10 минут

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал