etf

Новости компаний — обзоры прессы перед открытием рынка

- 21 апреля 2021, 07:48

- |

Бойцы невидимого фонда. У простого доступа ETF на рынок начались осложнения

Принятие законопроекта об ограничении продаж розничным инвесторам сложных финансовых продуктов, компромисса по которому достигли ЦБ и участники рынка, внезапно отложено. По данным “Ъ”, документ вызвал вопросы в аппарате правительства относительно легкого допуска иностранных биржевых фондов (Exchange Traded Fund, ETF) на российский рынок.

https://www.kommersant.ru/doc/4782169

НПФ Сбербанка привлекает клиентов технологичностью

НПФ Сбербанка вновь активизирует продажи розничных пенсионных продуктов — индивидуальных пенсионных планов (ИПП). Стагнировавшие в предыдущие три года сборы по новым договорам в первом квартале 2021 года достигли 6 млрд руб. Впрочем, доходность по ИПП остается довольно консервативной и отстает от большинства бенчмарков, лишь немногим превышая инфляцию. В фонд приходят консервативные клиенты, которым важно не накопление средств, а сбережение, полагают эксперты.

https://www.kommersant.ru/doc/4782231

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Хорошие Отчеты Банков / Когда покупать акции TSMС? / Акции Virgin Galactic падают / Хорошие новости

- 19 апреля 2021, 19:10

- |

Вопрос от подписчика к предыдущему посту:

- 19 апреля 2021, 15:23

- |

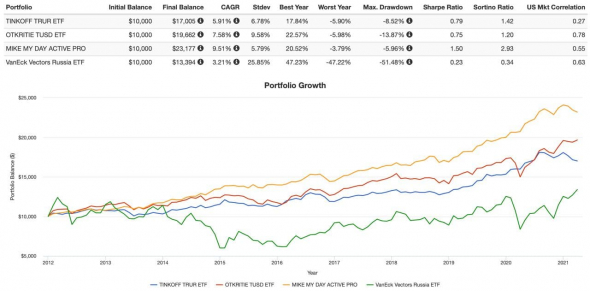

«А если посчитать с 2010-2012 года такие же радужные результаты будут у ваших портфелей против ру фонды?)»

Отвечу сразу тут:

На графике видно, что и у портфелей российских брокеров, и у нашего Active Pro — результаты хорошие.

Даже у рынка акций РФ стала положительная доходность — чуть больше 3% годовых в долларах. Но падение в -51% — это, конечно, атас. (Привет, 2014!)

Но я бы всегда в расчет брал большие кризисы, чтобы понять, как портфель вел себя при большом падении. Ведь рано или поздно — такого обвала нам не избежать.

Еще раз: все портфели выше — пассивные, не нужно сидеть за монитором и следить за котировками, тупо купил и держи.

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

В нужное время в нужном месте

- 19 апреля 2021, 14:18

- |

❤ На пенсию в 65(63). Пенсионный фонд "Кубышка". Поступили 4200 руб. с зарплаты и 8560 руб. монетизации Дзена. Мои покупки активов в апреле 2021 года

- 19 апреля 2021, 09:15

- |

Уважаемые читатели моего блога, 20 ноября 2020 г я завел Дзен Канал «Пенсионный фонд Кубышка».

Очень быстро, по моему мнению, уже 9 декабря 2020 г. меня подключили к монетизации.

Формально Яндекс принял меня на работу, заключив со мной гражданско-правовой договор.

Да, я получаю на 40% меньше денег, чем мои «самозанятые» коллеги. Но «плюшки» тоже есть. Яндекс за меня полностью платит налоги, у меня появятся, как отчисления в ПФР (небольшая прибавка ИПК баллов), так и 13% НДФЛ, которые я буду возмещать на ИИС (тип А) через год.

Параллельно я запустил канал на Ютубе, где тоже стал получать «ютубчики».

С Гуглом сложнее, там сумма в 5-10 раз меньше поступлений, чем в Яндексе. Гугл платит только в случае, если сумма на счете превысит 100 долларов США. Поэтому я себе авансом буду записывать эти суммы и перечислять в Дзен.Кубышку.

( Читать дальше )

ETF как инструмент для начинающих

- 18 апреля 2021, 19:09

- |

📚Хочется начать инвестировать, но непонятно, бумаги каких компаний выбрать? Или есть желание купить бумаги на зарубежном рынке, например, в Китае, но нет ресурса этот рынок анализировать? В таких случаях на помощь приходит ETF.

📌Exchange Traded Fund (ETF) — это торгуемый на бирже фонд, который либо повторяет структуру индексов NASDAQ, Dow Jones, S&P 500, либо состоит из активов, отобранных по определенному принципу. Например, ETF может состоять только из компаний ИТ-сектора США.

📌Проще говоря, ETF – это «корзина» из множества активов, подобранных по определенному принципу. Важно, что состав этой «корзины» абсолютно прозрачен.

Основные преимущества инвестирования в ETF:

+ Низкий порог входа — возможность начать с малых сумм. Например, есть желание вложиться в ИТ-сектор США, но цена на каждую акцию очень высокая? Можно начать с ETF и стать обладателем маленькой доли (пая).

+ Прозрачность — всегда понятно, из чего состоит тот или иной ETF.

+ Наглядность — изменение цены вашего актива происходит в режиме on-line вместе с ценой портфеля фонда.

+ Диверсификация — инвестиционные фонды вкладываются в широкий спектр ценных бумаг, что понижает общий уровень риска.

+ Юрисдикция — это то, где выпущен ETF-фонд. Большинство ETF выпущено в юрисдикциях, которые не вызывают вопросов — США, страны ЕС (центрами являются Ирландия, Люксембург). Этим они отличаются от БПИФов, которые относятся к российскому праву.

( Читать дальше )

Что делать то ? Посоветуйте новичку :)

- 18 апреля 2021, 12:09

- |

Возраст: 37, квал, брокер ВТБ.

Несколько лет сидел в наших облигациях (ВДО, дох-ть ~13% годовых в руб.), но пришла пора меняться и переходить в акции… Но какая-то нездоровая обстановка на рынке творится..

Сижу, думаю, что делать.

1) иностранные. акции на СПБ бирже — опасненько, могут запретить покупать/держать, гемор с дивами (декларацией), возможная отмена ЛДВ, акции на хаях, все ждут обвала ...

2) ETF на амер. акции и не только, типа FXUS, SBSP, FXDM… Но что будет с этими ETF, если запретят покупать/держать иностранные акции? По идее, ничего, но кто знает..

3) А стоит ли вообще уходить в доллар? С одной стороны — тенденция к снижению рубля относительно доллара — давняя+геополитика сейчас. Но с другой стороны — США уже каждый второй пророчит гибель из-за будущей гиперинфляции, печатного станка и их попыткам быть в каждой бочке затычкой..

4) Золото? Денег не принесет, по идее, защитит, но сколько сидеть в защите? Хочется же, чтобы деньги работали..

В будущем планируется сменить место дислокации на Европу, но минимум 5 лет еще буду резидентом РФ.

( Читать дальше )

Robotics ETF

- 18 апреля 2021, 10:33

- |

посмотрел несколько robotics etf (хотел найти фонды, инвестирующие в промышленных роботов и что с этим связано):

1. ARKQ — фонд от арк инвест (Technology&Robotics) от Кэти Вуд- у меня вызывает вопросы субъективно

стоимость 0,75% в год,

активы $3.6млрд

P/E 38

P/B 5.9

на мой взгляд акции в фонде многие переоценены, ожидал здесь увидеть компании, производящие промышленных роботов, но состав немного другой, не буду добавлять в портфель

Top 10 Holdings (49.02% of Total Assets)

Get Quotes for Top Holdings| Name | Symbol | % Assets |

|---|---|---|

| Tesla Inc | TSLA | 10.15% |

| Baidu Inc ADR | BIDU |

( Читать дальше )

Как рядовому инвестору участвовать в IPO

- 17 апреля 2021, 20:09

- |

2020 год несмотря на все сложности стал одним из лучших для IPO, в 2021 году тенденция должна сохраниться.

📌Частный инвестор может поучаствовать в IPO напрямую, что имеет ряд сложностей для тех, кто хочет поучаствовать на небольшую сумму и не готов тратить много времени на чтение проспектов эмиссии в надежде найти более перспективные IPO.

📚В качестве альтернативы прямому участию, компания Freedom Finance совместно с УК «Восток-Запад» 23.07.2020 открыла ЗПИФ «Фонд первичных размещений». В его основе — идея комплексного подхода к инвестированию в IPO иностранных акций и депозитарных расписок на иностранные акции.

🚀С момента запуска ЗПИФ ФПР вырос на 176%, (на максимуме + 259%), от пика скорректировался на 23 %.

Стратегия фонда следующая:

▫️Участие во всех отобранных по рекомендациям ИК «Фридом Финанс» IPO равными долями в целях обеспечения оптимальной диверсификации.

▫️Фиксация позиций по истечении трех месяцев с момента покупки.

▫️Фонд получает купонный доход на облигации, в которые инвестируются его средства, не вложенные в акции компаний в ходе IPO.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал