SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

imoex

Прогнозы на неделю: клубок противоречий (нефть, золото, валюты, акции, облигации)

- 07 октября 2019, 08:22

- |

- Наступающая неделя задает или развивает ряд противоречивых биржевых тенденций.

- Как бы нам ни хотелось видеть возвращение нефти к росту, по факту, этого не происходит, нефть с 20-х чисел сентября постепенно проседает. Разрушения на объектах Saudi Aramco дали импульс к мобилизации мирового производства. Продолжительного дефицита не произошло, а восстановление добычи и экспорта с потенциалом еще большего его увеличения отправило цену к минимумам года. В августе от 56-57 долл./барр. Brent развернулась вверх. Нынешние ожидания аналогичны. Но их прогнозная сила не велика.

- Золото на истекшей неделе позволило завершить в плюс открытую в нем еще в середине августа короткую позицию. И вернулось в тренд роста. Потенциал этого роста оценивается как незначительный. Однако рисковать, продолжая играть на понижение, сейчас не будем. Обновление максимума лета (1 557 долл./унц.) не исключается.

- На валютном рынке предположения прежние: ставка на продолжение усиления доллара к прочим базовым валютам, а также ставка на укрепления рубля к доллару и евро. Пара EUR|USD ожидается в течение осени на уровнях, близких к 1,05. Сложнее в силу Brexit давать цели по паре GBP|USD, но и здесь тренд остается падающим, а 1,2 доллара за фунт могут служить близкой мишенью. Цели по рублю сохраняются прежними – около 62-60 рублей за доллар, около 68-67 рублей за евро.

- Поведение рынков акций укладывается в рамки коррекции к росту. Причем, вероятно, коррекция завершена или завершается. Для американского рынка акций это предположение справедливо в первую очередь, тогда как отечественные акции могут следовать за мировым трендом с отставанием. Если мнение по рублю верно, то индексу Мосбиржи, который рассчитывается в отечественной валюте, будет сложнее возвращаться к росту.

- Рублевый облигационный рынок продолжает находится в русле снижения доходностей. В первом эшелоне (ОФЗ и облигации крупнейших корпораций) потенциал дальнейшего снижения доходностей серьезно ограничен. Так, ОФЗ почти на всей кривой доходности торгуются заметно ниже ключевой ставки. Тогда как облигации субъектов федерации и облигации крупных и средних компаний продолжают обладать запасом сокращения доходностей и, соответственно, роста цен.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Коррекциям пора завершаться

- 04 октября 2019, 09:27

- |

Немного прогнозов. Вчерашний день неплохо отразил настроения биржевых игроков. В отношении американского рынка акций эти настроения близки к паническим. Скепсис, тревога и тем более паника сопровождают обычно дно коррекции. Уже по этой незамысловатой причине, думаю, западный рынок свое дно нащупал. Горизонт притяжения прежний – 3 150 – 3 300 п. по S&P500 в течение осени. Следом может двинуть вверх и индекс РТС (как и индекс МосБиржи).

Широко обсуждается и поведение доллара. Главенствующий тезис участников рынка: доллар должен ослабнуть. С чем я согласиться не могу. Если вы наблюдаете устойчивый тренд, но при этом пророчите его разворот и, видимо, играете против данного устойчивого тренда, ваша ставка при ее закрытии по маржин-коллу только добавит тренду силы. Или хотя бы финального ускорения.

( Читать дальше )

Широко обсуждается и поведение доллара. Главенствующий тезис участников рынка: доллар должен ослабнуть. С чем я согласиться не могу. Если вы наблюдаете устойчивый тренд, но при этом пророчите его разворот и, видимо, играете против данного устойчивого тренда, ваша ставка при ее закрытии по маржин-коллу только добавит тренду силы. Или хотя бы финального ускорения.

( Читать дальше )

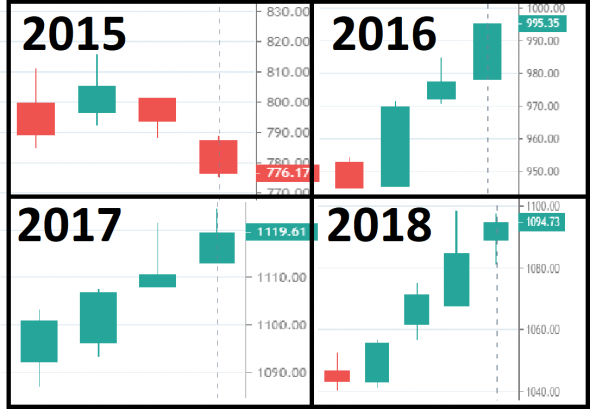

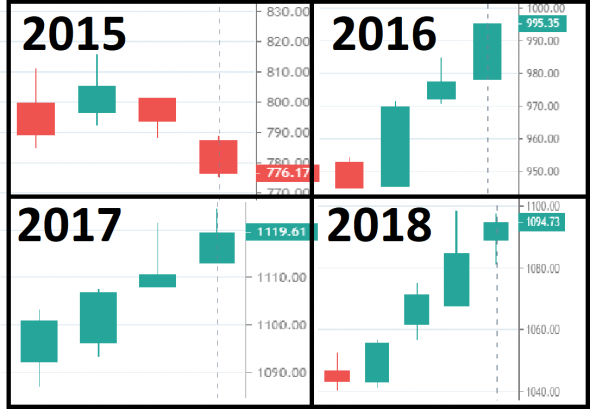

RTSI и MOEX во время проведения ВЭФ 2015-2019гг.

- 04 сентября 2019, 14:16

- |

В эти дни (4–6 сентября) проходит V ВОСТОЧНЫЙ ЭКОНОМИЧЕСКИЙ ФОРУМ во Владивостоке, "ДАЛЬНИЙ ВОСТОК – ГОРИЗОНТЫ РАЗВИТИЯ".

https://forumvostok.ru/

Посмотрел наши индексы в дни проведения ВЭФ с 2015 по 2019 год.

Даты проведения:

RTSI https://smart-lab.ru/q/index_stocks/RTSI/

( Читать дальше )

https://forumvostok.ru/

Посмотрел наши индексы в дни проведения ВЭФ с 2015 по 2019 год.

Даты проведения:

- 3-5 сентября 2015 года

- 2-3 сентября 2016 года

- 6-7 сентября 2017 года

- 11-13 сентября 2018 года

- 4-6 сентября 2019 года

RTSI https://smart-lab.ru/q/index_stocks/RTSI/

( Читать дальше )

Пересмотр портфеля акций 02-09-2019

- 03 сентября 2019, 10:19

- |

Подвожу итоги портфеля российских акций сформированного 12 августа. За прошедшие три недели портфель акций уступил индексу МосБиржи в доходности, показав +1,19% против +3,09% соответственно. Пересмотр портфеля производится по понедельникам, но не обязательно каждый. Мои позиции на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

( Читать дальше )

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Среднегодовая доходность стратегии составила 17,54%.

( Читать дальше )

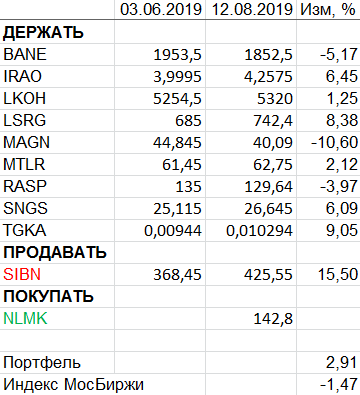

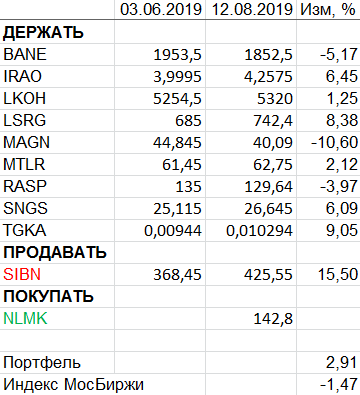

Пересмотр портфеля акций 12-08-2019

- 13 августа 2019, 15:58

- |

Подвожу итоги портфеля российских акций сформированного 3 июня. За десять прошедших недель портфель акций обошел индекс МосБиржи по доходности, показав +2,91% против -1,47% соответственно. Пересмотр портфеля производится по понедельникам, но не обязательно каждый. Мои позиции на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

( Читать дальше )

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Среднегодовая доходность стратегии составила 18,43%.

( Читать дальше )

Индекс МосБиржы (IMOEX) - медвежье ралли к 1000. Анализ волн Эллиотта .

- 03 августа 2019, 14:38

- |

IMOEX

Недельный интервал, логарифмическая шкала цен. Предполагаю развитие волны (1) в составе волны [5] первичной степени. Волна [4] закончила своё формирование в диапазоне цен четвёртой волны на единицу меньшей степени. В составе волны (1)of[5] завершает своё развитие волна 5 и вскоре возможна коррекция в волне (2)

( Читать дальше )

Недельный интервал, логарифмическая шкала цен. Предполагаю развитие волны (1) в составе волны [5] первичной степени. Волна [4] закончила своё формирование в диапазоне цен четвёртой волны на единицу меньшей степени. В составе волны (1)of[5] завершает своё развитие волна 5 и вскоре возможна коррекция в волне (2)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал