ipo

▶️ Провели IPO-семинар для потенциальных эмитентов «Юридические аспекты подготовки к размещению акций: практический опыт и лайфхаки»

- 30 октября 2024, 18:41

- |

В мероприятии приняли участие представители более 20 российских компаний из разных отраслей экономики, а также эксперты ведущих юридических фирм, специализирующихся на сделках IPO. Участники обменялись опытом и предложили свои рекомендации для потенциальных эмитентов.

Юридические аспекты IPO, которые обсуждали на семинаре:

• Определение периметра консолидации группы компаний перед сделкой.

• Правила корпоративного управления.

• Ответственность компании и топ-менеджмента за предоставление информации.

• Стандарты сделки.

• Требования листинга к независимым директорам и корпоративным документам.

• Принципы выбора и работы с банком-организатором.

• Роль юридических консультантов на сделке.

Делимся материалами мероприятия по ссылке.

- комментировать

- Комментарии ( 0 )

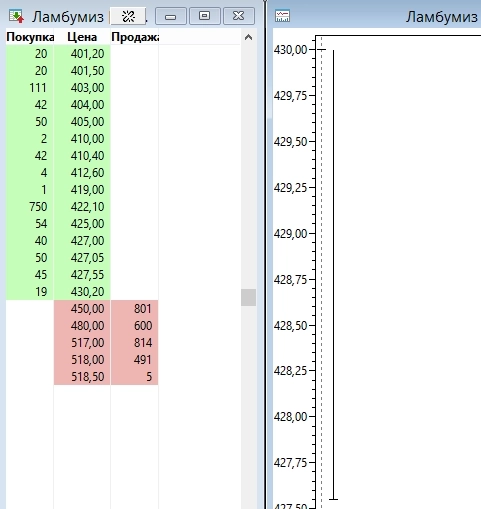

📉 "Коробка сюрпризов" оказалась коробочкой для печали: Акции Ламбумиз проседают на 4% к цене IPO

- 30 октября 2024, 17:25

- |

📈 Торги бумагами Ламбумиза начались спокойно - без паники и резких продаж - выше цены размещения (425 руб)

- 30 октября 2024, 16:12

- |

Текущие результаты IPO 2024

- 30 октября 2024, 14:06

- |

С начала года мы увидели на российском рынке целых 13 IPO. Если сравнивать их результаты с бенчмарками, то счёт 10:3 в пользу индекса Мосбиржи и 12:1 в пользу Фондов ликвидности.

( Читать дальше )

ПАО «Ламбумиз» объявляет об успешном завершении IPO на Московской бирже и начале торгов акциями LMBZ

- 30 октября 2024, 13:29

- |

Ведущий производитель упаковки для молока и молочных продуктов ПАО «Ламбумиз» успешно провел первичное публичное размещение акций на Московской бирже. Торги акциями под тикером LMBZ и ISIN RU000A108ZX6 начнутся сегодня, 30 октября 2024 года, около 16:00 (мск).

Результаты IPOПАО «Ламбумиз»:

- В рамках IPO были предложены акции дополнительного выпуска, зарегистрированного Банком России 01.10.2024, с ISIN RU000A108ZX6 и торговым кодом (тикером) — LMBZ.

- Средняя цена поданных заявок в рамках сбора книги достигла 454,9 руб. за акцию, а средневзвешенная по объему цена — 426,3 руб. за акцию.

- Компания приняла решение о размещении по цене 425 рублей за акцию, что соответствует рыночной капитализации компании около 8,8 млрд рублей с учетом средств, привлеченных в рамках IPO. Общий размер IPO составил 802 млн рублей.

- Компания привлекла в акционерный капитал несколько крупных частных профессиональных инвесторов и значимых институциональных инвесторов, а также более пятисот розничных инвесторов.

( Читать дальше )

Ламбумиз привлекла в акционерный капитал несколько крупных частных профессиональных инвесторов и значимых институциональных инвесторов, а также более 500 розничных инвесторов

- 30 октября 2024, 13:28

- |

Результаты IPO ПАО «Ламбумиз»:

В рамках IPO были предложены акции дополнительного выпуска, зарегистрированного Банком России 01.10.2024, с ISIN RU000A108ZX6 и торговым кодом (тикером) — LMBZ.

Средняя цена поданных заявок в рамках сбора книги достигла 454,9 руб. за акцию, а средневзвешенная по объему цена — 426,3 руб. за акцию.

Компания приняла решение о размещении по цене 425 рублей за акцию, что соответствует рыночной капитализации компании около 8,8 млрд рублей с учетом средств, привлеченных в рамках IPO. Общий размер IPO составил 802 млн рублей.

Компания привлекла в акционерный капитал несколько крупных частных профессиональных инвесторов и значимых институциональных инвесторов, а также более пятисот розничных инвесторов.

Всего заявки были получены от 12 брокеров, средний объем заявки от розничных инвесторов составил 510,4 тыс. руб., от юридических лиц — 35,0 млн руб., в рамках поданных заявок по счетам доверительного управления — 32,1 млн руб.

( Читать дальше )

Ламбумиз: Размещение по цене 425 руб/акция, общий размер IPO составил 802 млн руб, капитализация - 8,8 млрд руб

- 30 октября 2024, 13:26

- |

Результаты IPO ПАО «Ламбумиз»:

В рамках IPO были предложены акции дополнительного выпуска, зарегистрированного Банком России 01.10.2024, с ISIN RU000A108ZX6 и торговым кодом (тикером) — LMBZ.

Средняя цена поданных заявок в рамках сбора книги достигла 454,9 руб. за акцию, а средневзвешенная по объему цена — 426,3 руб. за акцию.

Компания приняла решение о размещении по цене425 рублей за акцию, что соответствует рыночной капитализации компании около 8,8 млрд рублей с учетом средств, привлеченных в рамках IPO. Общий размер IPO составил 802 млн рублей.

Компания привлекла в акционерный капитал несколько крупных частных профессиональных инвесторов и значимых институциональных инвесторов, а также более пятисот розничных инвесторов.

( Читать дальше )

🔔 Старт торгов акциями ПАО «Ламбумиз»

- 30 октября 2024, 11:35

- |

Приглашаем на церемонию запуска торгов акциями.

Эмитент — производитель упаковки для молока и молочных продуктов. Торговый код — LMBZ. Акции включены в третий уровень листинга Московской биржи.

Средства от IPO пойдут на cтроительство и запуск дополнительного производства. Реализация инвестиционного проекта позволит увеличить выручку ПАО «Ламбумиз» в три с половиной раза к 2028 году и занять 10% рынка асептической упаковки.

Присоединяйтесь к трансляции сегодня в 15:45 МСК по ссылке.

Увеличение веса акций в портфеле акций и денег

- 30 октября 2024, 10:04

- |

Если Индекс МосБиржи поднимется выше 2 631 п., совокупный вес корзины акций в портфеле PRObonds Акции / Деньги будет увеличен до 62% от активов (29.10 уже был увеличен до 60%). 38% от активов останется в РЕПО с ЦК (эффективная доходность ~22,3% годовых).

При этом в стратегиях «Иволга IPO» шорт во фьючерсе на Индекс МосБиржи сократится с 47% до 46% от активов, лонги акций АПРИ и Займера увеличатся совокупно с 53% до 54% от активов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Торги акциями Ламбумиз начнутся сегодня в 16:00, просьба не опаздывать, тикер - LMBZ

- 30 октября 2024, 09:56

- |

В соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления «29» октября 2024 года приняты следующие решения:

- Определить:

- «30» октября 2024 года как дату начала торгов в процессе обращения следующих ценных бумаг:

| Наименование ценной бумаги | Акции обыкновенные |

| Полное наименование Эмитента | Публичное акционерное общество «Ламбумиз» |

| Тип ценных бумаг | Акции обыкновенные |

| Регистрационный номер выпуска, дата регистрации | 1-01-09188-H от 05.04.2004 |

| Номинальная стоимость | 0,025 рублей |

| Количество ценных бумаг в выпуске | 18 865 160 штук |

| Торговый код | LMBZ |

| ISIN код | RU000A108ZX6 |

| Уровень листинга | Третий уровень |

Установить для акций обыкновенных ПАО «Ламбумиз» следующее время начала торгов:

- в режиме торгов «Режим основных торгов Т+» – 30 октября 2024 года с 16:00 по московскому времени с проведением аукциона открытия с 16:00 по 16:10 по московскому времени;

- в режимах торгов Режим переговорных сделок (РПС), «РПС с ЦК», «Междилерское РЕПО», «РЕПО с ЦК – Адресные заявки», «РЕПО с ЦК – Безадресные заявки» – 30 октября 2024 года с 16:00 по московскому времени;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал