SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

qe

влияние QE на стаки заимствования

- 18 сентября 2013, 02:30

- |

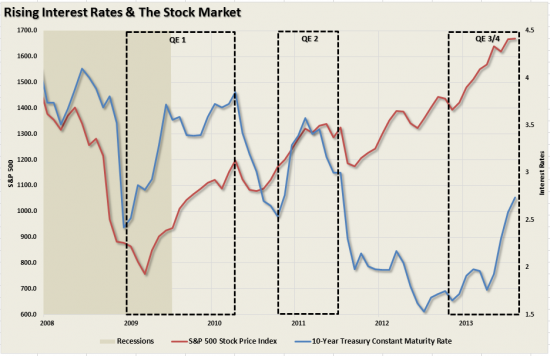

Какие цели ставит ФРС, запуская QE1,2,3? Вроде как снижение стоимости заимствования и ипотечного кредитования. А теперь смотрим на картинку:

Получается все наоборот — на протяжении QE1,2,3 ставки только росли. Получается какой то диссонанс между заявленными целями и реальным положением дел. Что тут не так?

А самое интересное — что нужно сделать чтобы ставки снизились? История однозначено показывает — убрать QE и организовать какой-нибудь булшит, по типу планки гос долга в 2011 году.

С учетом того, что ставки выросли и уже начинают беспокоить фрс'овцев — ждем сокращения и очередного булшита. С планкой уже начали разыгрывать спектакль. Сейчас и Бен внесет вклад.

- комментировать

- ★1

- Комментарии ( 5 )

Почему Белый дом испытывает неудобство, выбирая Джанет Йеллен на пост главы ФРС

- 17 сентября 2013, 22:57

- |

Нейл Ирвин, The Washington Post.

Многие экономические советники президента Обамы, с которыми он консультируется, предпочли бы видеть Ларри Саммерса в качестве следующего председателя Федрезерва. Но в чем тут дело? Что они имеют против Джанет Йеллен, которая в текущий момент является вторым номером в руководстве центрального банка?

Изучая профиль Йеллен, я наткнулся на некоторые аспекты ее стиля работы и опыта, которые помогают объяснить, почему внутренний круг Обамы по экономическим вопросам не испытывает энтузиазма в отношении ее возможного назначения на пост главы ФРС. Нашими источниками в основном были люди, работавшие с Йеллен на различных этапах ее карьеры, и в подавляющем большинстве они положительно отозвались об ее интеллекте, трудолюбии и лидерских качествах. Однако есть некоторые аспекты ее работы, отличающиеся от тех качеств, которые предпочли бы видеть инсайдеры Обамы.

( Читать дальше )

ФРС важен - но руль у Белого дома

- 17 сентября 2013, 15:58

- |

Как же надоел этот вопрос про QE, будет или не будет. Остальные настройки не важны, рынок их просто отказывается замечать! Будет халява вверх, не будет вниз и никакой многогранности. Инвесторы, за последние пару лет настолько привыкли к логике QE, в виде газ или тормоз, что рынок из-за этого стал страдать примитивизмом.

Потенциал роста фондового рынка, основанный на количественном смягчении уже исчерпан. Логика, по которой рынок смог вырасти в понедельник, по поводу отказа Саммерса от поста главы ФРС, сетующая о том, что повышаются шансы госпожи Йелен, которая более сдержана по вопросу ужесточения политики ФРС, уже не так важна. Будет QE, или не будет, это видимая поверхность, за которой не видно сути происходящих сегодня вещей.

Саммерс не спроста отказался от предложения Обамы, он понимает, что следующий глава ФРС, будет вынужден быть «гробовщиком» наподобие Кириенко в России в 1998 году. Поскольку, дальнейшее продолжение текущей политики ФРС, помимо инфляционной угрозы в будущем, создает дисбалансы внутри американской экономики. Богатые, имеющие доступ до печатного станка становятся еще богаче, а бедные продолжают беднеть. При этом, нет никакого толку от того, что капитал богатых растет в денежном выражении, поскольку в дело эти деньги не идут.

( Читать дальше )

Потенциал роста фондового рынка, основанный на количественном смягчении уже исчерпан. Логика, по которой рынок смог вырасти в понедельник, по поводу отказа Саммерса от поста главы ФРС, сетующая о том, что повышаются шансы госпожи Йелен, которая более сдержана по вопросу ужесточения политики ФРС, уже не так важна. Будет QE, или не будет, это видимая поверхность, за которой не видно сути происходящих сегодня вещей.

Саммерс не спроста отказался от предложения Обамы, он понимает, что следующий глава ФРС, будет вынужден быть «гробовщиком» наподобие Кириенко в России в 1998 году. Поскольку, дальнейшее продолжение текущей политики ФРС, помимо инфляционной угрозы в будущем, создает дисбалансы внутри американской экономики. Богатые, имеющие доступ до печатного станка становятся еще богаче, а бедные продолжают беднеть. При этом, нет никакого толку от того, что капитал богатых растет в денежном выражении, поскольку в дело эти деньги не идут.

( Читать дальше )

Саммерс выбыл. Кто остался?

- 16 сентября 2013, 11:54

- |

В выходные вышла сенсационная новость — Л.Саммерс больше не кандидат на место текущего главы ФРС США — Бена Бернанке. Саммерс добровольно отказался от участия в гонке — по материалам AForex.

В выходные вышла сенсационная новость — Л.Саммерс больше не кандидат на место текущего главы ФРС США — Бена Бернанке. Саммерс добровольно отказался от участия в гонке — по материалам AForex. Самая очевидная кандидатура на роль нового «босса» ФЕДа — Джанет Йеллен, которая в настоящий момент является вице-председателем регулятора и логичным продолжателем «смягчительных» монетарных политик Бернанке. Йеллен — экономист с блестящим академическим прошлым, посему ее горячо поддерживают все ведущие экономисты Америки. На прошлой неделе более 400 человек (независимые экономисты и топ-менеджеры корпораций) подписались под письмом, адресованным президенту, с тем, чтобы тот предпочел г-жу Йеллен на пост главы ФЕДа. Такая популярность неудивительна — г-жа Йеллен известна своей мягкостью, гибкостью и нежеланием действовать агрессивно, резко меняя устоявшиеся порядки. Ее горячо поддерживают, так как верят, что рынки будут двигаться в том же ключе, как и при Бернанке, и американская элита сможет продолжить обогащаться, как и раньше.

( Читать дальше )

Tapering not tightening

- 13 сентября 2013, 18:28

- |

Смотря на график доходности 10-летних US treasuries, которая на днях в нервных конвульсиях пыталась прошить 3%-ый рубеж (хотя еще в апреле околачивалась около отметки в 1,6%), невольно вспоминается знаменательная речь Бена Бернанке, которую он произнес в марте 2013 года в рамках ежегодной конференции "Прошлое и будущее монетарной политики".

***Наш уважаемый karapuz оказывается сделал полный перевод еще в марте!!!! http://karapuz-blog.blogspot.ru/2013/03/blog-post_643.html?m=1

В рамках своего выступления глава ФРС в подробностях рассказывал, из чего складываются долгосрочные процентные ставки. В конце своей речи глава регулятора озвучил прогнозы, представленные различными агентствами и посчитанные по различным методикам, согласно которым уровень в 3% по 10-летним US treasuries ожидался лишь к концу… 2014 года…

Руки чешутся перед заседанием Феда 17-18 сентября прикупить US treasuries. Думаю, что рынок переоценивает значимость сворачивания программ количественного смягчения.

( Читать дальше )

***Наш уважаемый karapuz оказывается сделал полный перевод еще в марте!!!! http://karapuz-blog.blogspot.ru/2013/03/blog-post_643.html?m=1

В рамках своего выступления глава ФРС в подробностях рассказывал, из чего складываются долгосрочные процентные ставки. В конце своей речи глава регулятора озвучил прогнозы, представленные различными агентствами и посчитанные по различным методикам, согласно которым уровень в 3% по 10-летним US treasuries ожидался лишь к концу… 2014 года…

Руки чешутся перед заседанием Феда 17-18 сентября прикупить US treasuries. Думаю, что рынок переоценивает значимость сворачивания программ количественного смягчения.

( Читать дальше )

В пятницу не исключены попытки «быков» толкнуть рынки выше

- 13 сентября 2013, 09:48

- |

Американские фондовые индексы в четверг обновили свои трехнедельные максимумы, однако закрылись незначительным снижением. Сильные данные по рынку труда, которые выходили в последнее время, делают вопрос об уменьшении объема программы QE-3 уже почти решенным. Инвесторы закладываются на то, что ФРС в ходе своего заседания 17-18 сентября объявит о сокращении выкупа активов на $10 млрд. в месяц. На двух последующих заседаниях в октябре и декабре объем QE может быть урезан в общей сложности еще на $20-40 млрд. Дабы не испугать инвесторов и не обвалить рынки, американский ЦБ будет придерживаться стратегии обнародования дальнейшей политики (forward guidance). По мнению ФРС определенность будущей монетарной политикой позволит компаниям более широко инвестировать, а потребителям активнее тратить. Таким образом, до середины следующей недели мы, скорее всего, не увидим сильных движений в заокеанских биржевых индексах – инвесторы должны получить подтверждение своих ожиданий.

( Читать дальше )

( Читать дальше )

Три вопроса, три неопределённости

- 12 сентября 2013, 17:06

- |

Финансовые рынки в мире хоть и попытались пройти вверх, текущая торговля все равно остается в рамках все того же боковика который начался еще в мае. И пока что, я не вижу оснований для выхода из данного положения. Над рынком как дамоклов меч висят три вопроса, как три черные карты, с пока еще не предсказуемым разрешением и соответственно влиянием на рынок.

Первый вопрос, это вопрос по войне в Сирии. Хоть страхи по поводу войны стали затухать в последние дни, все же точка в этом вопросе еще не поставлена. Поэтому данный вопрос все еще важен и таит в себе риски. Пока еще нельзя точно сказать, будет война или не будет, так же как и нельзя сказать какой характер будет у войны если она начнется. Будет ли это ограниченная операция или же большой региональный конфликт.

Второй вопрос, это вопрос о перспективах продолжения программы количественного смягчения в США. Значимость данного вопроса для финансовых рынков трудно преувеличить. Четкий ответ на вопросы о том, когда на сколько и будет ли вообще свернут QE3 в ближайшее время пока не получен и главное достаточно сложно предположить действия ФРС в ближайшее время. Поскольку есть основания полагать, что ФРС в данный момент сам ждет того, что будет в итоге в Сирии, что будет по лимиту потолка долга и американским бюджетом. Не зная ответы на эти вопросы, ФРС вероятно сейчас сам находиться в смятении.

( Читать дальше )

Первый вопрос, это вопрос по войне в Сирии. Хоть страхи по поводу войны стали затухать в последние дни, все же точка в этом вопросе еще не поставлена. Поэтому данный вопрос все еще важен и таит в себе риски. Пока еще нельзя точно сказать, будет война или не будет, так же как и нельзя сказать какой характер будет у войны если она начнется. Будет ли это ограниченная операция или же большой региональный конфликт.

Второй вопрос, это вопрос о перспективах продолжения программы количественного смягчения в США. Значимость данного вопроса для финансовых рынков трудно преувеличить. Четкий ответ на вопросы о том, когда на сколько и будет ли вообще свернут QE3 в ближайшее время пока не получен и главное достаточно сложно предположить действия ФРС в ближайшее время. Поскольку есть основания полагать, что ФРС в данный момент сам ждет того, что будет в итоге в Сирии, что будет по лимиту потолка долга и американским бюджетом. Не зная ответы на эти вопросы, ФРС вероятно сейчас сам находиться в смятении.

( Читать дальше )

А был ли вообще рост S&P 500?

- 11 сентября 2013, 07:48

- |

Картинка из свежей презентации Джеффри Гундлача, главы хедж-фонда DoubleLine. У нас есть отличный материал о нем и его фонде.

Для тех кто не понял суть картинки, цветом обозначен рост индекса S&P 500, который по мнению Гундлача рос исключительно благодаря денежным вливаниям со стороны ФРС, так называемым QE – количественным смягчениям, т.е. проще говоря печати денег.

Если Гундлач прав то можно считать, что “рост” американского рынка был в основном инфляционным, т.е. был вызван закачкой денег и прекращение этих закачек вполне может привести к непредсказуемым последствиям.

Читать мой комментарий по этому поводу

QE нужно завершить до начала краха

- 10 сентября 2013, 19:32

- |

Думаю, QE нужно завершить до начала краха что бы сказать «наш QE был эффективен, но мы его закончили, потому случился крах» а иначе придётся признать что QE был пустым оттягиванием времени и без него крах бы пережили менее печально

Корреляции между программой QE и рынком акций теперь нет!

- 06 сентября 2013, 14:23

- |

Корреляция на уровне 0 означает, что решения FED о программе QE никак не отражаются на доходности рынка акций

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал