rgbitr

✅Индексы на облигации РФ

- 18 октября 2022, 17:00

- |

Инструмент отчётливо показывает, то что это идет волна b и коррекция еще не выполнила дно. Что то грядёт.

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

- комментировать

- Комментарии ( 0 )

✅Индексы на облигации РФ

- 21 сентября 2022, 17:05

- |

Пошли распродажи по плану в рамках второй волны. Есть три потенциальные цели окончания коррекции.

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

Рубли или доллары? Куда податься инвестору? (часть 2)

- 03 июня 2021, 12:41

- |

Доделал некоторые элементы своих программ, для проведения различных расчетов и исследований. И было неплохо их опробовать на сравнение инвестиций в рублях и долларах.

В прошлой статье "Рубли или доллары? Куда податься инвестору?" Я бегло сравнил инвестиции в акции российских компаний через индекс IMOEX и американские — индекс SP500, указав, что стоило бы учесть дивиденды, но скорее всего за тот рассматриваемый промежуток времени ситуация сложилась бы в пользу России, несмотря на все обесценения рубля за исключением дефолта 1998 года.

Кстати, в комментариях были интересные дискуссии на тему насколько правильно не учитывать дефолт. Я хотел бы вынести, один из аргументов в эту статью:

На мой взгляд текущая ситуация в России принципиально отличается от конца 90-х. А в экономическом смысле, и с точки зрения проводимой денежно-кредитной политики это две разные страны, если можно так выразиться. На текущий момент у России инвестиционный рейтинг BBB со стабильным прогнозом. Для этой категории рейтингов вероятность дефолта сроком на 1 год составляет примерно 0,03% а к 10 годам повышается до 3.8%, что делает возможность дефолта маловероятным событием. Именно поэтому, я и считаю, что с экономической точки зрения можно не учитывать 1998 год в сравнении.

( Читать дальше )

Инвестируем в недвижимость на стадии котлована?

- 18 декабря 2020, 13:51

- |

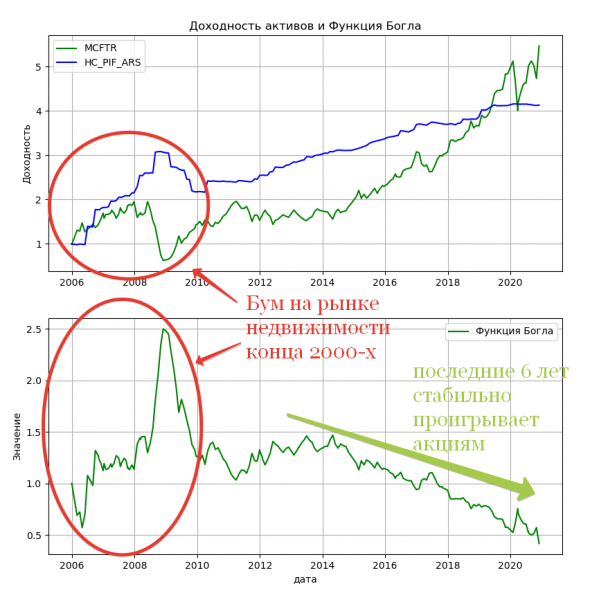

В качестве сравнения эффективности вложений в квартиры на стадии строительства для инвестора можно взять Закрытый паевой инвестиционный фонд недвижимости «Арсагера — Жилищное строительство» под управлением Управляющей компании «Арсагера».

Инвестиционная идея фонда заключается в том, что средства вкладываются в наиболее перспективные объекты строящейся жилой недвижимости (квартиры) надежных застройщиков. На ранних стадиях квартиры стоят дешевле, а по мере завершения стройки их цена доходит до уровня готового жилья. По окончании строительства квартиры продаются, и инвестиционный цикл повторяется.

Таким образом, фонд отражает распространенную идею покупки квартир на стадии «котлована» и продажу ее, после ввода дома в эксплуатацию на длительном горизонте. Фонд имеет неплохую историю деятельности (начиная с 2005 года), и таким образом демонстрирует условный агрегированный показатель эффективности подобных инвестиций.

( Читать дальше )

среднесрочный тренд на плавное ослабление рубля

- 03 июля 2020, 09:44

- |

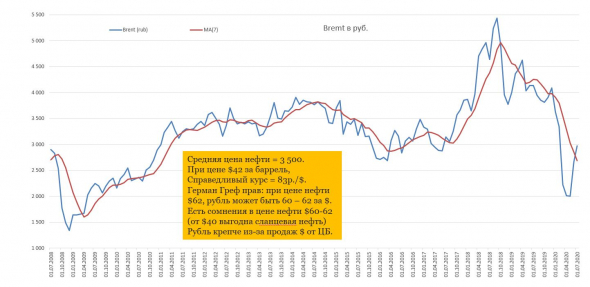

Нефть в руб.

Аукционы Минфина по ОФЗ во вторник (30 06) были провальные: предложив инвесторам 5-летние ОФЗ 26234 на 50 млрд рублей, Минфину удалось собрать заявки на 20 млрд. Фактически разместить удалось лишь пятую часть заявленного объема (на 11,4 млрд рублей), несмотря на заметную скидку к рынку.

В 3кв. ЦБ РФ планирует разместить ОФЗ на 1 трлн руб.

RGBI (Tr.) начал падать.

Это говорит о потере интереса к рублю.

Ниже — график rub/usd по дневным.

( Читать дальше )

Из ОФЗ уходят деньги, RGBI слегка падает (одна из причин падения рубля)

- 02 июля 2020, 09:27

- |

Индекс RGBI tr. по дневным (tr.включая купонный доход): начинает падать: теряется интерес к ОФЗ, одна из причин ослабления рубля.

В марте 2020г. в ОФЗ пришли деньги, теперь деньги уходят.

Интерес к рублю, акциям может появиться на более низких уровнях.

ЦБ РФ В 3 КВАРТАЛЕ ПЛАНИРУЕТ РАЗМЕСТИТЬ ОФЗ НА 1 ТРЛН РУБ.

ВИДИМО, ДЛЯ РАЗМЕЩЕНИЯ ТАКОГО ОБЪЕМА, ПРИДЕТСЯ УВЕЛИЧИВАТЬ ДОХОДНОСТЬ ОФЗ !

Белая линия — это МА(50).

Оранжевая линия — индекс силы (Александра Элдера.

Красная линия — индекс волатильности Чайкина ( индекс страха).

Страха пока нет, индекс силы медленно ползет вниз.

MACD hist. около 0.

Новая серия аукционов Минфина во вторник была провальной.

Предложив инвесторам 5-летние ОФЗ 26234 на 50 млрд рублей,

Минфину удалось собрать заявки только на 20 млрд.р.

Минфину удалось собрать заявки на 20 млрд.

Фактически разместить удалось лишь пятую часть заявленного объема (на 11,4 млрд рублей), несмотря на скидку к рынку.

( Читать дальше )

Для (не?)понимающих в рынке

- 15 октября 2019, 07:44

- |

Как этого избежать и быть более объективными? В данном случае — взять ретроспективу поглубже.

Забавно, но пару недель назад я как раз делал такие расчеты.

Возьмем за точку отсчета 1 января 2008 года. А как же без кризиса-то?:) В противном случае всегда можно выбрать какой-нибудь рублёвый актив, который с низкой базы вырос ого-го как. Ну а за короткий срок еще легче найти рублевый актив, который показал хорошую динамику. При этом против рубля я ничего принципиально не имею:)

Поехали:

Тут, как говорится, кому что более нравится, но за рассматриваемые почти 12 лет русские акции с реинвестированием дивидендов увеличили бы капитал в 2,32 раза, что соответствует 7,5% годовых с просадками -70% в 2008 году, -30% в 2011-2012 годах и -17% в 2017 году. Так себе удовольствие. Хотя в плюс.

( Читать дальше )

Фьюч на RGBI

- 10 октября 2019, 13:04

- |

Фьюч на RGBI

Прогноз по индексу облигаций RGBITR от ProfitStock.ifo (05.12.18)

- 05 декабря 2018, 22:03

- |

Конечно, нельзя полностью исключать возможность обновления исторического максимума по альтернативному (красному) варианту, но он представляется менее вероятным в связи с ожидаемым принятием в январе 2019 г. санкций против российского гос.долга.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал