s&p500

Мировые индексы, текущая ситуация

- 04 мая 2016, 09:32

- |

S&P500

По данному индексу продолжается развитие нисходящей коррекции, в рамках которой развивается локальная коррекционная модель. Скорее всего, данная модель примет вид горизонтальной формы и образует небольшой диапазон. Если данное предположение будет верно то, вполне возможно, что локальный рост будет ограничен верхней границей трендового канала, который будет оказывать давление на цены и проталкивать её к новым низам.

Рекомендация: в рамках рассматриваемого сценария при росте цены рекомендуется продолжать поиск точек для продажи индекса с целями в районе 2030,00-2000,00.

DJ

Ситуация по индексу DJ на локальных уровнях абсолютно идентичная ситуации по индексу S&P 500. То есть так же предположительно идет развитие локальной горизонтальной коррекционной модели. И тест верхней границы канала может послужить сильным сопротивлением и привести к продолжению локального нисходящего тренда.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Америка на снижение. Волна 2.

- 03 мая 2016, 19:03

- |

smart-lab.ru/blog/301114.php сейчас можно констатировать аналогичное положение вещей.

Индекс американских акций находится на значимом уровне сопротивления. В это время бездисковый сегмент рынка — Казначейские облигации США — формируют отскок от поддержки своей консолидационной модели.

Полагаю вероятным в ближайшее время увидеть: падение американского рынка Акций, рост казначейских облигаций.

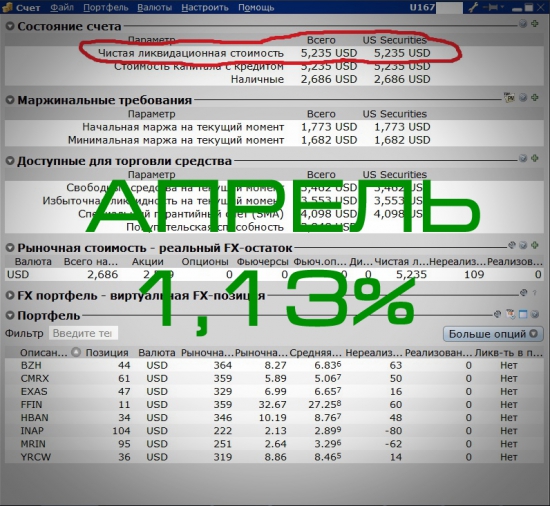

Отчёт за Апрель (американские акции)

- 03 мая 2016, 16:08

- |

Апрель подошёл к концу и в этом месяце мой портфель акций американских компаний подрос на 36$, что равняется 1.13% по отношению к предыдущему месяцу. Две позиции были закрыты. Первая- $SRPT закрыта в безубыток в связи с тем, что с компанией начались какие то манипуляции и цена в некоторых моментах в течении дня скакала до 50%, вторая бумага- $RJF закрыта с прибылью 23,3%, сделку закрыл по причине того, что бумага хорошо коррелирует с S&P500 и это не очень хорошо потому, что S&P500 в последнее время замедлил свой рост. Вообще пока мои акции росли я сделал некоторые выводы по своей системе. Моя ТС не совсем безопасна т.к. не смотря на то, что каждая отдельная акция не коррелирует с S&P500, то если взять их вместе- картина вырисовывается обратная. Так же большим минусом является то, что по моей ТС очень проблематично просчитать точную доходность на истории. Взвесив все ЗА и ПРОТИВ я решил постепенно закрывать позиции по портфелю акций, чтобы в дальнейшем перейти на более предсказуемую ТС (у меня есть такая).

P.S. В апреле на счёт дополнительно перевёл 2020$.

Компании США снова отчитались лучше ожиданий

- 03 мая 2016, 12:10

- |

В США завершается период корпоративной отчетности — к текущемy моменту отчитались 325 компаний из 500, входящих в индекс S&P-500.

Выручка компаний оказалась на уровне ожиданий, кроме разочаровавших телекоммуникационного и коммунального секторов. А прибыль компаний оказалась лучше ожиданий во всех секторах.

Ниже приведены соотношения количества компаний, отчитавшихся по выручке и прибыли лучше и хуже ожиданий в целом по рынку и в отдельности по каждому сектору:

( Читать дальше )

Когда загнется сипа?

- 02 мая 2016, 22:05

- |

S&P500: кого шортить будем?

- 02 мая 2016, 14:46

- |

Совсем недавно мы говорили о том, что в скором времени динамика американского фондового рынка, скорее всего, развернется вниз. Сейчас причин так считать – больше. Сюда добавились два свежих фактора:

- Прошлое заседание ФРС, риторика которого дала сигнал о возможном повышении процентной ставки в июне 2016 года.

- Отсутствие новых импульсов для достижения исторических максимумов и их пробитие.

По факту, сейчас нет НИЧЕГО НОВОГО, чтобы могло спровоцировать дальнейший рост американского фондового рынка. Топливо у быков закончилось, и это может спровоцировать сильный отскок вниз. Но для того чтобы не шортить один лишь биржевой индекс S&P500, можно выбрать и иные инструменты, а именно отдельные акции американских корпораций, многие из которых имеют большой потенциал падения.

Нефтегазовый сектор: XOM и CVXНефтегазовая промышленность США находится в трудном положении. Многие буровые установки были закрыты, ведь рентабельность добычи сланцевой нефти достигает 35$-40$ на один добытый баррель. Это не 10$-15$ на Ближнем Востоке или 25$ при добыче «черного золота» в России. И как же такая ситуация не может повлиять на такие компании, как ExxonMobil и Chevron?

( Читать дальше )

Мировые индексы, текущая ситуация

- 02 мая 2016, 10:08

- |

S&P500

Цена по индексу S&P500 продолжает развитие рассматриваемой коррекции, в частности предположительно развивается импульс в составе первой части данной коррекции. Хотя коррекция может принять вид более сложной модели, чем простой зигзаг, все же для завершения нисходящей коррекции индексу необходимо сформировать как минимум два существенных минимума. Если данное предположение будет верно то, после непродолжительного бокового движения на локальных степенях цена продолжит движение вниз.

Рекомендация: в рамках рассматриваемого сценария рекомендуется, продолжат удерживать ранее открытее короткие позиции и при коррекционных откатах продолжать их наращивание с целями в районе 2050,00-2000,00.

DJ

Ситуация по индексу DJ на локальных уровнях абсолютно идентичная ситуации по индексу S&P 500. То есть так же предположительно развивается импульсная структура вниз в составе нисходящей коррекции, которая может принять вид простого зигзага.

( Читать дальше )

Пока несут сакэ... (Bank of Japan) обзор недели. NYSE, SPX.

- 01 мая 2016, 22:12

- |

Прошедшая неделя была примечательна несколькими событиями. Сначала в среду мы услышали обзор

WTI. нефть. в 10.30 утра по ET.

Уже в 14.00 выступила с заключительным отчетом Federal Reserve Meeting, старушка Йеллен. И за долгое время, рынок США практически никак не отреагировал после отчета ФРС. В то же время, следует заметить, что начиная с понедельника sentiment был слишком bullish. Что вообще характерно для дней ведущих к отчету ФРС. и все же цифры PUT/CALL Ratio VIX @ 229% (зашкаливающая ставка трейдеров на снижение волатильности)

И PUT/CALL ratio equity @ 58% (показатели 70-74% уже тревожны как правило). Народ быковал не на шутку. Хотя многие стопы быков выбило накануне, в конце недели и в понедельник.

Консенсус сводился к тому, что если не ФРС то BoJ. (Bank of Japan) уж точно объявит о еще более смягчающей политике Центробанка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал