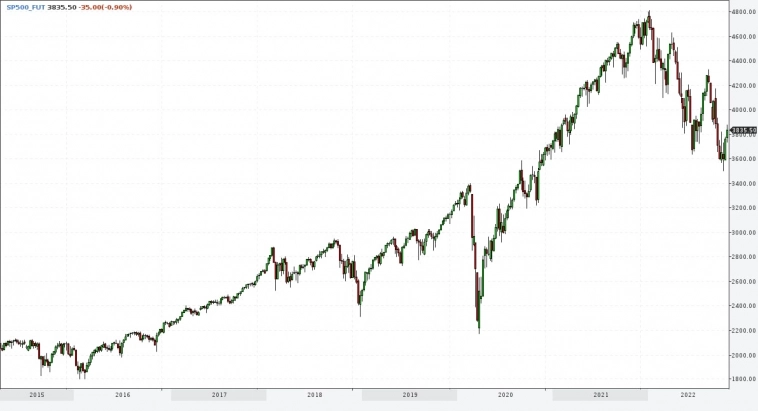

s&p500

Момент на текущую ситуацию

- 26 октября 2022, 13:06

- |

Открытые ордера в работе… -

штаты налили денег — уходим, переворачиваемся в быка !

____________

Все сигналы даются заранее в чате трейдеров в телеге !

забегайте ! :)

_

- комментировать

- Комментарии ( 2 )

Ежемесячный обзор: центробанки сократят инфляцию, не считаясь с проблемами в экономике

- 26 октября 2022, 11:59

- |

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18 сентября по 18 октября. Обзор за предыдущий месяц можете почитать по ссылке.

Рост ставок уже негативно повлиял на экономическую активность. В США фиксируют ослабление спроса на жильё и автомобили. Потребители сокращают необязательные траты, такие как покупка электроники, подписки на различные сервисы. Не все производители могут переложить инфляционное давление на потребителей. В последние дни появились также данные о том, что потребители стали экономить и на необходимых покупках, приобретать еду и одежду в сравнительно дешёвых магазинах. В связи с чем ФРС уже отмечает ослабление инфляции. Инфляционные ожидания также улучшились. Экономические агенты сейчас не ожидают, что инфляция будет усиливаться или сохраниться до конца года на текущих уровнях.

За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. Уровень безработицы в сентябре снизился до 3,5%, экономисты не ожидали изменений с 3,7%. Индекс цен производителей 8,5% в годовом выражении, ожидалось 8,4%. Индекс потребительских цен (ИПЦ) замедлился в августе до 8,2% в годовом выражении в сравнении с 8,3% месяцем ранее, ожидалось 8,1%. Объём розничных продаж в сентябре остался на уровне августа, тогда как рынок ожидал рост на 0,2%. В годовом выражении розничные продажи выросли на 8,4%.

( Читать дальше )

В штатах все зашибись.

- 26 октября 2022, 10:22

- |

А в остальном все хорошо.Война на Украине и отруб Европы от дешевого газа.Америка делает деньги…

Американский рынок - Рынок США ожидает двух ближайших важных событий 26.10.2022

- 26 октября 2022, 08:05

- |

Американский индекс во вторник закрыл торги с приростом +1,63%, на отметке 3859,10.

Фьючерс на индекс торгуется сейчас чуть ниже цены закрытия.

( Читать дальше )

Жду выше американские акции и считаю рискованными уровни отечественных акций и нефти

- 26 октября 2022, 08:00

- |

Ударный вторник для отечественного рынка акций, рост в среднем на 3%. Параллельно – прирост американских индексов примерно на 1%

От американского рынка жду дальнейшего повышения. Думаю, рынок вблизи своего долговременного дна. Подтверждаю свою точку зрения от начала октября.

Аргументация простая. В мире, отягощенном геополитическими проблемами, потребление, скорее всего, будет сокращаться (острую фазу этого процесса мы наблюдаем в России), а потому инфляционный пик, вероятно, пройден. Ждать серьезного повышения ставки ФРС, наверно, не нужно. А рынок за время и инфляционного витка, и ужесточения ДКП просел более чем на 20%. Просадка относительно неглубокая, но долгая. И последнюю попытку роста рынка, с преодолением вверх заветных 3 800 п. по S&P 500 рассматриваю как перспективную, с протяженным во времени и динамике потенциалом. Да, за слабым потреблением следует слабая экономика, рынок этого не любит. Но в этом процессе должен бы появиться и слабый доллар. Что для рынка, возможно, перевешивающий аргумент.

( Читать дальше )

Сравнение SP500 2008 и 2022

- 25 октября 2022, 15:02

- |

Как считаете, смогут манипуляциями вытянуть рынок к выборам и после последует падение или не смогут вытянуть и начнем падать уже сейчас? Либо вовсе не будет никакого падения. Какие ваши предположения?

Дневник наблюдений за состоянием кризиса в США. Инфляция душит всё

- 25 октября 2022, 13:35

- |

Федеральная резервная система США пойдет на четвертое подряд повышение процентной ставки на 75 базисных пунктов 2 ноября, согласно экономистам, опрошенным агентством Reuters, которые заявили, что центральный банк не должен делать паузу, пока инфляция не упадет примерно до половины текущего уровня инфляции, а это уровень повышения процентной ставки от 4% до 5%. Но сами знайте, что инфляция не стоит на месте, что стоит принимать во внимание для понимания сроков наступления кризиса. Это самый агрессивный цикл ужесточения за последние десятилетия принес с собой еще неизбежные риски рецессии.

ФРС ориентируется по индексу расходов на личное потребление (PCE), но опрос предполагает, что примерно половина текущего уровня инфляции должна стать поворотным моментом. Прогнозируемая инфляция PCE была выше целевого показателя по крайней мере до 2025 года.

Согласно опросу, инфляция (CPI) не должна была сократиться вдвое до 2 квартала 2023 года, составив в среднем 8,1%, 3,9% и 2,5% в 2022, 2023 и 2024 годах соответственно. Представители ФРС указали, что приостановка повышением процентной ставки возможна только после «четких и убедительных» доказательств замедления инфляции.

Сохранить или увеличить темпы роста инфляции могут нефтяные цены, которые в значительной степени на сегодняшний день контролируются странами OPEC+.

( Читать дальше )

Корреляция S&P 500 и медвежьих настроений индивидуальных инвесторов

- 25 октября 2022, 08:18

- |

На графике — S&P 500 и данные опроса AAII*.

В продолжение темы о корреляции S&P 500 и медвежьих настроений индивидуальных инвесторов стоит отдельно рассмотреть низкие значения опроса AAII (Spread** < -40).

Такие показатели достигались только в периоды рецессии (01.08.1990-31.03.1990 и 01.01.2008-30.06.2009) и в 2022 году (крайний раз 26.09.2022).

* American Association for Individual Investors (AAII)

** Bull-Bear Spread — соотношение бычьих и медвежьих настроений инвесторов (на основании AAII)

Наши телеграм-каналы:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал