s&p500

Ждем повышения пендосией процентной ставки

- 20 сентября 2022, 10:53

- |

Повышение ставки выпалесосит с рынков горячие-спекуляционные деньги, что приводит к падению цен на камоды и уменьшению рисков.

С другой стороны вырастет количества банкроств, обслуживание долга для многих станет непомерно дорого и

как следствие уйдут с рынка конкуренции.

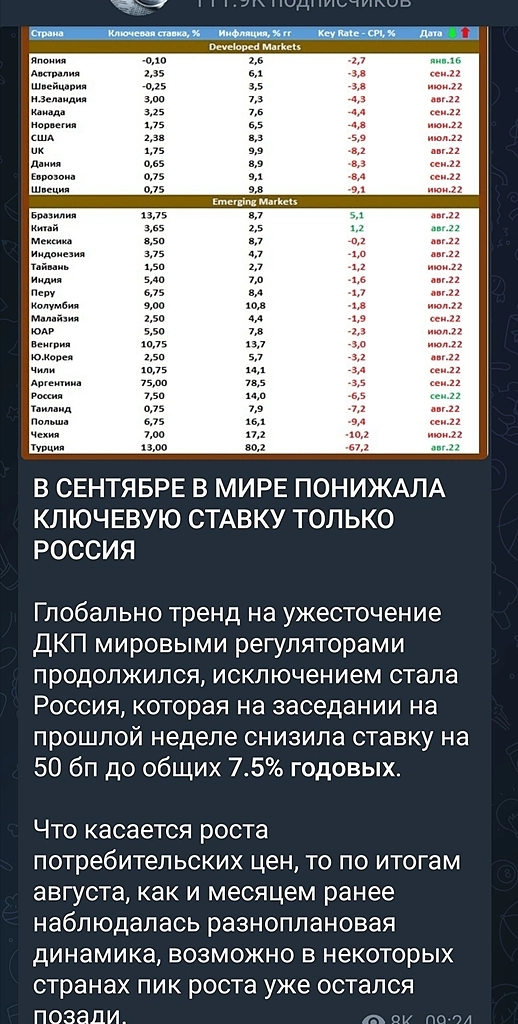

Какова сейчас процентная ставка.

- комментировать

- Комментарии ( 3 )

markets report 20/9/22

- 20 сентября 2022, 08:41

- |

Всем вторник!

Инвесторы Америки похоже решили передохнуть и вчера весь день откупали локальное дно в индексах. SnP500 подошел снизу к ключевому уровню 3900 пунктов, но важно отметить, что вчера объем торгов был в 2 раза меньше, чем в пятницу, когда этот уровень пробивался сверху. Это говорит о том, что бОльшая часть рынка заняла выжидательную позицию перед заседанием ФРС. Если движение и продолжится, оно вряд ли будет носить определяющий характер, скорей участники торгов дождутся главной новости недели в среду.

Наступили неважные времена для фармы, так как президент америки объявил об окончании пандемии. Инвесторы стали избавляться от акций, недавно хайповых производителей вакцин. NVAX, MRNA, BNTX сходили вниз от 6 до 9%. BionTEch с Modern’ой уже находятся на уровне полугодовой поддержки, а NVAX давно ее пробил. Думаю, что у этих 3х акций перспективы пока печальны и стоит ожидать их еще ниже.

Технические аналитики инвесткомпании Опенгеймер на Уолл Стрит считают, что индекс широкого рынка SnP500 может обновить минимумы и сходить на 3500 пунктов в ожидании повышения ставки от ФРС. Правда эти стратеги так же считают, что дно рынок может достичь уже в этом октябре, и потом скорей всего начнется ралли. Парни ссылаются на статистику, что в года промежуточных выборов в Америке, в октябре рынки разворачиваются и начинается рост. Но так же они считают, что вслед за разочаровавшими данными по инфляции за август, которые вышли как раз в сентябре и вызвали панику, новые данные за сентябрь, которые выйдут в октябре порадуют инвесторов и рынок на них развернется и начнется ралли.

( Читать дальше )

Всё больше похоже на 2008

- 19 сентября 2022, 17:16

- |

🔥Доходность 2-летних казначейских облигаций США устремляется ещё выше сегодня приближаясь к новому рекорду в 4%. Таких ставок по облигациям в США не было с 2007 года. А проблема вот в чём, к доходности гособлигаций привязан весь финансовый рынок. Огромный объем выпущенных корпоративных и государсвтенных облигаций по всему миру сейчас стремительно падает в цене, ведь рост доходности бенчмарка требует повышения доходности привязанных к нему инструментов. А повышение доходности достигается только путем дисконта от номианла. Получается ситуация падения стоимости обеспчения при падении стоимости активов — повод для маржин-кола. Облигации часто являются обеспечением по другим активам и их стремительное снижение в цене требует сокращать позиции.

Есть ещё один плохой момент во всём этом для акций. Стоимость фондирования становится всё выше, а доходы бизнеса стагнирует или снижаются. И ещё на закуску, в моделях расчёта справедливой стоимости акций всегда используется безрисковая ставка, а она, как вы понимаете, растёт вместе со ставками на облигации ухудшая оценку.

( Читать дальше )

✅S&P 500

- 19 сентября 2022, 16:55

- |

Есть подозрение на формирование волны (2) в рамках старшей [C], о ней более подробно в обзоре.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Откровение 22.38

- 19 сентября 2022, 12:36

- |

( Читать дальше )

Возможен отскок по Америке

- 17 сентября 2022, 14:35

- |

1. В последнее время на дневном таймфрейме после образования снизу хвоста SPX500 неплохо отскакивает.

2. Сейчас у спекулянтов огромная позиция в шорт. При чем у тех же самых, которые агрессивно шортили в июне 2020 года, после чего рост продолжился. Сейчас шорт еще больше:

( Читать дальше )

Почему экономика России рушится, но не разрушается

- 17 сентября 2022, 07:55

- |

Отсюда: мир однополярен. Все в нём работают по методичке. Независимых государств нет. Борцы с геями проглатывают электромобили. А борцы с оккупантами проглатывают крипту. Всё идёт чётко по плану, ни один хирург не работает без разрешения (или указки) США. Достаточно разобрать и проанализировать всю ситуацию с коронавирусом, чтобы это понять. Выгоднее всех он оказался для США и они же согласно же своей же статистике своего же института Джонса-Хопкинса больше всего от него пострадали. Вот вам и гешефт, вот вам и алиби! Потомки, которые не застали это время, будут изучать его по учебникам, в которых напишут официальную версию про летучих мышей и биолаборатории в Украине, а потому никто в будущем не будет знать реальной правды о прошлом.

( Читать дальше )

Почему экономика России не рушится?

- 16 сентября 2022, 19:32

- |

Чуть что серьезное, наложат санкции и всё рухнет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал