s&p500

Что было с портфелем из S&P 500 и 5-летних бондов за 90 лет?

- 17 января 2019, 03:11

- |

Историческая вероятность увидеть положительную доходность в акциях в разные периоды времени:

Это одна из лучших иллюстраций силы долгосрочного мышления на рынках. Дейтрейдинг это ближе к подбрасыванию монетки, но чем дальше вы продлеваете временной горизонт, тем выше ваши шансы на успех.

Сформировав портфель из S&P 500 и 5-летних казначейских обязательств, в пропорции 60/40, мы увидим такой результат:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Нефть и золото - рост не за горами? Ждем развития событий!

- 16 января 2019, 22:19

- |

Добрый день!

На дневном графике нефти цена пробила локальный нисходящий канал, откатилась к нему и сформировала бычье поглощение. Здесь у нас прорисовывается сценарий роста «черного золота» с первой целью возле пробитого недельного восходящего канала (27.7-42.08-75.34).

А вот около линии пробитого аптренда может последовать отскок пары вниз. Здесь нам помогут определиться свечные сигналы:

На дневном графике индекса S&P 500 цена зашла в пробитую зону сопротивления, которая ранее была нижней границей диапазона. Если свечные сигналы не покажут разворот от пробитой линии, тогда котировки могут отскочить повыше – от нисходящего канала:

( Читать дальше )

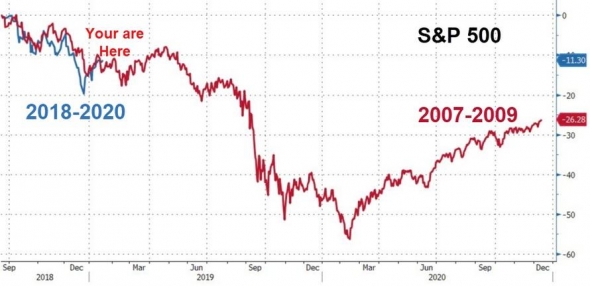

S&P500 2007-2009 vs 2018-2020

- 16 января 2019, 20:05

- |

So while the technicals (as one unexpected Trump tweet could bring chaos back in a hurry) suggest there appears to be nothing but smooth sailing ahead for the next 20 or so point in the S&P, storm clouds may be gathering, and as Nomura once again cautions, it is worth noting from a «tactical sequencing» perspective the bank's Sep 2018-Jan 19 S&P “comp” to the Oct 2007-Oct 08 analog (highest correlation btwn current environment and prior “trigger dates” of -17.5% SPX selloff in 67 days or less)…

(ВИДЕО) Доллар/рубль, Криптовалюта , ММВБ(РТС,СБЕР) ,SP500 ,НЕФТЬ,EUR/USD Обзор рынка 16.01.2019

- 16 января 2019, 10:30

- |

Скорость восстановление S&P 500 в 1998 и 2011 годах.

- 16 января 2019, 08:35

- |

В 1998 году S & P достиг дна 8 октября после падения на 22%, а к 24 ноября поднялся на 29% до новых максимумов.

На другом медвежьем рынке (2011 г.) ему понадобилось чуть больше времени, минимум 4 октября 2011 г. (снижение -21%), новый максимум к концу февраля 2012 г.

( Читать дальше )

S&P 500 вырос на 8% за время рекордного Shutdown!

- 16 января 2019, 08:16

- |

А дед знает что делать!

--------------------------------------------------------------------

Мой телеграмм канал: https://t.me/goodtrade Освещаем самые горячие новости по рынку США и торгуем командой фьючерсом на S&P 500, $SPY, $UVXY, $VXX.

Основной интригой для биржевых игроков остается дальнейшая динамика индекса S&P 500.

- 16 января 2019, 02:57

- |

Американские биржевые площадки во вторник закрылись ростом на фоне планов Китая по дополнительным мерам стимулирования своей экономики. Так, власти Поднебесной в условиях торгового противостояния с США и замедления экономического роста в стране демонстрируют готовность оказать поддержку малому бизнесу путем дополнительного кредитования и снижения налогов.

Индекс широкого рынка S&P 500 вырос на 1,07% закрывшись на отметке 2610,30 пункта, промышленный индекс Dow Jones прибавил 0,65%, высокотехнологичный NASDAQ увеличился на 1,71%. Индекс развивающихся рынков MSCI поднялся на 1,2%. Доходность 10-летних казначейских облигаций выросла на один базисный пункт до 2,71%.

Стартовавший сезон отчетов компаний пока не внушает оптимизма. Так, крупнейший по активам американский банк JPMorgan Chase как и его коллега Citigroup продемонстрировал довольно слабые показатели за счет падения доходов от торговли облигациями, в то время как доходы Wells Fargo упали во всех крупных подразделениях из-за снижения кредитования.

До конца текущей недели отчеты за четвертый квартал опубликуют Goldman Sachs и Bank of America. Основной же интригой для игроков остается дальнейшая динамика индекса S&P 500, который во вторник завершил торги над ключевым уровнем 2600 пунктов, что при закреплении бенчмарка над данным рубежом может создать предпосылки для продолжения роста вплоть до отметки 2800 п. Если же пробой 2600 п. окажется ложным, то индикатор рискует начать снижение в район декабрьских минимумов.

( Читать дальше )

Пересмотр портфеля американских акций 14-01-2019

- 15 января 2019, 13:50

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

4 рыночных “страха”, которые нужно отслеживать в 2019

- 15 января 2019, 10:17

- |

S&P 500 уже значительно стабилизировался после декабрьского падения, кульминацией которого стал день на территории медвежьего рынка 24 декабря. Хотя на данный момент глубина давления со стороны продавцов, похоже позади, инвесторам будет разумно оставаться готовыми к сохранению волатильности в предстоящие недели. На прошлой неделе SPY закрылся на своих максимумах, чуть ниже 260. Предполагаю, что на этой неделе 260 уже будет преодолен, следующая цель – зона пробоя середины декабря, которая находится в области 263.50 – 265.00. Текущая поддержка – 250.00.

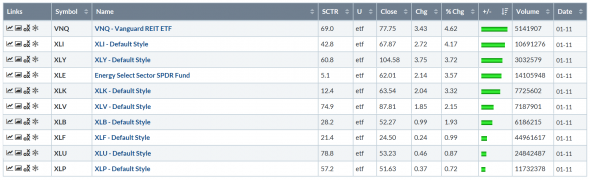

Все сектора выросли на прошлой неделе, но самое интересное, что Defensive (защитные сектора) значительно отстают на месячном периоде, тогда как consumer discretionary и basic materials – два циклических сектора, хоть и скромно, но выросли.

( Читать дальше )

"Очередная халява" или нет?

- 14 января 2019, 18:04

- |

Всем привет.

Решил написать еще один обзор на интересную, по моему мнению, компанию. На эту компанию я обратил внимание, наткнувшись на вот этот пост smart-lab.ru/blog/503567.php. В посте в принципе все довольно лаконично и четко описано, но я бы хотел осветить более подробно.

Что из себя представляет PDL BioPharma, Inc.? По моему мнению, это не в прямом смысле компания из сектора Healthcare – Biotechnology. Сама компания не занимается производством и разработкой лекарственных препаратов (АФИ, ГЛС), медицинских приборов и не оказывает медицинских услуг. PDL BioPharma, Inc. занимается поиском перспективных проектов связанных с сектором здравоохранения и инвестирует в них.

Многие компании и университеты имеют лицензии на свои технологии или продукты и имеют право на получение роялти. Публичные рынки, как правило, предоставляют мало кредитов государственным компаниям, получающим роялти, и таким компаниям может потребоваться финансовая поддержка либо для коммерциализации своего продукта, либо для полной разработки продукта, находящегося в полной собственности, что приведет к повышению цены их акций. Аналогичным образом, университеты, получающие роялти в течение нескольких лет, могут иметь непосредственные потребности в доходах на операционные расходы, увеличение капитала и тому подобное. PDL может монетизировать все или часть таких лицензионных платежей, делая денежные средства доступными сразу или траншами в течение определенного времени, как того требует компания или академическое учреждение. В ситуациях, когда у контрагента нет роялти, PDL работает с ним, чтобы создать синтетический процент дохода, который затем можно монетизировать.

Чтобы создать акционерную стоимость, мы создали разнообразный портфель альтернативных инвестиций. Эти альтернативные виды финансирования подразделяются на одну из трех категорий: монетизация роялти, структура долга и гибриды двух типов. Наши инвестиции обычно находятся в активах с сильной защитой интеллектуальной собственности и находятся на коммерческой стадии или будут утверждены в ближайшее время.

Портфель активов, приносящих доход на основе альтернативного финансирования

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал