treasuries

Господа, подскажите как получить выгоду из роста доходности долга США.

- 11 ноября 2019, 05:18

- |

- комментировать

- Комментарии ( 6 )

Смягчение монетарной политики – сформировавшийся мировой среднесрочный тренд

- 04 сентября 2019, 14:42

- |

Сегодняшнее отличие в состоянии мировой экономики от состояния трех-пяти летней давности – это практическое исчерпание спектра доступных инструментов и снижение их эффективности для управления устойчивым развитием национальных экономик.

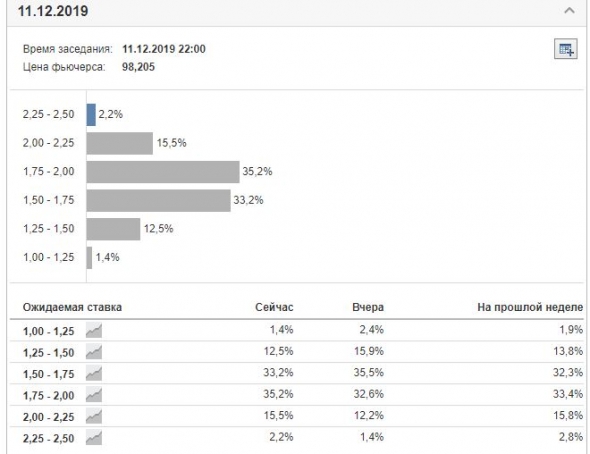

На очередном заседании ФРС 18 сентября 2019 года целевая ставка ФРС может быть снова снижена, как ожидается, на 25 bps. По данным CME Fed Watch Tool, вероятность очередного снижения целевой ставки ФРС в сентябре на сегодня составляет более 96% и уже включена в текущие котировки.

Ограничения эффективных мер по регулированию мировых рынков заставляет инвесторов надеяться больше на свои собственные силы и, как следствие, рост неуверенности инвесторов выражается в избыточной реакции на негативные новости, что в свою очередь ведет к повышению волатильности мировых рынков. В результате волатильность финансовых рынков может воспроизводить сама себя по принципу: волатильность – рост неуверенности – избыточная реакция – рост волатильности

( Читать дальше )

Global Macro: Высокие экономические риски - новая нормальность

- 06 августа 2019, 14:25

- |

31 июля ФРС, как и ожидалось, снизила целевую ставку на 25 базисных пунктов. Главными факторами необходимости снижения ключевой ставки ФРС называет сохраняющуюся низкую инфляцию, рост волатильности мировых рынков, а также как превентивная мера против возможного начала снижения роста экономики. Несмотря на высокие риски замедления мировой экономики и противостояние с Китаем, экономика США сохраняет устойчивость, и вероятность роста в 2019 году на 2.1%.

Доходность 10-летних Treasuries продолжает снижаться, сохраняя спрэд 10-летних и 3-месяных Treasuries в негативной зоне. Продолжается нормализация баланса ФРС (System Open Market Account, SOMA), состоящего из Treasuries и MBS облигаций.

Министерство финансов США также наблюдает за другими торговыми партнерами, которые подозреваются в манипулировании своими национальными валютами. В зоне риска, кроме Китая, находятся также Япония, Южная Корея, Германия, Италия, Ирландия, Сингапур, Малайзия и Вьетнам. Результатом такого манипулирования США считают завышенный текущий курс доллара США к основным мировым валютам.

( Читать дальше )

Us treasuries, что творят спекулянты?

- 10 июня 2019, 15:28

- |

Вдруг кто не знает, на сегодня рынок ожидает понижения ставки ФРС к концу 19 года на 0,5-0,75% (!!!) а цена на трежерь за последние 19 дней выросла почти на 3 фигуры.

В последние несколько дней случилось нечто довольно интересное, на скрине ниже стрелочкой указан график объемов и открытого интереса (установлен 1d таймфрейм). Как мы видим, на последнем росте в какой-то момент открытый интерес стал резко падать, что указывает нам на закрыте шортов. Какие-то игроки не выдержали движения против своей позиции и закрылись. На максимальной точке открытого интереса было 4,77 млн открытых позиций, на минимуме после этого стало 3,93 млн, т.е. закрыли 17,7% от всех позиций!

( Читать дальше )

Global Macro: Выжидательная политика ФРС сохраняется

- 13 мая 2019, 15:19

- |

1 мая на очередном заседании ФРС ожидаемо сохранила целевую ставку в диапазоне 2,25 – 2,5 рр. Основные причины, из-за которых ФРС не изменяет ставку, в экономике США сохраняются. Среди них особое внимание глава ФРС Джером Пауэлл уделяет сохраняющейся низкой инфляции, которая остается на уровне ниже 2%. Компоненты, которые составляют индекс инфляции CPI по разному влияют на конечное значение. Так в марте CPI составил 1,9%. Главным контрибьютором стала составляющая продуктовых товаров в индексе CPI, которая прибавила 2,1%, в то же время составляющая энергетики в CPI снизилась до минус 0,4% из-за продолжающегося колебания цен на энергоносители, которые несут существенные политические риски. Несмотря на низкую инфляцию, вероятность однократного повышения целевой ставки ФРС в конце 2019 года сохраняется.

Доходность 10-летних Treasuries продолжает восстанавливать средние устойчивые уровни, хотя вероятность повторного инвертирования кривой доходности всё еще сохраняется. Продолжается нормализация баланса ФРС (System Open Market Account, SOMA), состоящего из Treasuries и MBS облигаций, начавшаяся ещё в 2017 году. к октябрю этого года ФРС намерен стать нетто покупателем Treasuries и сохранять в дальнейшем приемлемый баланс SOMA. В дальнейшем внимание ФРС будет сосредоточено на характеристиках своего портфеля Treasuries (average maturity).

( Читать дальше )

Россия смотрится сильнее остальных рынков

- 08 мая 2019, 15:05

- |

Российский рынок акций

На внешних рынках развивается полноценная коррекция, спровоцированная обострением ситуации вокруг торговых переговоров между Китаем и США. Развивающиеся рынки под давлением. Пока Россия смотрится сильнее остальных рынков за счет относительно высокой нефти и начала сезона дивидендных выплат. От результата переговоров США-Китай 9-10 мая будет зависеть дальнейшая динамика мировых фондовых рынков. Если переговоры закончатся провалом и введением новых тарифов, на рынках должна продлиться коррекция, т.к. на такой сценарий в полной мере инвесторы не настроены.

С технической точки зрения индекс ММВБ вблизи поддержки 2550-2555 пунктов. Пробой этого уровня вниз по цене закрытия будет с большой вероятностью означать движение вниз сначала к 2500 пунктам, а затем и ближе к 2400. Удержание этого уровня дает надежду на продолжение роста к историческим максимумам.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,3-7,6%, USD 2,0-2,2%, по недельным — RUB 7,5-8%, USD 2,2-2,4%.

( Читать дальше )

Внешний позитив и цены на нефть оказывают поддержку российскому рынку акций

- 24 апреля 2019, 13:52

- |

Российский рынок акций

Индекс ММВБ на текущей неделе обновил исторический максимум. Позитив на внешних рынках в связи со скорым заключением торгового соглашения между США и Китаем, а также резкий рост цен на нефть практически до уровня 75$ за баррель, способствовали покупкам и российских акций.

Сегодня развернулась борьба за технический уровень 2590 пунктов, спровоцированная коррекцией нефтяных цен из-за роста запасов по данным API и невыразительной торговлей на азиатских рынках в связи с ожиданиями паузы в дальнейших экономических стимулах со стороны Китайского регулятора.

Базовым сценарием для нас остается вариант развития событий, при котором цены на нефть скорректируются не ниже 73$ и возобновят рост, а индекс ММВБ после тестирования гэпа на уровне 2573 пункта, возобновит рост и нацелится на уровень 2630 пунктов.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,3-7,6%, USD 2,0-2,3%, по недельным — RUB 7,5-8,0%, USD 2,2-2,5%.

( Читать дальше )

Рост оптимизма на российском рынке акций

- 05 апреля 2019, 15:24

- |

Российский рынок акций

Рынок акций РФ понемногу подрастает вслед за остальными фондовыми рынками. Рост оптимизма связан с новостями о серьезном прогрессе в торговых переговорах между США и Китаем. Рост нашему рынку обеспечивают в основном тяжеловесы – акции Сбербанка и Газпрома, остальные компании показывают смешанную динамику.

По-прежнему целью этого движения по индексу ММВБ остается уровень ~2560-2570 пунктов, при достижении которого возможна техническая коррекция. Интересными для покупки смотрятся акции Россетей, где явно присутствует ”тайный” покупатель, а также с инвестиционными целями можно подбирать акции Распадской, которая остается одной из самых прибыльных и недооцененных компаний на российском рынке акций.

Рынок облигаций

Рынок рублевого долга и рубль стабильны несмотря на обсуждение санкций: сенаторы США представили в Конгрессе обновленную версию законопроекта о санкциях против РФ для сдерживания иностранного вмешательства в выборы США (Deter Act). Минфин в среду разместил ОФЗ на 83,1 млрд

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал