Вчера вечером Телеграм-канал Фридома выпустил скромное сообщение:

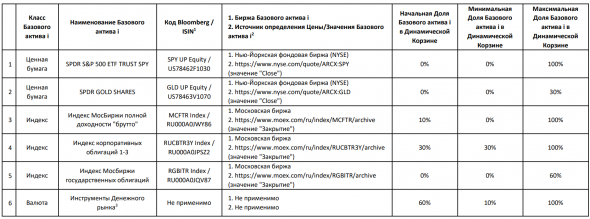

⚡️ ИК «Фридом Финанс», маркетмейкер ЗПИФ «Фонд первичных размещений», сообщает о решении ООО «УК „Восток-Запад“ включить в состав ФПР акции СПБ Биржи до IPO.

#новостиFFIN

Мой канал на YouTube | и в Telegram

После чего чат пайщиков ФПР… почти никак не отреагировал. Но на мой взгляд, событие более важное, чем допэмиссия или смена генерального директора. Вот мои краткие выводы из произошедшего:

Непрогнозируемая политика

Раньше нарушение заявленной стратегии было только в передержке акций после локапа (привет #zy). Теперь это более существенные отступления и повышение риска.

Причём риск повышается не только из-за участия в pre-IPO (а инструмент более рискованный, чем IPO), но и из-за прецедента наличия в Фонде инструмента отличного от бумаг IPO и кеша в виде ОФЗ. Что мешает фонду завтра начать заниматься посевными инвестициями?

Авто-репост. Читать в блоге >>>