Авто-репост. Читать в блоге >>>

В интервью для CNBC, Местер заявила, что шаг повышения ставки на декабрьском заседании может оказаться ниже 0,75% (то есть 0,5%). По её словам, ФРС уже видит результаты проводимой политики и готов замедлять темпы ужесточения.

www.cnbc.com/2022/11/21/feds-mester-wants-more-progress-on-inflation-before-ending-interest-rate-hikes.html

Последнее исследование, проведенное Федеральным резервным банком Нью-Йорка, показало, что уровень заявок на кредитные карты в октябре составил 27,1%. В годовом выражении рост составил 0,6%, что свидетельствует о сильном спросе на кредиты в экономике.

Попытки ФРС охладить экономику пока что не дают того эффекта, на который рассчитывает регулятор. Высокая инфляция побуждает граждан продолжать брать займы на товары длительного пользования.

В начале прошлой недели индекс доллара начал рост после падения на 4% неделей ранее, когда данные о росте потребительских цен в США в октябре оказались ниже ожиданий и поддержали ожидания инвесторов относительно замедления темпов повышения ставок в 2023 году. В первой половине рабочей пятидневки доллар укрепился на фоне «ястребиных» комментариев члена совета управляющих ФРС Кристофера Уоллера, также некоторую поддержку американской валюте оказало и заявление заместителя главы ФРС Лаэль Брейнард. Она подчеркнула в интервью Bloomberg, что ФРС предстоит еще много работы, однако «многое уже сделано» в смысле повышения ставки, тем не менее прогнозировать дальнейшую траекторию ее повышения затруднительно. К концу недели американская валюта продолжила укрепление после «ястребиных» сигналов от Федеральной резервной системы, которые усилили опасения инвесторов относительно возможного более резкого повышения ставок Центральным банком в декабре.

Вместе с тем результаты последних опросов Reuters показывают, что прогнозы инфляции на следующий год несколько выше, чем месяц назад, а значит пока не следует ждать паузы в цикле ужесточения политики ФРС.

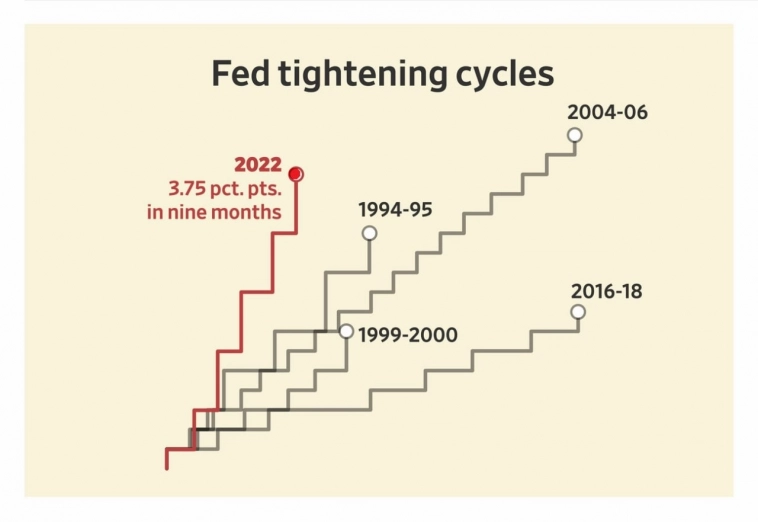

www.reuters.com/markets/rates-bonds/fed-lift-rates-by-50-basis-points-peak-policy-rate-may-be-higher-2022-11-18/Президент ФРБ Сент-Луиса Джеймс Буллард был последним представителем ФРС, который опроверг надежды рынка на паузу в повышении процентных ставок, заявив, что даже при «голубиных» предположениях ставка по федфондам должна вырасти как минимум до 5-5,25%, чтобы обуздать инфляцию, с 3,75-4% в настоящее время.

Более пессимистичные предположения указали бы, чтобы ставка поднимется выше 7%, сказал он.

Доллар незначительно вырос по отношению к иене после комментариев Булларда и вырос примерно на 1% за неделю, но к концу дня колебался в пределах 140 за доллар, достигнув максимума в 140,495 иены.

Он также вырос на 0,9% по отношению к австралийскому доллару до 0,6690 доллара за австралийский доллар и находится на пути к своему первому недельному росту против аусси с середины октября.

www.marketwatch.com/story/what-bullard-got-wrong-about-a-7-fed-funds-rate-and-why-he-said-it-anyway-11668716565

Инверсия кривой доходности усиливается. Спред уже составляет -0,675% — рекорд за последние 40 лет. Более чем серьезный намек на то, что с экономикой будет беда.

Согласно Bloomberg, давление на рынок оказали сильные данные по розничным продажам в США, а также «ястребиная» риторика некоторых членов ФРС.

www.morningstar.com/news/marketwatch/20221116555/spread-on-2-and-10-year-yields-heads-for-its-deepest-inversion-in-more-than-40-years

Статья перевод с сайта realinvestmentadvice.com . В ней автор анализирует недавний отчет (10.11.022) по инфляции в США, а конкретнее предполагаемое смягчение ДКП «policy pivot» от ФРС. Действительно, инвесторы восприняли это событие как сигнал «выкупай дно», и в последние дни рынки показали бурный рост. Однако станет ли текущая эйфория бычьей ловушкой? Ответ — скорее всего да. В публикации автор объясняет почему с фундаментальной точки зрения, а также основываясь на опыте предыдущих кризисов. В первую очередь стоит отметить ускорение сползания в дефляцию, о которой здесь говорилось не один раз. В статье рассматривается денежный агрегат M2, также сюда можно добавить как индикатор инфляции товарный индекс CRB или Bloomberg Commodity Spot Index. Ещё в публикации по нефти в конце июля говорилось, что инфляция показала пик в начале июня и только сейчас пришли «официальные» данные.