Каждый год я сдаю налоговую декларацию 3-НДФЛ, заявляю в ней налоговые вычеты на лечение, обучение и конечно же пополнение ИИС. Из-за того, что мне надо заявить сразу 3 вычета, я не могу подать упрощенную налоговую декларацию. И каждый год я сталкиваюсь с какими-то приколами. О некоторых из них я уже писала на Дзене. Вот и сейчас я заполнила декларацию и поняла, что ФНС насчитала какой-то не эпический налог… Полезла разбираться и поняла, что проблемы ни у одной меня, у многих не корректно подгрузились цифры из 2НДФЛ от брокеров. На том же Смарт Лабе люди тоже жаловались, что ФНС неправильно насчитала им налог.

Рассказываю какие косяки обнаружила я.

С сайта ФНС скачивается не корректная справка 2-НФДЛ.

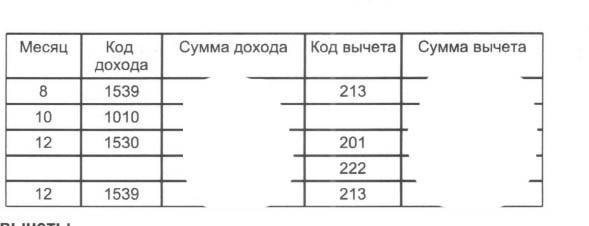

Для начала я скачала справку НДФЛ с сайта налоговой, пыталась по ней разобраться, но у меня совершенно не шли цифры. Брокер показывал в итого, что налогооблагаемая база Х рублей, а в декларацию автоматически подгружался У. И когда я стала суммировать все свои доходы по справке 2НДФЛ я вышла на У, но при этом получалось, что 2 брокера не корректно удержали налоги, они же удерживали их с Х.

Авто-репост. Читать в блоге >>>