S&P500 фьючерс | SPX

-

Почему следующая волна маржин-коллов будет намного более «разрушительной», чем в 2000 или 2007 годах

Почему следующая волна маржин-коллов будет намного более «разрушительной», чем в 2000 или 2007 годах

«Могут ли инвесторы позволить себе дальше брать в долг?»

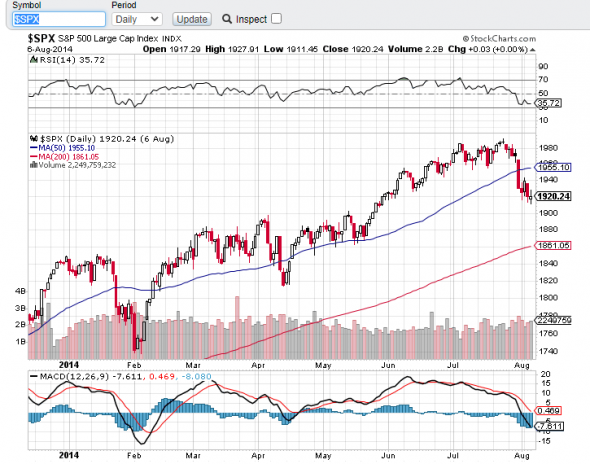

Финансовая история показывает, что за каждым медвежьим рынком следовал бычий рынок, и наоборот. Итак, текущий бычий рынок рано или поздно закончится. Две предыдущие вершины бычьего рынка произошли в 2007 и 2000 годах. Одной из характеристик каждой из этих вершин было более активное использование инвесторами маржи. Другими словами, участники рынка брали большие займы для покупки акций. Это может сработать, пока цены на акции не упадут. Затем приходят «маржин-коллы» или требования от их брокерских фирм об увеличении суммы капитала на их счетах. Инвесторы, которым не хватает денежных средств для внесения на свои счета, часто вынуждены быстро ликвидировать ценные бумаги, что может привести к большим убыткам. Учитывая сказанное, в нашем январском финансовом прогнозе по волнам Эллиотта есть раздел, озаглавленный «Мания по маржинальному долгу». Вот один из графиков с комментарием:

Авто-репост. Читать в блоге >>> ФРС. Подробности.

ФРС. Подробности.

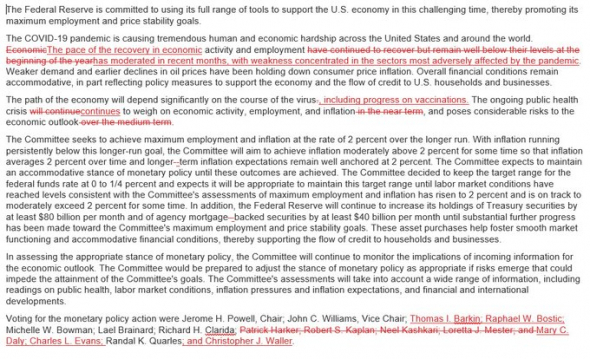

ФРС несколько менее оптимистична, заявляя, что «темпы восстановления экономики, занятости замедлились», подтверждая, что, несмотря на вакцины, вирус представляет значительные риски для экономических перспектив.

ФРС подтвердила, что низкие ставки и график покупки облигаций остаются неизменными.

Авто-репост. Читать в блоге >>>

Коррекция рынка после решения ФРС

Коррекция рынка после решения ФРСАкции упали в среду, так как инвесторы переваривали январское решение Федерального комитета по открытым рынкам (FOMC) по денежно-кредитной политике и последние результаты корпоративной прибыли.

В своем январском программном заявлении Федеральная резервная система подчеркнула недавнее ухудшение экономических данных на фоне продолжающейся пандемии, заявив, что “Темпы восстановления экономической активности и занятости в последние месяцы замедлились. Эта формулировка была обновлена из декабрьского заявления ФРС, в котором просто отмечалось, что экономическая активность и занятость все еще были “значительно ниже их уровней” с начала 2020 года.

Как и ожидалось, центральный банк сохранил базовые процентные ставки без изменений на их почти нулевом уровне и вновь пообещал оставить ставки нетронутыми до тех пор, пока условия на рынке труда и тенденции инфляции не достигнут целевых показателей ФРС. ФРС также заявила, что продолжит свою программу покупки активов в кризисную эпоху по текущему курсу в 120 миллиардов долларов в месяц.

Авто-репост. Читать в блоге >>>

Итоги заседания ФРС и выводы

Итоги заседания ФРС и выводы

Итоги заседания ФРС.

Регулятор ожидаемо отставил ключевую ставку (fed funds rate) без изменений, в диапазоне 0–0,25%. Все 10 участников Комитета по операциям на открытом рынке (FOMC) проголосовали в пользу такого решения.

Параметры монетарной политики.

Ключевая ставка останется на текущем уровне, пока рынок труда не достигнет полной занятости (когда циклическая безработица исчезнет), а инфляция не усилится до 2% и более.

ФРС повторила, что будет использовать все доступные инструменты для поддержки американской экономики. Монетарная политика останется стимулирующей, зависящей от ситуации в экономике. Выкуп государственных и ипотечных облигаций (программа QE) продолжится, как минимум, в нынешних объемах — не менее $120 млрд в месяц ($80 млрд Treasuries и $40 млрд ипотечных бумаг).

Стейтмент

ФРС отметила, что пандемия коронавируса создала огромные экономические сложности в США и по всему миру.

Темпы восстановления американской экономики замедлились. Финансовые условия (влияют на условия ведения бизнеса) способствуют поддержке экономики, что стало результатом активного монетарного стимулирования, то есть низких процентных ставок. Регулятор указал на сильную зависимость перспектив экономики от ситуации вокруг COVID-19, включая вакцины.

Авто-репост. Читать в блоге >>> Рынки пошли в разнос

Рынки пошли в разнос

И похоже дело тут кончится не простым обвалом. Все намного хуже. Будут некие законодательные ограничения, чтоб снизить волатильность в акциях. Вчера, кстати, на насдак были рекорды по объемам. Это говорит, что скорее всего разворот мы прошли. И рынок ебланется скоро.

Авто-репост. Читать в блоге >>>

S&P500 weekly. Годовщина. 3года со дня Убийства XIV анти вола 2018

S&P500 weekly. Годовщина. 3года со дня Убийства XIV анти вола 2018

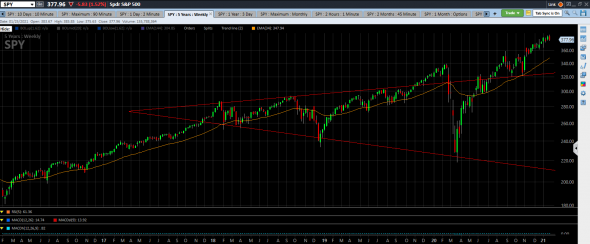

SPY, weekly

Начало треугольника -Первый обвал -26 Января 2018г. XIV MASSACRE* анти вола. РОВНО 3 года назад. У КУКЛА Хорошая память

Крах 1929г и 1987г произошли на 7й месяц с начала года SPRING EQUINOX (Весеннее Равноденствие 21 МАРТА в этом году)

7- is the key. SATURDAY- 7й и последний день недели.

Авто-репост. Читать в блоге >>>

Dr.Fibonacci уже не Bullish. S&P500

Dr.Fibonacci уже не Bullish. S&P500

ES. Daily.

Dr.Fibonacci считает, что пришло время испытаний 50% and 61.8% FIBO — это магнит. Поэтому сейчас никаких ЛОНГ

мой график- NYMOT — НЕТ сегодняшней динамики рынка на графике, Индекс McClellan предположу будет намного более Oversold.

Авто-репост. Читать в блоге >>> Китайский нумеролог. ES. s&p500

Китайский нумеролог. ES. s&p500

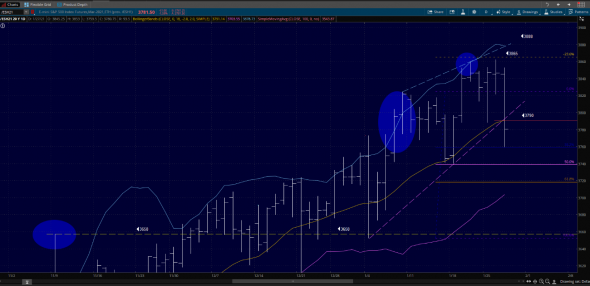

ES. 1hour

Pre-market LOW = 3792

Китаец нумеролог считает, что 3783 цель. Затем шортокрыл перед FOMC.

По его словам — Линия на песке — 3763 ниже этой цели 3748, 3733 и финальное лоу 3718.

Я же вчера говорил, что статистика глубины рынка — не впечатляет. NYSE BREADTH отвалилась с 1550 плюс (открытие) до минус 300 в первый час торгов.

McClellan Summation Index. TURNED DOWN. то есть ралли будут продавать. В то же время Good News, мы значительно приблизились вчера (BREADTH) к INTERMEDIATE OVERSOLD, и любой в принципе день с 90% DOWN VOLUME унесет нас к минимумам на McClellan

и только после этого через 2-3 дня подтянутся и индексы. Вот это и будет LONG TERM BUY

Когда это будет? Начало января? Или как на СЛ говорил Астролог к 17 Февраля… посмотрим.

Авто-репост. Читать в блоге >>> 💸 Коррекция или нет?

💸 Коррекция или нет?🏦 В преддверии сегодняшнего заседания ФРС хотел поделиться своими мыслями о рынке. По прогнозам аналитиков ставки по-прежнему останутся на околонулевых (0-0,25%) отметках, однако важны будут комментарии ФРС по дальнейшей денежно-кредитной политике и мнение регулятора относительно состояния экономики.

📉 В ближайшие недели я допускаю коррекцию на рынках. Почему?📈 Рост доходности 10-летних treasuries. Распродажа в американском гос.долге привела к росту доходности облигаций выше 1% (сейчас 1,1%). Такая ситуация является довольно негативным сценарием для реального сектора экономики, который жутко закредитован и «хромает» в текущих реалиях медленного восстановления деловой активности. С другой стороны, опять же в текущих пандемических реалиях в глобальной экономике, рост доходностей американских трежерис может сделать их привлекательными для зарубежных крупных инвесторов, которые заинтересованы «припарковать» свои огромные капиталы в практически безрисковый инструмент. Потенциальный спрос на трежерис приведет к спросу на доллар, который находится на многолетних сильных уровнях, ожидая пробоя либо вверх, либо вниз. В этом случае индекс DXY пойдет вверх, что негативно для рынка акций, а в частности для рынков сырья.

Авто-репост. Читать в блоге >>> Конференция на заседании ФРС

Конференция на заседании ФРС

Президент Италии Маттаррелла начинает консультации по выходу из кризиса, сегодня он проведет консультации со спикерами обеих палат парламента, в четверг-пятницу с лидерами партий Италии.

Как правило, после окончания консультаций Маттаррелла берет перерыв перед объявлением решения о том, кому первому он предоставит мандат на формирование правящей коалиции, что означает отсутствие ясности по вариантам выхода из кризиса до следующей недели.

Наибольшей интригой текущей недели станет встреча президента Италии с лидером партии «Италия Вива» Ренци, который и стал причиной развала коалиции.

Решить кризис, кроме досрочных выборов, можно двумя способами: через возвращение в коалицию партии Ренци и через формирование новой коалиции, условием возвращения партии Ренци может стать замена премьера или новая программа правительства, формирование новой коалиции будет более длительным и сложным процессом.

Авто-репост. Читать в блоге >>> Goldman Sachs по рынку

Goldman Sachs по рынкуГлавный стратег Goldman Sachs по рынку акций США David Kostin заявил, дорог ли рынок акций или дешев зависит от вашей точки зрения.

Он признал, в истории было мало периодов, когда показатели P/E, P/B, EV/sales, EV/EBITDA и отношение капитализации фондового рынка США к ВВП страны (Индикатор Баффета*) были так же высоки, как сегодня (примерно 4% всего времени).

Однако, принимая во внимание доходность государственных и корпоративных облигаций, можно сказать, что рынок акций США недооценен, и может продолжить рост.

Про Индикатор Баффета: https://smart-lab.ru/blog/672492.php

телеграм канал: https://t.me/TradPhronesis

Авто-репост. Читать в блоге >>> Чего ждать от заседания ФРС?

Чего ждать от заседания ФРС?‼️🏦 Сегодня ФРС объявит о своем решении по денежно-кредитной политике.

📈 На фоне роста фондовых индексов о регуляторе совсем забыли.

Чего ждать от Федрезерва❓

💡 Как мне кажется ничего в риторике ФРС не изменится, кроме того, скоро Пауэлла, скорее всего, заменят, поэтому он постарается сохранить свое наследие в том виде, в котором оно есть на сегодняшний день.

🕰 Также жду что ФРС в очередной раз обратит внимание на важность фискальных стимулов, т.о. постарается снять с себя часть ответственности за «печатанье денег ».

⚖️ По идее заседание и пресс-конференция должны пройти спокойно и без каких-либо сюрпризов — деньги будут печатать, ставки будут на нуле еще несколько лет.

💥 Как отреагируют на это рынки, ведь может они уже привыкли к постоянному стимулированию?

Телеграм - @wall_street_trader

Авто-репост. Читать в блоге >>> 📈 S&P500: максимальная цель роста на сегодня - 3893.2

📈 S&P500: максимальная цель роста на сегодня - 3893.2🕘 Время просмотра ~6 мин.

Детальный аналитический обзор по основным валютным парам рынка Форекс, фондовым индексам S&P 500 и DJIA 30, криптовалютной паре BTC/USD, золоту, а также нефти марки WTI и природному газу смотрите далее на YouTube-канале.

Авто-репост. Читать в блоге >>> Сижу в шорте - не знаю что и делать

Сижу в шорте - не знаю что и делать

С одной стороны стимулы как драйвер роста вроде выдохся. Ну и я зашортил на этом индексы- SP500 и Russel2000.

Это комбо теперь фактически является эквивалентом старого SP500, когда в нем не было 30% веса у 3-5 тех гигантов. Веса само собой не 1 к 1, надо считать.

Ну вот. Тут, 3го дня, отчетность стартовала. И прям отчеты все как один прекрасные. То ли недозакладывали в прогнозах, то ли нет так страшна рецессия как ее малюют… чую сливаться надо, а то сегодня APPL, Фейсбук и Тесла отчитаются и все на перехай… а лучше даже в лонг встать наверное.

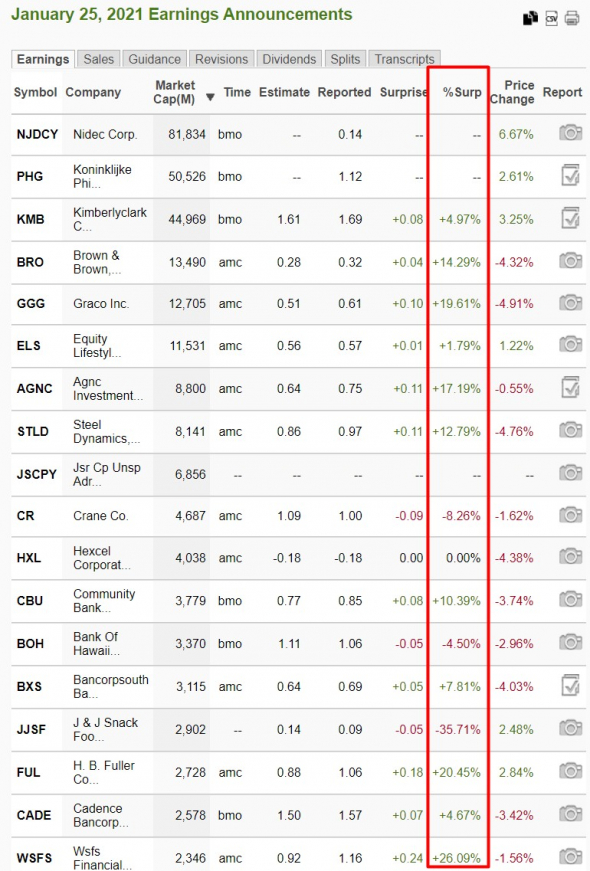

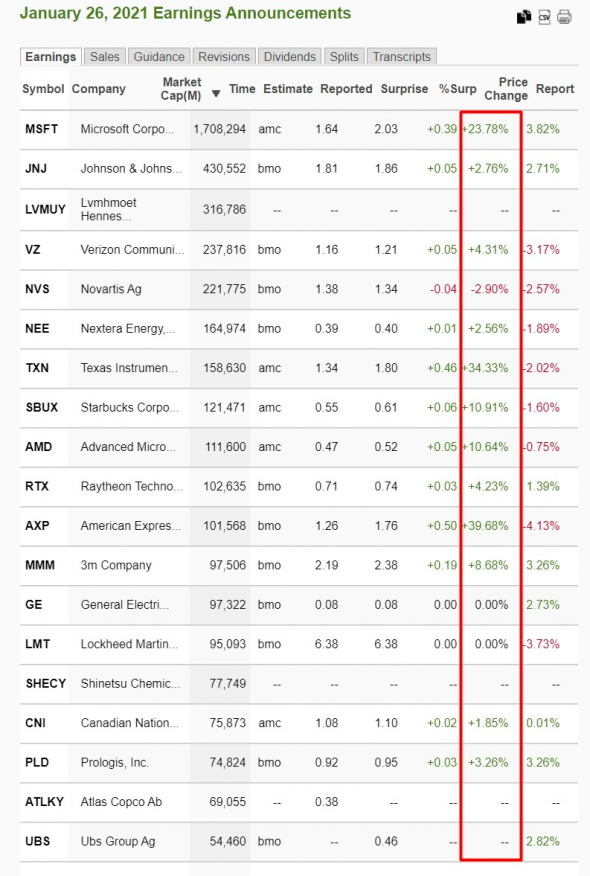

Позавчера:

Вчера:

Авто-репост. Читать в блоге >>> Почему рынки не падают и когда же ждать падение?

Почему рынки не падают и когда же ждать падение?Почему рынки не падают и когда же ждать падение?

На самом деле, складывается впечатление, что отметка 4000 по снп как красная тряпка для быка.

Обычно, пробивая такую значимую круглую цифру рынок ускоряется. Думаю это будет до 4200 примерно. Быки сейчас реально сильны.

Давайте разберёмся и попробуем подумать, а почему все так происходит?

Обращая внимание, в первую очередь, на фундаментальные факторы, то напрашивается следующее. Что может отыгрывать рынок? Мы упали на вирусе, ограничениях и т.д. Сначала, нам печатают деньги. Затем, снимают ограничения и есть надежда, что возможно, мы вернёмся к прежней жизни. Идёт понимание, что этого нет и осенью мы уходим в сползании вниз, до появлении вакцины и новых стимулах. Это нас выкидывает вверх. Сейчас мы отыгрываем задержку вакцин, очень стойко, чувствуется, что нефть, при поддержки опек, сильна и локдауны, которые достаточно точечны и не так страшны для всей экономики мира. Скорее всего, сейчас мы будем отыгрывать ускорение поставок, появление ещё вакцин от новых компаний и постепенное снятие ограничений, что позволит циклическим акциям вырасти. Рост продлится до мая.

Авто-репост. Читать в блоге >>>

27 янв. - заседание ФРС. Мнение. Рост товарных рынков.

27 янв. - заседание ФРС. Мнение. Рост товарных рынков.

Bloomberg Commodity Index +12% за 3 мес. по дневным.

Компоненты.

Energy29.93% Grains22.19% Industrial Metals17.46% Precious Metals17.40% Softs7.21% Livestock5.80%.

Когда люди начнут тратить, будет рост инфляции: товарные рынки растут, значит, растет себестоимость производства.

Возможно, в 22г.будут расти инфляция и ставки: это приведет к череде банкротств, т.к.вырастет стоимость обслуживания долга.

27 янв. 22ч. МСК — заседание ФРС.

В 22:30 МСК пресс-конференция Джерома Пауэлла.

Понятно, оставят ставку 0.25%.

Интересны минутки ФРС, мнение ФРС об инфляции.

Рост товарных рынкков должен быть связан с инфляцией.

Да, Джером Пауэлл обещал долгосрочно сохранять низкие ставки

(напоминаю: Д.Пауэлл — глава ФРС до февраля 2022г., лично заинтересован в росте рынка США: держит $55mln личных сбережений в индексном фонде Vanguard).

В связи с заседанием, завтра возможна высокая волатильность на рынках.

Инфляция растет, но пока существенно ниже 2%.

Авто-репост. Читать в блоге >>> Байден практически как Трамп

Байден практически как Трамп

🗣Домбровскис из ЕС: ЕС все еще оценивает приказ Байдена «покупать американские», но работает над открытыми рынками закупокСмысл «покупать американские» в том, что Байден закрывает лазейки, теперь правительство будет закупать только внутренние товары, примерно на $600 миллиардов.

Это то, о чём я вчера и говорил ТУТ. Есть ощущение, что Байден под маской доброты и сотрудничества продолжает вести политику протекционизма (как и Трамп «Америка превыше всего», «покупать американские» может нарушать правила ВТО о субсидирование), к тому же Байден не собирается пока снимать пошлины с Китая и собирается использовать многосторонний поход.

Вопрос в том, мудр ли Байден на столько, чтобы балансировать между внутреннем субсидированием и прекрасными отношениями с союзниками? Так как если Байден оступится, то нас ждёт санкционная перестрелка.

P.S. поставь лайк автору. Мне нужен твой лайк.

Авто-репост. Читать в блоге >>>

А что если вы сильно заблуждаетесь, насчет того, что должна быть именно коррекции, а не смена 135 летнего цикла вообще по S&P 500 ?

Посмотрите внимательно на график, за 135 лет все очень привыкли что все должно только расти, да конечно это так, кто же спорит, но что если ожидаемая нами коррекция будет длиться 20,30, а то и 50 лет? Готовы ли вы своими депозитами считать что это будет небольшая коррекция на пару лет до примерно 2000 или 1700? Или все же нас ожидает более жёсткий расклад, который учтет не только современный отрезок времени, но и весь 135 летний цикл роста?

Мне интересно вот что: почему многие считают что это обязательно будет коррекция, глубокая или не глубокая, но именно коррекция?

А что если весь этот балаган сменит оооооочень длительный нисходящий цикл? А все будут думать что это всего лишь коррекция и спускать все свои капиталы ? Я как-то написал что снп500 может увидеть и отметку 130, на что многие ссылались на то, что это неплохая шутка.

PS: «трендовики» как вам такой расклад событий, учитывали вы такой сценарий, хотя бы в кошмарном сне?

Авто-репост. Читать в блоге >>>

Boris, Вряд ли. Кто будет продавать на триллионы долларов акций? ФРС не допустит. Это крах экономики наступит.

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)