Как ни крути, а S&P везет шорты на север...

Всем доброго вечера!

Пост без картинок и многих страниц рассуждений.

Поскольку: сколько бы их ни было, я честно не понимаю, чего американскому рынку еще надо??)

Надо для чего? Да, бл*ть, для маленького снижения хоть чуть-чуть похожего на коррекцию, хотя бы на 10-15%...

Больше всего выносит мозг и терпение такой ползучий, но внутренне весьма напряженный, рынок.

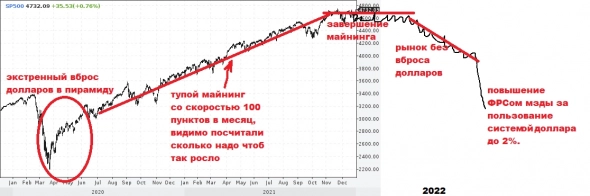

Как тут не вспомнить похожий вынос мозгов в первой половине 2007г., когда уже все уши прожужжали сабпрайм-ипотекой, а музыка все продолжала играть, M&A били все рекорды, а S&P делал финальный, пусть и не такой брутальный, вынос шортов.

Потом был добротный обвал.

А сейчас 4-5% с выборов их президента и больше ни-ни.

Более того, глядишь, на заре нового года еще и шортокрыл можно устроить))

Авто-репост. Читать в блоге

>>>