S&P500 фьючерс | SPX

-

Фрс завтра не подымет ставку

Фрс завтра не подымет ставку

и обьявит паузу. Ипо картина складывается мегаху… ну вы поняли. Дальнейшее падение рынка акций — это уже переход в медвежий рынок, выход долгосрочных игроков. Ниже 2500 они начнут крыться по стопам, ибо там будет уже разворот долгосрочного тренда. И благодаря эффекту богатства, привет рецессия, ибо потребители начнут сокращать расходы, так как все ж они инвесторы в штатах. Допускать такое опасно. Поэтому прям завтра самым лучшим решением будет объявить паузу и оставить ставку на месте. Однозначно, это вызовет падение доллара и рост рисковых активов, а дальше надо следить за стасиськой)

читать дальше на смартлабе Вчерашнее падение. Подробности от ZH и Вloomberg.

Вчерашнее падение. Подробности от ZH и Вloomberg.

Получите Багз-Банни ралли.

читать дальше на смартлабе Какой ужас, обвал. Василий добавил еще лонгов

Какой ужас, обвал. Василий добавил еще лонгов

Доктор Вася вчера добавил лонгов во все американские индексы и акции.

Многие гуру встали в «отскок». Нефть начала копать цену «обвала мировой экономики». Ждем «новогоднего ралли»?

Вчера прозвенел последний звонок.

Ни одного шорта Олейника. Все четко.

читать дальше на смартлабе Конструктивный понедельник. S&P500

Конструктивный понедельник. S&P500

Выполнены цели, о которых я говорил на прошлой неделе. Без которых нельзя было открывать ЛОНГ… ни цента.

$SOX = 1170-1168 YES

$ DJTrans= 9440 9375 YES

RUT Russell2000= 1391 ОБЛОМ 1392, 1 пункт не дошли. Я пожадничал.

NAZ100 = 6500-6510 6499 YES

VXX- 45 НЕ ВЫПОЛНЕНА ЦЕЛЬ. Очень далеко. X

От этих уровней можно открывать лонг. Но учитывая, что цель по волатильности не выполнена и 1 пункт Russell2000 так и остался не определен. То возможен возврат к минимумам по S&P500

МЕГА цели по Сипи 2528 и 2532 (big & small ext.Fibo совпадают почти, очень подозрительно) возможен фронтран от 2545. Эти цели по-прежднему на радаре.

СиПи это последнее что я бы открывал сейчас.

SOX, QQQ, Russell2000 более привлекательны (RUT=1388 low today=1392)

Cмущает полное единогласие что мы пойдем выше к FOMC/ думаю после FOMC и экспирации волатильности в среду- волатильность себя еще покажет. ) Это и будет финальное лоу

Лонг DJTransp and QQQ проданы на закрытии гэпа сегодня.

До завтра! Удачи

читать дальше на смартлабе 3 причины падения рынка

3 причины падения рынка

Привет, Друзья! Обсудим очередную интересную неделю на рынке и подготовимся к открытию в понедельник. Прежде чем переходить к конкретным торговым идеям, рассмотрим общие тенденции, влияющие на рынок. Я держу на минимумах объемы спекулятивных позиций и торговую активность в целом, а вот долгосрочные портфели мы хоть и сократили, пересчитав по волатильности, но продолжаем удерживать с сохранением перспективы докупки акций по более низким ценам.

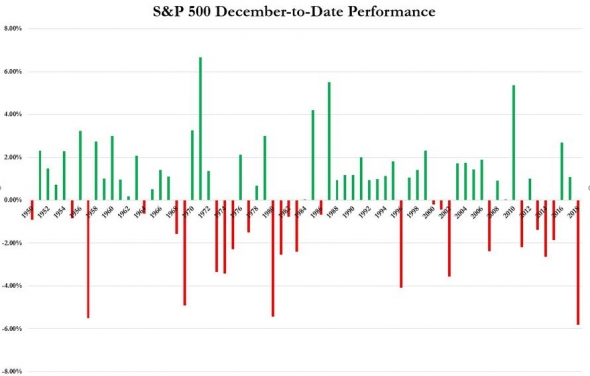

Статистически последние несколько недель года – это отличное время для быков на фондовом рынке. И хотя все еще возможно, что мы увидим сезонное ралли в конце года, но техническая картина в настоящее время выглядит очень слабо.

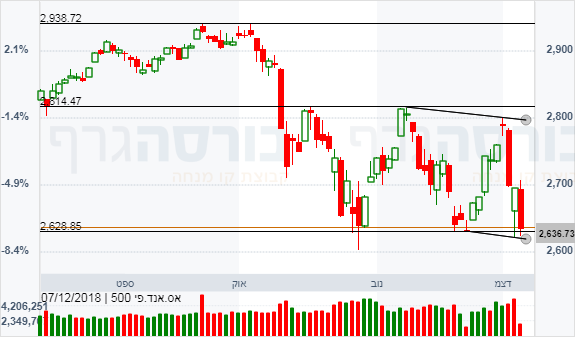

Распродажи на рынке продолжились, SPY пробил уровень поддержки текущей консолидации и наконец-то установил новый минимум закрытия. Конечно возможно, это ложный пробой, перед тем как цена вернется к вершине диапазона, 280 по SPY, но фактически S&P500 перешел в зону коррекции, которая определяется как снижение от -10% до -20% в течение достаточно короткого периода времени (от нескольких недель до нескольких месяцев). Как я писал на прошлой неделе, мало что принципиально изменилось за последние две недели в отношении ожиданий по процентным ставкам, ожиданий в отношении прибылей компаний и потенциальной продолжительности торговой войны с Китаем – однако рынок реагирует так, как будто все три этих фактора резко поменялись за одну ночь. Я расскажу о наиболее часто упоминаемых проблемах фондового рынка и разберу каждую из них.

читать дальше на смартлабе 2019 US Equity Outlook

2019 US Equity OutlookКаждый год перед рождеством аналитики крупнейших мировых банков работают с утроенным усердием на благо инвесторов. Декабрь – это месяц огромных отчетов со всеобъемлющими прогнозами на будущий год. 2018 год выдался нервным для американского рынка. S&P 500 впервые за долгое время не растет, а вот волатильность увеличилась. При этом, мы с вами уже обсуждали, что признаков кризиса в американской экономике пока не наблюдается. Следует ли воспользоваться возможностью и откупить подешевевшие акции? Этот вопрос меня сильно беспокоит, так как в портфеле долларов много и хочется получать что-то большее, чем 4% по евробондам РФ. Ответы я искал в отчетах Goldman Sachs и JP Morgan. Делюсь с вами основными тезисами аналитиков.

В обоих отчетах преобладает бычье настроение. Но если Goldman Sachs умеренно позитивен, прогнозируя рост S&P 500 до 2’850 пунктов к концу 2019 года в базовом сценарии, то JP Morgan верит в гораздо более благоприятный исход (рост до 3’100 пунктов).

Причины быть умеренным быком в 2019

читать дальше на смартлабе Худший декабрь для американского рынка акций

Худший декабрь для американского рынка акцийВсю текущую неделю российский рынок практически не демонстрировал никакой значительной динамики, медленно и волнообразно сползая вниз. При этом характер движения был такой, что работать с ним было достаточно сложно, разве что на очень коротких таймфреймах ловить внутричасовые колебания.

В этом свете давайте обратим внимание на американские площадки, где локальная ситуация примерно такая же, но в глобальном смысле намного более интересная. Начнём с того, что текущий декабрь, насколько я понимаю, является на данный момент самым худшим декабрём за несколько десятков лет, если не за всю историю американского рынка. Сейчас индекс S&P торгуется на минимумах 2018 года, при этом формация графика выглядит очень удручающе. Слабое обновление максимумов в сентябре, затем провал, попытки отскоков и всё равно возврат к минимумам говорят о перспективе сходить туда, где американский рынок не был уже более 1,5 лет, в район 2300 по S&P. Разумеется, многое будет зависеть от развития так называемой «торговой войны» с Китаем, но чисто технически картина выглядит очень удручающе. Вряд ли серьезное нисходящее движение можно ожидать до Нового года, если не будет резких поводов, то мы увидим развитие консолидации или небольшой отскок, а вот январь-февраль могут стать провальными для американского рынка акций. Разумеется, весь мировой фондовый рынок в этом случае полетит туда же.

читать дальше на смартлабе Волатильность разогревается по расписанию. S&P500

Волатильность разогревается по расписанию. S&P500

Baltimore-Ohio Railroad. 1957. Watermarks остались еще от бывш. продавца, известного американского фотографа, любителя железнодорожной темы Мистера Коффа, ушедшего из жизни совсем недавно в 2011г. Слайд принадлежит мне.

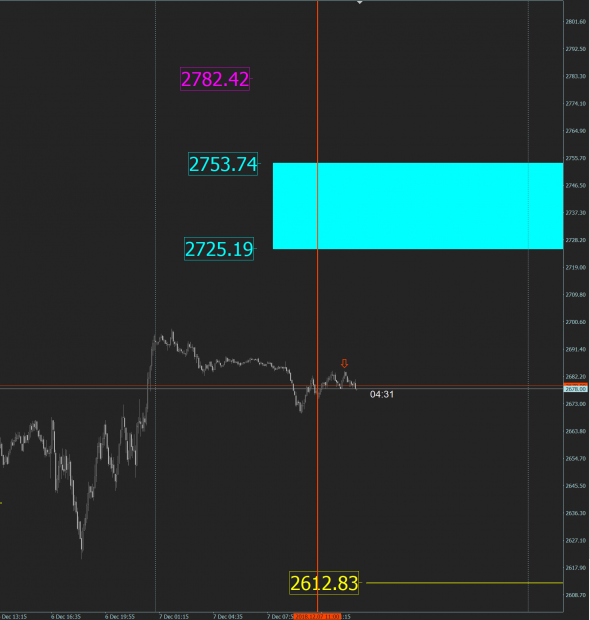

читать дальше на смартлабе S&P 500 сигнальчик селл от 7 декабря. Че там как?

S&P 500 сигнальчик селл от 7 декабря. Че там как?

Доброй ночи!

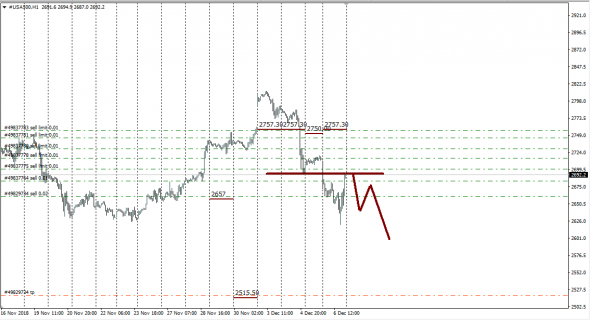

Че почему — читайте вот тут >>

Сигнал был пойман за хвост 7 числа вот тут >>

Отработка первой цели вот тут >>

После отработки первой цели, которая часто становится уровнем отскока-разворота (кстати нас там действительно отскочило и чуть не развернуло в обратку) мы продавились таки вниз но пройдя более половины пути до второй цели - стреляем в обратку.

Ну и сегодня тоже стрельнули так что чуть БУ не снесли.

Что видно? По сигналам пока никаких баев. Однозначно пока ситуейшн селовый. БУ выжил и следим за появлением либо нового сига. Либо пойдем таки отрабатывать вторую цель!

Спокойной ночи! Завтра будет день — будет тыща!

читать дальше на смартлабе рынки снижаются по понятной причине

рынки снижаются по понятной причине

рынки снижаются по понятной причине, очень неприятна ситуация с задержанной китаянкой. Если отменят ордер и ее отпустят, то рынки взлетят. Если экстрадируют в США, где Трамп великодушно ее «подарит» Китаю к рождеству, то рынки еще рухнут, и лишь потом вернутся.В целом все нерыночные траблы, которыми кошмарят сейчас рынки (немцы так вообще на уровни августа 15-го года приплыли), могут рассосаться сами собой, р-ра-з, и нет ничего.Набираем промокод «рождество», и все таки ждем, что уровни будут сильно выше, наш рынок пока на поддержке 2400, и ждет команды идти на новые исторические вершины.если бы не китаянка, уже бы там были на этой неделе.нефть может продолжить отскокк к 64-65, наш ырнок мог бы по аутсайдерам в любом случае выкупаться, так что не знаю как сбер, пока 190 поддержка, и он готов если что рвануть вверх, а так я ставлю на магнит и вт

читать дальше на смартлабе Чего ожидать от SP500 в кризис.

Чего ожидать от SP500 в кризис.

Читаю комментарии трейдеров и тут некоторые пишут что SP500 в следующий кризис упадает ниже 2008 года. Ребята, вы что серьезно думаете что будет такая халява? Забудьте о тех ценах их больше уже не будет.

Давайте я вам на разборе SP500 покажу каких уровней реально стоит ожидать в кризис. Рассмотрим индекс SP500 с 1871 года, а это 147 лет биржевой истории (данные взяты с tradingview). Сам индекс SP500 публикуется с 1957 года. Поэтому думаю на tradingview представлен гибрид DJI и SP500 для лучшей наглядности всего периода.

График рассматриваю месячный, поэтому в датах будет погрешность.

1) Вершина 01.03.1872 — 5,18

Низ 01.05.1877 — 2,73

Падение на 47,29%

2) Вершина 01.08.1906 — 10,03

Низ 01.11.1907 — 6,25

Падение на 37,68%

3) Вершина 01.08.1929 — 31,30

Низ 01.06.1932 — 4,77

Падение на 84,76%

4) Вершина 01.01.1973 — 121,74

Низ 01.10.1974 — 60,96

Падение на 49,92%

5) Вершина 03.08.1987 - 337,89

Низ 01.10.1987 — 216,46

Падение на 35,93%

6) Вершина 01.03.2000 — 1552,87

Низ 01.10.2002 — 768,63

читать дальше на смартлабе Ждем капитуляции фондовых рынков США?

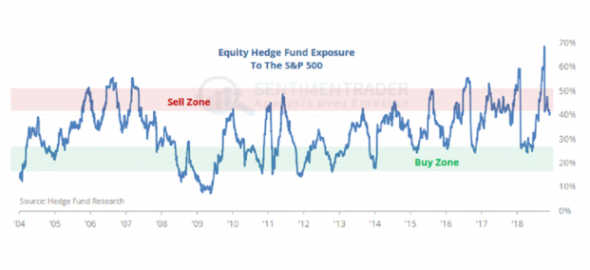

Ждем капитуляции фондовых рынков США?Американские фондовые рынки еще не объявляли о «капитуляции» — она может быть еще впереди.

По подсчетам Sundial Capital Research, влияние американского широкого индекса S&P 500 на результаты хедж-фондов остается достаточно высоким. То есть, фонды по-прежнему «сидят» в акциях. В то время как взаимосвязь между S&P 500 и хедж-фондами, играющими на повышение/понижение, снизилась на заметную величину за последние полтора месяца, она все еще выше минимумов последнего десятилетия.

«Хедж-фонды выходят из акций, но делают это недостаточно быстро», сообщил основатель Sundial Capital Research. «Их доходность демонстрирует положительную корреляцию с индексом S&P 500, говоря о том, что они не «порезали» риски, несмотря на волатильность».

Резюме от Investbrothers

Торговые сессии прошлой недели, начиная со вторника, проходили в отрицательной зоне, порой напоминая предновогоднюю распродажу.

читать дальше на смартлабе

Бычьи ловушки, мертвые кресты и медвежьи флаги

Бычьи ловушки, мертвые кресты и медвежьи флаги

Привет, Друзья! В понедельник рынки взлетели ракетой, но в пятницу хаос снова вернулся, давайте обсудим драму, которая была на прошлой торговой неделе, а затем углубимся в несколько отдельных торговых идей. Потому что, после сильного старта в понедельник и последующим обвалом с тестом минимума Ноября, стоит иметь отдельный список инструментов, через который можно будет отыграть весьма вероятный пробой этого уровня.

Начиная торговую сессию в понедельник, рынок показывал силу и перспективу пробития приора (280 по SPY), но к сожалению, для покупателей – это был краткосрочный позитив и к закрытию пятницы, SPY мог упасть уже ниже поддержки торгового диапазона по 263.00, цена уже третий раз отбивается от 280.

Цена движет настроениями игроков, поэтому с более низкими ценами растет и страх.

41% акций S&P 500 закрылись на 20% ниже своего 52-недельного максимума. На минимуме 2016 года этот показатель достиг 57%, а в 2011 году – 65%. В 2008 году это значение было около 80%. В пятницу больше акции S&P достигли новых 6-месячных минимумов, чем когда индекс был на ноябрьском минимуме. Рынок продолжает ослабевать.

читать дальше на смартлабе «Наличка - мусор»? Посмотрите на этот график. (перевод с elliottwave com)

«Наличка - мусор»? Посмотрите на этот график. (перевод с elliottwave com)

Почему у антиналичной толпы, вероятно, возникают такие мысли

Еще в сентябре 2017 года инвестирующей общественности было мало дела до наличности.

Фактически, прошло много лет с тех пор, как они так мало стали держать её в своих портфелях. Большая часть их денег была вложена в рынок.

Но наш финансовый прогноз Elliott Wave в то время гласил: «наличка — это не мусор» и дал некоторую перспективу с помощью этого графика и комментария (волновая маркировка доступна подписчикам):«Нижний график на диаграмме показывает результаты ежемесячного опроса по распределению активов, проведенного Американской ассоциацией индивидуальных инвесторов. Инвесторы были очень напуганы в марте 2009 года после падения Dow на 54%, поэтому они выделили около 45% своего портфеля на наличные деньги. Теперь, когда Dow продвинулся на 8 лет, инвесторы по состоянию на конец июля выделяют только 14,5% своего портфеля на наличные деньги, а остальные — в акции и облигации. Это самый низкий процент с января 2000 года, после которого индекс Dow снизился на 38% к октябрю 2002 года.»

читать дальше на смартлабе

Пила S&P или акция не имеет никакого значения.

Пила S&P или акция не имеет никакого значения.

Сколько не старался с технической точки зрения предугадать направление рынка и, в той или иной мере, направление движения акций,

пятничная сессия показала абсолютную несостоятельность рынка. Как оголенный нерв, рынок реагирует на любые незначительные условия.

На графиках задраны все показатели волатильности, куча неопределенностей, практически 90 % всего состава S&P 100 не имеют трендового направления, а тенистость растет. Выдержать уровень или хоть как-то ориентироваться на него — бессмысленно.

Стопы срываются за милую душу.

В пятницу возникло впечатление спекуляций не на фондовом рынке, а на форексе.

Сам рынок может развернутся на 180 градусов трижды за сессию.

В настоящий момент самостоятельно торговать на рынке опасно, кроме как скальперам и динамическим роботам.

Я в свою очередь перенастраиваю своих роботов и усугубляю условия риска и мани менеджмента, также отчасти меняю алгоритм торговли (просадка в пятницу составила до 8%).

По рынку: то ли начнем «мало мальский» тренд вверх, то ли пробиваем уровень поддержки с фиксацией 2600 пунктов и катимся (в полной неопределенности) к чертовой бабушки в бездну..

читать дальше на смартлабе

S&P 500 сигнальчик селл детектед

S&P 500 сигнальчик селл детектед

Че почему — читайте вот тут >>

Всем привет :)

Вылез селл сиг. Чем он мне не нравится? Тем что мы уже вниз в район цели ПОЧТИ добегали, вчера… Второе — тем что на текущих входить ссыково крупно — тк стоп шире тейка намного. Поэтому. Лимитники ставим на края голубой плахи. А по стрелке войдем совсем малым. Цель первую обозначил. Вторая тоже там есть — просто далеко и в скрин пока не влезает.

Удачи нам на дачу :)

З.Ы. Напоминаю еще раз что ничего никому не навязываю и сигналы не есть повод для вас бежать и входить в сделку на всю котлету. Читайте все посты с моего блога про сипи начиная с указанного в ссылке в начале поста и присоединяйтесь к созданию ТСки на базе этих сигов :) Еще раз удачи :)

читать дальше на смартлабе Причина вчерашнего обвала американских индексов

Причина вчерашнего обвала американских индексовАрест финансового директора и наследницы основателя китайской Huawei, о котором стало известно вчера, обрушил мировые рынки и в разы повысил риски в американско-китайской торговой войне. Как выяснилось, причиной громкого задержания стало нарушение санкций против Ирана, с которым Huawei расплачивалась через банк HSBC.

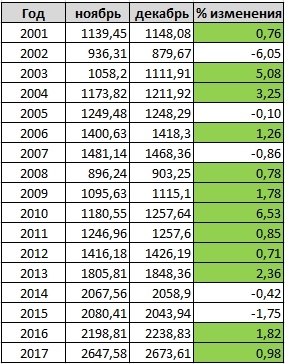

читать дальше на смартлабе Шорт в декабре, немного статистики по SP500

Шорт в декабре, немного статистики по SP500Шорт в декабре, немного статистики по SP500

Продажа без обеспечения, так называемый шорт – это вообще довольно опасный вид сделок, но есть один месяц в году, когда от коротких продаж лучше вообще воздержаться. Этот месяц – декабрь. На всех без исключения рынках, которые я изучал, декабрь является просто проклятием для любителей шортов. Очень ярко выражена тенденция роста активов в декабре и в индексе SP500. Чтобы не быть голословным, хочу привести данные по индексу SP500 с 2001 по 2017 год, т.е. за последние 17 лет. Эти данные приведены в таблице 1.

Идея написать эту статью возникла у меня после прочтения поста Тимофея Мартынова Хороший день, в котором он в частности пишет о том, что удерживает шорт по индексу SP500.

Таблица 1.

Зеленым цветом в Таблице 1 выделены те года, когда индекс SP500 вырос в декабре. Как вы можете без труда заметить, за последние 17 лет индекс SP500 вырос в декабре 12 раз, а снизился только 5 раз, что составляет вероятность роста 71%. Если же взять статистику за последние 10 лет, то результат будет еще более убедительный: 8 случаев роста против всего 2 случаев падения, что соответствует 80% вероятности роста.

читать дальше на смартлабе

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)