S&P500 фьючерс | SPX

-

Savita Subramanian, head of U.S. equity and quantitative strategy at Bank of America-Merrill Lynch Global Research said the firm is re-calibrating to a less defensive, more consumer-oriented stance.

Savita Subramanian, head of U.S. equity and quantitative strategy at Bank of America-Merrill Lynch Global Research said the firm is re-calibrating to a less defensive, more consumer-oriented stance.

Subramanian said this change is against a backdrop of positive U.S. policy such as a more dovish Fed, expectations of a trade deal with China and lower impeachment risks following the Mueller investigation conclusion. In addition, the firm sees hints of green shoots in Europe and Asia.

Despite this, investors should position for more volatility, says Subramanian, as the yield curve has «accurately predicted the contours of the VIX over the last three cycles, and its last few years of flattening portends that the VIX could double.»

S&P500 ↓

S&P500 ↓

В воскресенье намеревался покинуть Церковь Иисуса Христа Святых последних дней, даже заявление писал, теперь жду снижение индекса. Не всё как-то ладно в США.

читать дальше на смартлабе Инверсия кривой доходности облигаций США и S&P500

Инверсия кривой доходности облигаций США и S&P500

Синяя линия — разница между дох.10лет Treasuries и 3мес Bills

Зеленая линия — индекс S&P500

Красные линии — время, когда синяя линяя уходит ниже 0 (инверсия кривой)

На прошлой неделе кривая доходности США впервые с 2007 инвертировалась.

Я решил посмотреть что это значит в историческом контексте.

Оказалось, что ничего. Да, явление не частое, но в прошлом за ней (инверсией) чаще даже следовал рост S&P500, а не снижение.

Разработчикам из Tradingview на заметку: я использовал reuters eikon charts. Почему?

читать дальше на смартлабе Nobel Prize winner Robert Shiller: Greater than average chance of recession in next 18 months

Nobel Prize winner Robert Shiller: Greater than average chance of recession in next 18 months

www.cnbc.com/2019/03/19/robert-shiller-greater-than-average-chance-of-recession-in-18-months.html Американская экономика. Текущие индикаторы.

Американская экономика. Текущие индикаторы.

Вообще говоря интересная диспропорция получается: с одной стороны, мы имеем ударные темпы роста американской экономики, многие опережающие индикаторы зашкаливают вверх, прибыльность американских корпораций растет, а ФРС понижает ожидания и доходность 10-леток падает всё время.

Заявки на пособие по безработице — очень оперативный еженедельный индикатор (если начинается рост — это значит растут увольнения).

Ну логично, что если с занятостью хорошо, доверие потребителей растет. Потребитель самый счастливый за почти 20 лет:

ISM сектор услуг. Опережающий индикатор настроений в секторе услуг:

читать дальше на смартлабе S&P 500 под капотом - секторы США в картинках 22.03.19

S&P 500 под капотом - секторы США в картинках 22.03.19- uptrend 3

- downtrend 4

- sideways 26

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

читать дальше на смартлабе 1️⃣9️⃣ Спекулятивная позиция на текущую неделю.

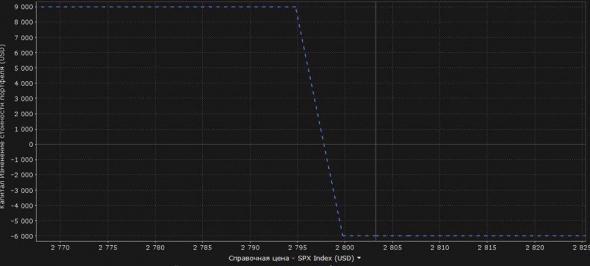

1️⃣9️⃣ Спекулятивная позиция на текущую неделю.Идея по снижению SP500, позицией c параметрами:

a. Текущая цена 2805

b. Максимальный доход 0.6% » при цене ниже 2800

с. Максимальный риск 0.5% » при цене выше 2805

d. Ожидаем снижения цены до 29.03.19

Ещё больше информации в телеграмм канале по инвестициям #@oncalital

читать дальше на смартлабе Что делать, если акции перестают расти?

Что делать, если акции перестают расти?

Всем привет! Без лишних рассусоливаний перейдем сразу с главному)

Value Line Geometric Index – это равновзвешенный индекс, состоящий из 1675 акций США и Канады. Трейдеры часто ищут «дивергенции» между VLGI и классическим индексом на S&P500, взвешенным по рыночной капитализации. Value Line Geometric Index недавно сформировал дивергенцию с S&P 500. Последний раз, дивергенция была перед октябрьской падением 2018 года.

Золотой крест Dow

Dow – первый из американских индексов, сформировал «золотой крест», в результате которого его 50 ma пересеклись выше 200 ma. “Золотой крест” обычно считается бычьими индикаторами для фондового рынка.

читать дальше на смартлабе А тем временем, азиаты открыли торги нефтью ГЭПом вниз на 40 центов... (Завтра снесу в ОФФТОП)

А тем временем, азиаты открыли торги нефтью ГЭПом вниз на 40 центов... (Завтра снесу в ОФФТОП)

И СиПи пробил поддержку 2803

Хорошей всем недели и удачных торгов!

Берегите себя и своё депо!

читать дальше на смартлабе Страшнее быков или медведей только шакалы!

Страшнее быков или медведей только шакалы!Последний месяц на рынке завелся шакал, он заставляет быков и медведей перегрызть друг другу глотки, а потом питается «падшими», мне кажется это наиболее точно описание того кто царит на рынке, когда наконец начнется «хорошее» движение на рынках, кроме этого шакалья «живых» не останется!

Поскольку я в последнее время стою все больше в стороне от рынка, поэтому сегодня даже обзор издалека, только дневки.

Америка после ложного захода наверх снова дала сигнал на шорт:

читать дальше на смартлабе

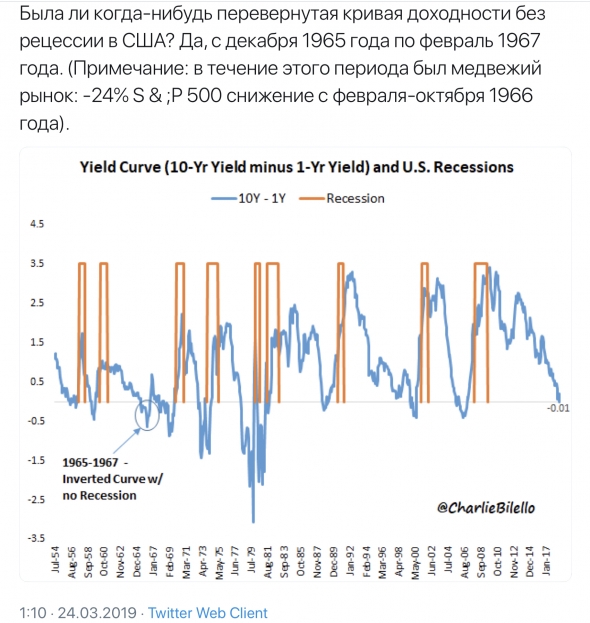

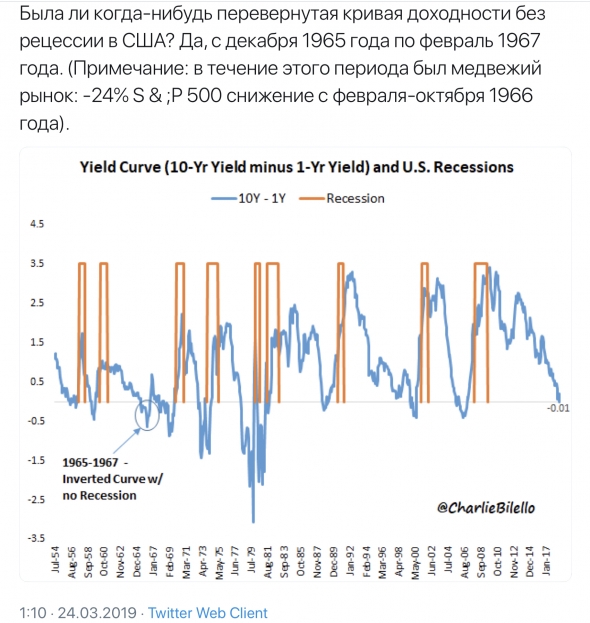

Будет ли рецессия в течение ближайших 3-х лет?

Т.е. до 2022 года возможно ли падение S&P 500 c AHT на 50%? :-)

P.S.: 1 раз в истории было исключение.

читать дальше на смартлабе

PALINDROM, Надо учесть, что официально рецессия будет с задержкой признана. Будет она точно — они же не при коммунизме живут, но срок невозможно определить. Будет ли рецессия в течение ближайших 3-х лет?

Будет ли рецессия в течение ближайших 3-х лет?

Т.е. до 2022 года возможно ли падение S&P 500 c AHT на 50%? :-)

P.S.: 1 раз в истории было исключение.

читать дальше на смартлабе America - America

America - America

Жизнь, как коробка конфет. И у каждого своя: у кого шоколад с коньяком, у кого — сосательные ...

читать дальше на смартлабе Возвращаемся на рынок технологических акций США

Возвращаемся на рынок технологических акций СШААкции США показали лучший январь за 30 лет. Индекс S&P 500 вырос на 7.9%.

Рост рынков после страшного декабря продолжился.

Постоянные читатели знают, что я отслеживаю небольшую группу так называемых индикаторов раннего предупреждения, чтобы отслеживать здоровье растущего рынка.

На прошлой неделе один из этих индикаторов достиг очень важного значения. Я использую его, чтобы определять, полон ли еще рынок энергии или уже выдыхается, и толпа устала от него.

Представьте себе рок группу, гастролирующую по стране.

Когда коллектив достигает пика популярности, все места в зале заняты. Группа повышает цены на билеты. Но когда популярность начинает снижаться, на концертах появляются пустые места.

И вот в чем дело, даже когда посещаемость концертов падает, цены на билеты сначала не снижаются. Но со временем, если количество людей так и не растет, то цены должны упасть.

Подобное происходит и при приближении к пику на фондовом рынке. Когда рынок силен, большое количество акций участвуют в росте. Но когда цены достигают вершины, все меньше акций продолжают приносить прибыль.

читать дальше на смартлабе 21 марта - разворотный момент или пока фальстарт ?

21 марта - разворотный момент или пока фальстарт ?21 марта, после заседания ФРС, на многих инструментах образовались интересные модели. Я решил отметить эти моменты у себя в дневнике. Позже вернусь к этим заметкам для анализа ситуации (это записи для меня самого, отсюда и планы).

Индекс SP500 (неделя) – в недельном масштабе индекс находится на сопротивлении и попытки пробиться выше уровня 2815 пока гасятся. По-хорошему, отсюда надо падать до 2605п или как минимум до 2675п, снимать перекупленность и там уже решать куда дальше.Расти отсюда теоретически можно максимум до 3000-3030п, но это всего +8%, а снизу пройдено уже +20% и в случае ошибки есть, что терять. Поэтому в рост прямо отсюда я не верю (после отката возможно).

На мой взгляд, расти отсюда и не нужно. Необходимо падать. Всему уже можно снова падать.

ETF на индекс SP500 (неделя) — график так и просится заполнить пустоту внизу до 260п несколькими недельными свечами

читать дальше на смартлабе S&P 500 - этот день в истории

S&P 500 - этот день в истории

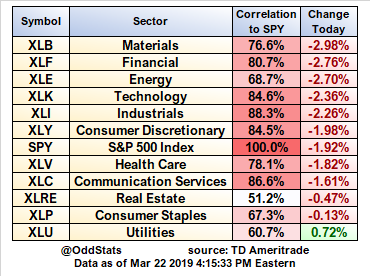

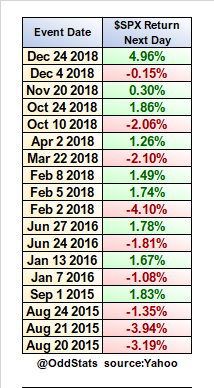

Вчерашний день SPX завершил тотальным падением по всем отраслям.

Ниже таблица отраслевых индексов:

В течении последних 5 лет ситуация, когда финансовый, промышленный, энергетический и технологический отраслевые индексы вместе уходили вниз как минимум на 2% за день, случалась неоднократно. Ниже таблица, которая показывает, как вел себя SPX на следующий торговый день:

читать дальше на смартлабе Всем быкам по NASDAQ посвящается!

Всем быкам по NASDAQ посвящается!

Если Вы торгуете SP500, то Вам стоит прочитать мой предыдущий недавний пост Всем быкам по SP500 посвящается!

По NASDAQ же на исход 21/03/2019 было зафиксировано 95% быков (индикатор Daily Sentiment Index сокр. DSI):

читать дальше на смартлабе Количество долларов на планете растет. Сипа - тоже.

Количество долларов на планете растет. Сипа - тоже.

Владельцы ФРС ударными темпами печатают эмитируют доллары. Агрегат М2 вновь растет после небольшой просадки, вызвавшей недавний пролив на рынке:

Свежие, хрустящие доллары исправно поступают в систему.

Поэтому, лично я не знаю ответ на вопрос:

читать дальше на смартлабе

Нехилые бабки делают на e-mini S&P 500

Нехилые бабки делают на e-mini S&P 500

Постоянно вижу по стакану, шмаляют под 300 контрактов

ЯХУЕЮ с их прибылей. Например сегодня (как впрочем и постоянно) на 2 861 где-то шмаляют 270 контрактов на продажу.

Сейчас цена 2 810 где-то. Это получается, что теоретически взяли 2861 — 2810 = 51 пункт или 51 * 4 = 204 шага по 12.5 баков за 1 шаг

Их прибыль: 204 * 12.5 * 270 = 688 500 долларов!!

нихуясебе, больше полляма зеленых за сутки… ебатьнихуясебе....

мда… насколько же я мал и ничтоже по сравнению с этими монстрами....

P.S. завидую чОрной/чернейшей завистью…

читать дальше на смартлабе

США. Акции или облигации...

Все-таки кто-то из них не прав:

Уважаемые знатоки, внимание вопрос: Кто?

читать дальше на смартлабе

LuckyBes, акции не правы. США. Акции или облигации...

США. Акции или облигации...

Все-таки кто-то из них не прав:

Уважаемые знатоки, внимание вопрос: Кто?

читать дальше на смартлабе Обзор американского рынка после открытия

Обзор американского рынка после открытия- Nasdaq100 новый хай с 4 октября — техсектор идет вверх, всего на 3% ниже исторического хая и уже +26% от декабрьского лоя!!!

- Nasdaq100 растет 5 дней подряд

- Apple +3% сегодня, тянет вверх тех сектор. Контора запустила новый видео сервис в понедельник, аналитики ждут серьезного позитивного влияния на прибыль в будущем.

- MU +9% — видят восстановление продаж чипов

- Доходность 10-летних UST — 1 летний минимум

- Банки сегодня хуже рынка (-1,7% банк индекс) т.к. на фоне уплощения кривой доходности маржа банков сокращается (особенно она выровнялась после заседания ФРС).

- С 2010 года SPX и XLF не расходились надолго.

В целом мы видим что основные страхи закрыты:

- торговые переговоры с Китаем вроде как позитивно развиваются

- ФРС существенно смягчила позицию относительно того что было в прошлом году

читать дальше на смартлабе Spy, мнение

Spy, мнениеС конца февраля рынок пилит и те, кто торгует трендовые стратегии скорее всего теряли деньги. После пилы покупать страшно, но лучшая точка входа всегда в прошлом. Выход один – уменьшайте риски.

С момента последней публикации SPY вырос на 2,5 % и вновь находится возле важного уровня $281. Рост был очень стремительным и технически, только сейчас цена показывает сигналы для входа в рынок. При пробитии $284,68 покупка будет путем наименьшего сопротивления.

Опережающие секторы (товары длительного пользования и технологии) XLY и XLK подтверждают силу рынка и находятся на хаях. Два балла в сторону покупки, но есть и минус. Компании малой и средней капитализации IWM, IJH, IJR отстают от рынка и на дневном графике «лесенка» идет вниз. Приоритеты сменились и деньги ушли в более надежные активы. В дальнейшем будем внимательно за этим следить.

Больше информации на канале: t.me/NPG_analytics

читать дальше на смартлабе

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)