SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании AMarkets | PIMCO: «Американская экономика выдыхается»

- 04 февраля 2013, 10:23

- |

- Разместил(а) AForex Markets, Февраль 4, 2013

- Просмотр блога

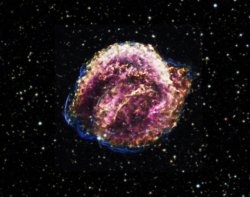

«Финансовая система США напоминает суперновую звезду, которая растет до тех пор, пока не растеряет всю свою энергию, затем следует взрыв и полное разрушение» – приводит яркую метафорическую аналогию Билл Гросс, управляющий директор крупнейшего облигационного фонда PIMCO – по материалам AForex.

«Финансовая система США напоминает суперновую звезду, которая растет до тех пор, пока не растеряет всю свою энергию, затем следует взрыв и полное разрушение» – приводит яркую метафорическую аналогию Билл Гросс, управляющий директор крупнейшего облигационного фонда PIMCO – по материалам AForex.Совокупный объем кредитного долга США – $56 трлн с тенденцией к прогрессирующему росту. Центробанк Америки покупает все больше бондов и выливает на рынок все больше ликвидности. Однако эти меры с каждым месяцем становятся все менее эффективными для поддержания роста ВВП. Вбрасываемое ФРС США монетарное «топливо» все больше способствует не росту ВВП, но росту активности кредиторов и спекулянтов. Все это способствует процветанию финансовой пирамиды Вселенского масштаба по типу «Понзи», когда новые кредитные деньги идут исключительно на оплату процентных платежей.

В качестве иллюстрации Билл Гросс приводит следующие исторические данные. В 1980-х каждые 4 кредитных доллара создавали 1 доллар реального роста ВВП. На старте прошедшей декады для создания 1 доллара ВВП требовалось уже 10 долларов кредита. С 2006 года необходимо было уже 20 кредитных долларов для решения все той же задачи.

По словам Гросса, когда инвестиции начинают приносить больше риска, чем отдачи – это сигнал активного хода разрушительных процессов в экономике.

Гросс рекомендует инвестором пересмотреть аллокацию денежных ресурсов в сторону стран с низким уровнем суверенного долга и относительно надежной кредитной системой – Австралию, Бразилию, Мексику, Канаду. Наиболее привлекательные активы – акции корпораций со стабильным денежным потоком, а также сырье, в особенности, золото.

теги блога AMarkets

- AForex

- AMarkets

- Berkshire Hathaway

- Bloomberg

- Brent

- Briefing

- cnbc

- Deutsche Bank

- Dow Jones

- ETF-фонд

- EURUSD

- forex

- GBPUSD

- Goldman Sachs

- HSBC

- JPMorgan

- QE

- S&P500

- Societe Generale

- UBS

- USD

- USDCHF

- USDJPY

- Volkswagen

- WTI

- азия

- активы

- акции

- американский рынок

- аналитика

- Аналитика форекс

- Афорекс

- Банк Англии

- банк Японии

- баррель

- Баффет

- безработица

- бизнес

- Бразилия

- брифинг

- валюта

- ВВП

- газ

- Германия

- Греция

- деньги

- Джексон Хоул

- долг

- Доллар

- Евро

- еврозона

- Европа

- ЕС

- ЕЦБ

- золото

- ИГИЛ

- иена

- инвестиции

- инвесторы

- инфляция

- Ирак

- йена

- Киев

- Китай

- КНР

- кризис

- Ливия

- М.Драги

- Марио Драги

- МВФ

- нефть

- Обама

- опек+

- оффтоп

- прогноз

- Путин

- Россия

- РТС

- рубль

- рынок

- санкции

- Саудовская Аравия

- США

- трейдинг

- Украина

- ФЕД

- фондовый рынок

- форекс

- ФРС

- фунт

- футбол

- ФЬЮЧЕРСЫ

- Центробанк

- Центробанки

- цены

- цены на нефть

- экономика

- экспорт

- юань

Новости тг-канал

Новости тг-канал

он тогда об этом через передачу пел.