Блог им. Sid_the_sloth

Магнит (MGNT) показал рекордную прибыль. Ждать ли рекордных дивидендов?

- 19 мая 2024, 19:49

- |

Единственный из свободно торгующихся сейчас на Мосбирже крупных продуктовых ритейлеров «Магнит» опубликовал консолидированную отчетность по МСФО за 2023 год. Компания безусловно достойная и интересная (да и по-настоящему близкая в бытовом плане почти каждому из нас), так что давайте взглянем на её результаты.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Сургутнефтегаза, ОВК, Позитива, АФК Системы, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🛒ПАО «Магнит» — одна из ведущих розничных сетей в России наряду с X5 Retail Group. Основана в 1994 году в Краснодаре Сергеем Галицким, владевшим и управлявшим компанией до 2018 года. С 2021 года крупнейший акционер — инвестиционная компания Marathon Group Александра Винокурова. К слову, А. Винокуров — это зять главы МИД РФ Сергея Лаврова, на минуточку.

Всего у компании свыше 29 тыс. торговых точек в 67 регионах России. Долгое время борется за первое место в секторе с X5 Group.

🏛️«Магнит» — старожил на Мосбирже, компания вышла на IPO ещё в апреле далекого 2006 года.

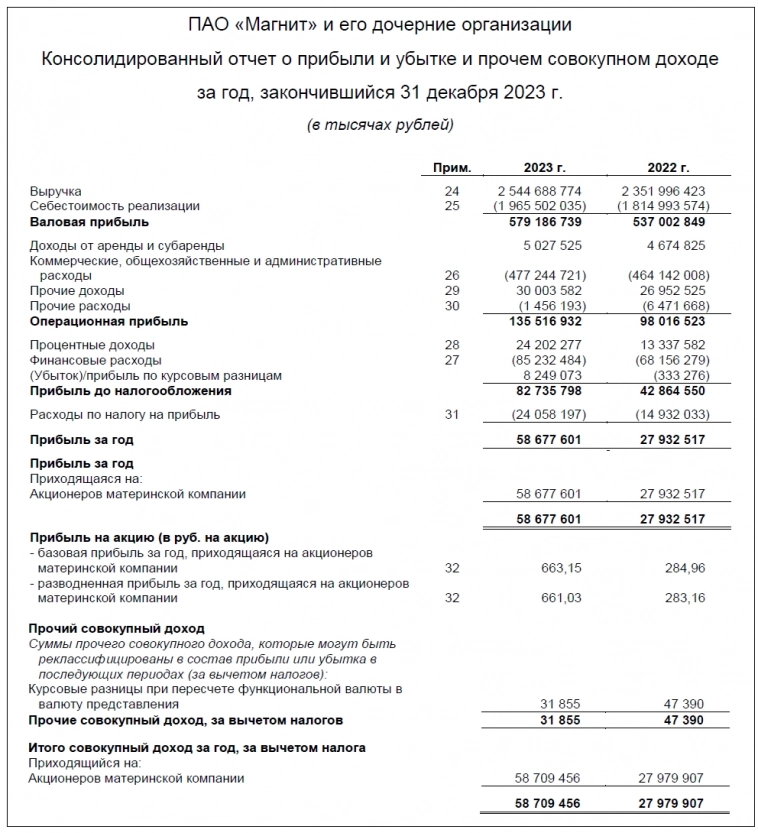

📊Основные результаты по МСФО:

● Выручка: 2,54 трлн ₽ (+8,2% г/г)● EBITDA: 166,3 млрд ₽ (+3,6% г/г)

● Чистая прибыль: 58,7 млрд ₽ (+110,1% г/г)

● Чистый долг: 166,1 млрд ₽ (+57,6% г/г)

● Чистый долг / EBITDA: 1,0x (0,7х в 2022-м)

👉В 2023 году сеть открыла 1982 новых магазина. Общее число магазинов на 31 декабря 2023 года — 29 165.

👉В 4 квартале торговая площадь увеличилась на 159 тыс. кв. м. Общая торговая площадь составила 10 053 тыс. кв. м. (+6,1% год к году).

👉Компания объявила о смене генерального директора. Вместо Анны Мелешиной им стал Евгений Случевский, занимавший с 2022 г. должность директора по сельскохозяйственному и промышленному комплексу.

Источник: отчет ПАО «Магнит» по МСФО за 2023

🎯Главное из отчета Магнита:

✅Общая выручка увеличилась на 8,2% — до 2,54 трлн ₽ по сравнению с 2,35 трлн ₽ годом ранее. Темпы роста чистой розничной выручки оказались выше — она достигла 2,51 трлн ₽ (+9,1%) на фоне роста сопоставимых продаж и расширении торговых площадей. Продуктовая инфляция позитивно отражается на выручке за счет роста среднего чека на 4,8%.✅EBITDA выросла на 3,6% до 166 млрд ₽ за счет сдержанного роста коммерческих и административных расходов, а также удвоения процентных доходов. Рентабельность по EBITDA немного снизилась — с 10,9% до 10,6%, что связано с высокими инвестиционными расходами.

✅Чистая прибыль Магнита взлетела в 2,1 раза и достигла рекордных 58,7 млрд ₽ по сравнению с 27,9 млрд ₽ в 2022 г. Такая впечатляющая динамика обусловлена высокими объемами продаж и эффективным управлением операционными издержками. В результате рентабельность по чистой прибыли удвоилась — до 2,3% в сравнении с 1,2% в 2022-м.

🔻Чистый долг распух сразу на +57,6% и достиг 166 млрд ₽. Долг полностью рублёвый, что исключает потенциальное негативное влияние валютных курсов. Однако, высокие ставки привели к росту расходов на обслуживание долга на 25%, что давит на маржинальность. Впрочем, долговая нагрузка осталась на минимальном уровне — всего 1,0х.

Магнит в Магнитогорске на пр. Карла Маркса, 216. Источник: Яндекс.Картинки

💰Дивиденды Магнита

Компания в январе 2024 вернулась к дивидендам, выплатив их за 2022 г. Выплаты за 2023 год могут оказаться в 1,5–2 раза выше.Дивполитика Магнита предполагает выплату дивов из чистой прибыли по РСБУ, однако целевого уровня нет. При этом уровень долговой нагрузки не должен превышать 1х. В 2023 году ритейлер заработал 98,3 млрд ₽ прибыли по РСБУ и получил 97,6 млрд ₽ доходов от дочерних организаций, что позволяет ожидать повышенных дивидендов.

🤑Консенсус-прогноз аналитиков предполагает дивы на уровне 860–980 ₽ на акцию, что даёт 10,2–11,6% дивдоходности. Магнит может дать рекомендацию по выплатам в ближайшие дни.

🛒Перспективы акций Магнита

Магнит показал достойные результаты как за 4 квартал, так и по итогам всего 2023 года. Хотя темпы роста выручки по-прежнему сильно отстают от главного конкурента — X5 показала рост более чем на 20%, в то время как Магнит — всего на 8%.

📈Акции находятся в растущем тренде уже год — с мая 2023. Учитывая позитивные ожидания по дивам и сильные финансовые показатели, я не жду какой-то сильной коррекции, хотя на мой взгляд весь позитив уже и так в цене.

График MGNT за последние 12 месяцев. Источник: TradingView

💪Не вижу каких-либо проблем для Магнита на горизонте ближайших лет. Российский ритейл всё больше консолидируется, и самые крупные игроки — главные выгодоприобретатели. У «Магнита» высокие темпы роста при стабильной рентабельности. Инфляция по большей части будет традиционно перекладываться на покупателей.

🎯Также есть козырь в виде выкупленных у иностранцев акций. Магнит первым на Мосбирже объявил о выкупе своих бумаг у нерезидентов, в результате чего в 2023 г. сформировался квазиказначейский пакет акций в 29,3%. Он приобретён с дисконтом свыше 50% к рыночной цене и в будущем может быть использован для сделок слияния и поглощения, продан через SPO, погашен или использован в иных корпоративных целях.

💼На мой взгляд, акции Магнита остаются привлекательными для долгосрочных вложений как защитный актив с потенциалом роста и стабильными дивидендами. У меня есть 2 штучки в Сбере. Но докупать бумаги сейчас, когда они каких-то 8 месяцев назад стоили в 2 раза дешевле — честно говоря, душит жаба. А вот если произойдет общая коррекция, Магнит — один из обязательных кандидатов на увеличение доли в портфеле.

👉Подписывайтесь на мой телеграм — там все обзоры, качественная аналитика, новости и инвест-юмор.

📍 ТОП-7 дивидендных акций на 2024 год от аналитиков Сбера

📍 «Народный портфель». Инвесторы принесли на биржу рекордный объем денег, но покупать акции перестали

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

теги блога Sid_the_sloth

- 2023

- 2024

- IBO

- IMOEX

- IPO

- IPO 2024

- MOEX

- Sber

- акции

- Акции РФ

- амортизация

- банки

- банковский сектор

- ВДО

- вклады

- ВТБ

- второе дно в подарок

- выход на IPO

- Газпром

- девелоперы

- денежно-кредитная политика

- дивидендная политика

- Дивидендные акции

- дивиденды

- дневник инвестора

- дневник сделок

- доллар

- еврооблигации

- замещающие облигации

- застройщики

- золото

- идеи в акциях

- идеи для инвестиций

- Индекс МБ

- Индекс МосБиржи

- инфляция

- итоги года

- Итоги месяца

- Итоги недели

- ключевая ставка

- Ключевая ставка ЦБ РФ

- корпоративные облигации

- коррекция

- коррекция на рынке

- куда инвестировать

- купонные выплаты

- купонный доход

- купоны

- купоны по облигациям

- лизинг

- лизинг авто

- лизинговые компании

- личная история

- Личный блог

- личный опыт

- лучшие из лучших

- марафон

- металлургический сектор

- мои позиции

- МосБиржа

- мсфо

- недвижимость

- недвижимость в РФ

- нефтегазовый сектор

- Новости

- обзор компании

- обзор рынка

- Облигации

- Облигации РФ

- отчет МСФО

- отчетность

- отчетность компаний

- отчеты МСФО

- отчёт

- офз

- пассивный доход

- первичное размещение

- первичное размещение облигаций

- переменный купон

- плавающая ставка

- Подборка

- покупаю и держу

- покупки

- портфель

- Портфель инвестора

- прогноз по акциям

- Рынок РФ

- санкции

- сбер

- Снижение рынка

- топ акций

- трейдинг

- фиксированные ставки

- флоатеры

- фундаментальный анализ

- фьючерс mix

- ЦБ

- ЦБ РФ

- что купить

- эмитенты ВДО

Ещё миноров ждёт SPO, которое проведут на выкупленные акции.

У Магнита нет проблем, будут проблем у миноров.