SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Klinskih-tag

Финансовые результаты Норникеля раскрывают мрачные перспективы

- 26 августа 2024, 17:23

- |

⚒ ГМК Норникель опубликовал на днях финансовую отчётность по МСФО за 6 мес. 2024 года, и это даёт нам отличную возможность для детального анализа этих данных.

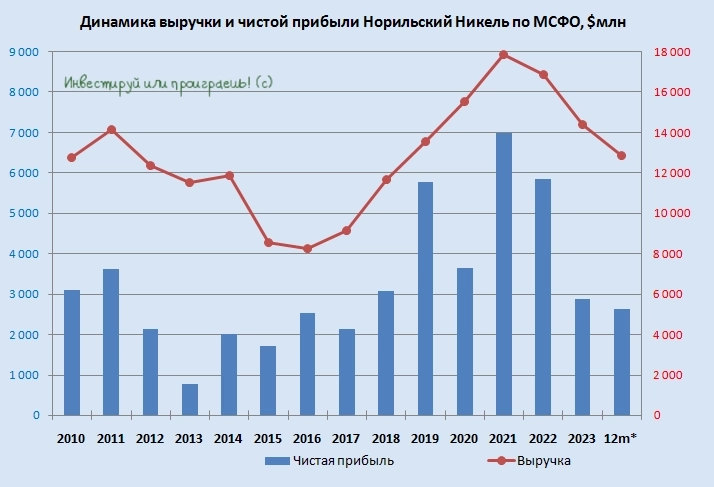

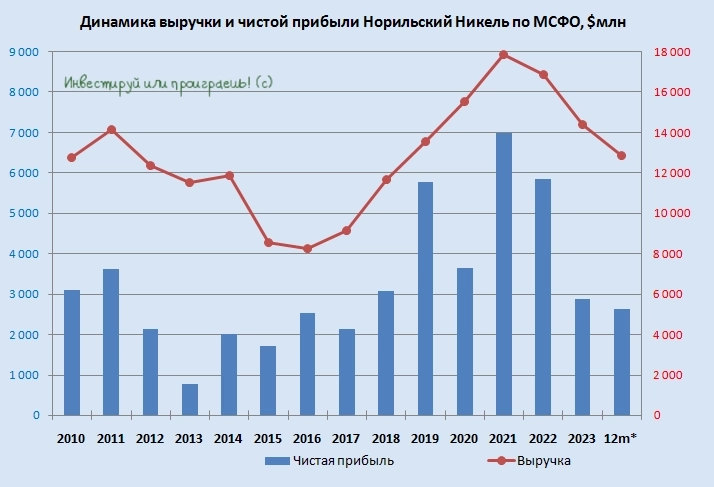

📉 Выручка компании с января по июнь сократилась на -22% (г/г) до $5,6 млрд на фоне негативной ценовой конъюнктуры на рынке металлов, а также в связи с вынужденным накоплением запасов никеля и меди, что было вызвано ограничениями судоходства в Красном море из-за военных действий йеменских хуситов. На прошлой неделе, напомню, мы с вами размышляли о результатах компании, и уже тогда пришли к выводу о значительном снижении её доходов.

📉 Показатель EBITDA также сократился на -30% (г/г) до $2,3 млрд. Стоит отметить, что падение могло быть ещё более значительным, но ослабление курса рубля помогло частично компенсировать потери от сокращения продажи металлов, поскольку большая часть операционных затрат компании выражена в национальной валюте.

💰 Норникель всегда был дивидендной фишкой на фондовом рынке, и дивидендный вопрос всегда актуален для акционеров. Однако последняя отчётность красноречиво говорит нам о том, что рассчитывать на дивы сейчас не приходится.

📉 И в доказательство этих слов самое время взглянуть на свободный денежный поток (FCF) компании, который по итогам первого полугодия сократился на 61% (г/г) до $0,5 млрд — как на фоне падения продаж металлов, так и на фоне роста оборотного капитала, связанного с накоплением запасов готовой продукции (из-за проблем с логистикой).

При этом дивидендной базой является именно скорректированный FCF, который в отчётном периоде оказался отрицательным в размере минус $159 млн.

❗️На моей памяти Норникель является единственной компанией на отечественном рынке акций, которая использует скорректированный FCF. Обычно эмитенты, которые используют свободный денежный поток для определения размера дивидендов, не корректируют этот показатель.

🤵♂️ «Отдельно хочу отметить, что в условиях «идеального шторма», который сложился из высоких ставок по долговым инструментам и ограниченного доступа к рынкам капитала нашими абсолютными приоритетами становятся поддержание фин. устойчивости Норникеля и консервативный подход к управлению долговой нагрузкой, при выполнении всех социальных обязательств перед сотрудниками и государством», — поведал президент Норникеля Владимир Потанин.

🤷♂️ По опыту скажу, что когда мажоритарии начинают говорить об «идеальном шторме» и «социальных обязательствах», ожидания выплаты дивидендов становятся всё более призрачными. За последние два года компания так и не смогла приспособиться к новым реалиям, и руководство продолжает обвинять неблагоприятные рыночные условия. А потому в моём понимании уровень антикризисного управления в Норникеле вызывает серьезные вопросы.

Что касается строительства Медного завода в Поднебесной, то никакой конкретики до сих пор нет, несмотря на то что для благополучия компании этот вопрос является важным. Это связано с тем, что в портфеле металлов компании именно медь демонстрирует наиболее стабильный рост цен в этом году. Учитывая потенциальный дисбаланс между спросом и предложением в среднесрочной перспективе, мы можем ожидать значительного увеличения стоимости данного металла.

👉 Акции ГМК Норникель торгуются на 5-летнем минимуме. Инвестиционная привлекательность компании тает на глазах, однако топ-менеджмент продолжает действовать так, словно ничего не происходит. Весной частные инвесторы приветствовали дробление акций, что позволило расширить круг потенциальных акционеров, однако с того времени капитализация компании «похудела» почти на 25%, и инвесторы по факту остались несолоно хлебавши.

❤️ Ставьте лайк под этим постом, если вы дочитали его до конца и для вас он оказался действительно полезным и интересным. И отдельно прошу извинить за мой пессимизм, поводов для радости в этом инвестиционном кейсе я не нашёл.

© Инвестируй или проиграешь

📉 Выручка компании с января по июнь сократилась на -22% (г/г) до $5,6 млрд на фоне негативной ценовой конъюнктуры на рынке металлов, а также в связи с вынужденным накоплением запасов никеля и меди, что было вызвано ограничениями судоходства в Красном море из-за военных действий йеменских хуситов. На прошлой неделе, напомню, мы с вами размышляли о результатах компании, и уже тогда пришли к выводу о значительном снижении её доходов.

📉 Показатель EBITDA также сократился на -30% (г/г) до $2,3 млрд. Стоит отметить, что падение могло быть ещё более значительным, но ослабление курса рубля помогло частично компенсировать потери от сокращения продажи металлов, поскольку большая часть операционных затрат компании выражена в национальной валюте.

💰 Норникель всегда был дивидендной фишкой на фондовом рынке, и дивидендный вопрос всегда актуален для акционеров. Однако последняя отчётность красноречиво говорит нам о том, что рассчитывать на дивы сейчас не приходится.

📉 И в доказательство этих слов самое время взглянуть на свободный денежный поток (FCF) компании, который по итогам первого полугодия сократился на 61% (г/г) до $0,5 млрд — как на фоне падения продаж металлов, так и на фоне роста оборотного капитала, связанного с накоплением запасов готовой продукции (из-за проблем с логистикой).

При этом дивидендной базой является именно скорректированный FCF, который в отчётном периоде оказался отрицательным в размере минус $159 млн.

❗️На моей памяти Норникель является единственной компанией на отечественном рынке акций, которая использует скорректированный FCF. Обычно эмитенты, которые используют свободный денежный поток для определения размера дивидендов, не корректируют этот показатель.

🤵♂️ «Отдельно хочу отметить, что в условиях «идеального шторма», который сложился из высоких ставок по долговым инструментам и ограниченного доступа к рынкам капитала нашими абсолютными приоритетами становятся поддержание фин. устойчивости Норникеля и консервативный подход к управлению долговой нагрузкой, при выполнении всех социальных обязательств перед сотрудниками и государством», — поведал президент Норникеля Владимир Потанин.

🤷♂️ По опыту скажу, что когда мажоритарии начинают говорить об «идеальном шторме» и «социальных обязательствах», ожидания выплаты дивидендов становятся всё более призрачными. За последние два года компания так и не смогла приспособиться к новым реалиям, и руководство продолжает обвинять неблагоприятные рыночные условия. А потому в моём понимании уровень антикризисного управления в Норникеле вызывает серьезные вопросы.

Что касается строительства Медного завода в Поднебесной, то никакой конкретики до сих пор нет, несмотря на то что для благополучия компании этот вопрос является важным. Это связано с тем, что в портфеле металлов компании именно медь демонстрирует наиболее стабильный рост цен в этом году. Учитывая потенциальный дисбаланс между спросом и предложением в среднесрочной перспективе, мы можем ожидать значительного увеличения стоимости данного металла.

👉 Акции ГМК Норникель торгуются на 5-летнем минимуме. Инвестиционная привлекательность компании тает на глазах, однако топ-менеджмент продолжает действовать так, словно ничего не происходит. Весной частные инвесторы приветствовали дробление акций, что позволило расширить круг потенциальных акционеров, однако с того времени капитализация компании «похудела» почти на 25%, и инвесторы по факту остались несолоно хлебавши.

❤️ Ставьте лайк под этим постом, если вы дочитали его до конца и для вас он оказался действительно полезным и интересным. И отдельно прошу извинить за мой пессимизм, поводов для радости в этом инвестиционном кейсе я не нашёл.

© Инвестируй или проиграешь

3 комментария

+3

Ничего страшного Потанину такое на халяву досталось, пусть сильно не расстраивается

- 26 августа 2024, 17:53

Хорошие показатели. Надо брать.

- 26 августа 2024, 19:07

Интересно получается, долг волшебным образом вырос, капекс падает, оборотный капитал просто в космосе уже - убытки в отчете есть, а по факту нет, ну просто успех любого бизнесмена.

- 26 августа 2024, 20:24

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- Headhunter

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Элемент

- Энел Россия

- Эталон

- Юнипро

- Яндекс